20/05/2012

Dictature déguisée

1984 ? Meeeuuuhhh non !

La dictature, que certains imaginent sous la forme d'un retour aux heures-les-plus-sombres-de-notre-histoire, existe déjà : elle nous est imposée quotidiennement et de plus en plus.

Agiter le spectre du nazisme est l'un des outils de manipulation favoris de cette dictature, comme on le voit, par exemple, avec le Kerenski de la politique française (© Three piglets), dont même Arrêts sur images, minable petit atténuateur de critique, reconnaît entre les lignes, via pourtant l'obsessionnel communautaire Jean-Yves Camus, pseudo-« spécialiste de l'extrême droite européenne », que « certains médias » mentent à son sujet ; et dans le battage autour de l'Aube Dorée en Grèce.

Quand je parle de dictature, il s'agit bien sûr d'une dictature « soft », pas d'un régime dans lequel une discipline de fer pèse sur la population, encadrée par des signes aisément identifiables.

Quoique...

Quand vous enchaînez les amendes pour infractions mineures au code de la route, au point de finir par y laisser votre permis de conduire et votre travail, alors que l'un des principaux exploitants de radars est dirigé par Thierry Breton déjà impliqué dans le scandale des nouveaux compteurs EDF (sans parler de Nicolas Bazire, idem) et que les rackets se multiplient comme dans l'affaire des éthylotests, que de multiples vrais délinquants multirécidivistes sont éternellement libres de poursuivre leurs exactions et que le budget de la Justice est le 37e en Europe, qu'est-ce d'autre que le signe évident de l'arbitraire et de l'inéquité, marque d'une dictature qui ne dit pas son nom ?

Quand une des techniques de base de l'ingénierie sociale repose sur le chômage permanent (le NAIRU) et l'autre, sur l'immigrationnisme massif sans fondements économique ni démographique positifs, avec une évidente intention de faire pression à la baisse sur les salaires et de terroriser la population avec une délinquance savamment entretenue par un laxisme policier et judiciaire combiné entre droite et gauche, qu'est-ce d'autre que les signes évidents d'un profond mépris de la volonté populaire et d'une domination exercée uniquement au profit d'intérêts autres que les siens, marque d'une dictature qui ne dit pas son nom ?

Quand tous les grands médias sont détenus par de grands groupes économiques et financiers et/ou des investisseurs proches de tels groupes ainsi que des principales composantes de la partitocratie, que les syndicats, même patronaux, dépendent majoritairement de financements publics pour leur fonctionnement et surtout leur survie, sachant par ailleurs que seules les émanations de tous ces groupes d'intérêts sont susceptibles d'accéder aux centres de décision régissant l'octroi de ces financements, qu'est-ce d'autre que les signes évidents d'une concentration capitalistique et oligarchique des leviers du pouvoir, marque d'une dictature qui ne dit pas son nom ?

Quand tous les députés et tous les sénateurs, voire tous les conseillers régionaux et départementaux, sont des millionnaires (en francs) et que 500 signatures d'élus sont exigées pour pouvoir se présenter à l'élection présidentielle, en plus des millions d'euros de budget nécessaire à une campagne électorale significative, qu'est-ce d'autre qu'un dispositif de sélection par l'argent et de cooptation, marque d'une dictature qui ne dit pas son nom ?

Quand les programmes et actions de tous les partis politiques s'avèrent contraires à la volonté populaire clairement exprimée par sondages et référendum (2005), que des lois mémorielles et un abondant matraquage moralisateur sur certains sujets radicalement disqualifiants (par exemple, la colonisation et la traite négrière arabo-musulmane - voir Christiane Taubira) corsètent le débat « démocratique », que le président de la République est élu grâce à 55 % de ses électeurs ayant voté non pour lui mais contre son adversaire, qu'est-ce d'autre que la fabrication du consentement par les méthodes de Bernays et Lippmann, avec pour résultat une dictature qui ne dit pas son nom ?

Je pourrais multiplier les exemples, il y en a tant...

Toujours est-il qu'on ne lutte pas contre une dictature, par les urnes dont elle fait son alibi.

Voilà pourquoi c'est une révolution qu'il nous faut, pas un parti réformé ou amélioré, ou un parti de plus pour concourir dans une compétition truquée.

A moins d'être ou de devenir comme eux, on ne joue pas avec des tricheurs.

On les laisse jouer sans réagir, mais alors on ne se plaint pas ; ou bien, on se bat pour les affaiblir et changer de jeu.

18:40 Écrit par Boreas dans Crise, Politique, Propagande, Psychologie, Stratégie | Lien permanent | Tags : dictature déguisée, soft, nazisme, outils, manipulation, mlp, jean-yves camus, aube dorée, grèce, racket, radars, thierry breton, délinquance, budget, justice, ingénierie sociale, nairu, chômage, pression, baisse, salaires, terrorisme, laxisme, police, droite, gauche, domination, intérêts, médias, syndicats, groupes, lobbies, concentration, oligarchique, élus, millionnaires, christiane taubira, culpabilisation, consentement, révolution, partis | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

12/05/2012

Conscience de classe

« Le vote front national est un vote de classes populaires. Dans les beaux quartiers, on ne se reconnaît pas dans l’idéologie du FN. D’abord parce que le discours du Front national est politiquement trop primaire pour correspondre aux classes moyennes et supérieures diplômées, qui contrairement aux gens du peuple, ont la possibilité de mener une analyse de fond, de mobiliser des références culturelles, de mettre en perspective historique. Pour les habitants des beaux quartiers, c’est un vote inélégant, brutal, xénophobe. Or il faut que la politique soit policée, que les choses soient enveloppées, pour que cette bourgeoisie fortunée continue à mener la France, l’Europe, la mondialisation, en obtenant l’adhésion du reste de la société, en passant le plus inaperçue possible. Pour que le système capitaliste passe pour le seul viable, naturel. Et que les dominants apparaissent comme méritant de l’être. Le vote FN est contre-productif par rapport à leurs intérêts de classe.

Ceci dit, c’est une représentation de la société qui, si elle ne les concerne pas, leur convient pour les autres. Elle met en scène les conséquences du système capitaliste sans remettre en cause ce système lui-même. Et elle pique des voix à la gauche radicale qui, elle, conteste le système. Mieux vaut que les petites gens s’en prennent aux étrangers plutôt qu’ils s’intéressent aux oligarques ou mettent le nez dans les services de gestion privée des grandes banques. »

Monique Pinçon-Charlot (ce n'est pas parce qu'elle soutient Mélenchon qu'elle a tort)

23:59 Écrit par Boreas dans Crise, Economie, Identité, Politique, Psychologie, Société | Lien permanent | Tags : monique pinçon-charlot, bourgeoisie, conscience de classe, vote fn, classes, populaires, moyennes, supérieures, gens du peuple, mondialisation, capitalisme, dominants, intérêts, représentation, oligarques | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

28/02/2012

Pierre-Joseph Proudhon sur le crédit

Jacob Emile Pereire, un des grands financiers du XIXe siècle en France

Ces lignes, extraites de l'Idée générale de la Révolution au dix-neuvième siècle, déjà cité, ont 160 ans :

« De toutes les forces économiques, la plus vitale, dans une société que les révolutions ont créée pour l’industrie, c’est le crédit. La bourgeoisie propriétaire, industrielle, marchande, le sait bien : tous ses efforts depuis 89, sous la Constituante, la Législative, la Convention, le Directoire, l’Empire, la Restauration, la monarchie de Juillet, n’ont tendu, au fond, qu’à ces deux choses, le crédit et la paix. Que n’a-t-elle pas fait pour se rallier l’intraitable Louis XVI ? Que n’a-t-elle pas pardonné à Louis-Philippe ? — Le paysan le sait aussi : de toute la politique il ne comprend, comme le bourgeois, que ces deux choses : la diminution de l’usure et de l’impôt. Quant à la classe ouvrière, si merveilleusement douée pour le progrès, telle est l’ignorance où elle a été entretenue sur la cause réelle de ses souffrances, que c’est à peine si, depuis février, elle commence à bégayer le mot de crédit et à voir dans ce principe la plus grande des forces révolutionnaires. En fait de crédit, l’ouvrier ne connaît que deux choses : la taille du boulanger et le Mont-de-piété.

Le crédit est à une nation vouée au travail ce que la circulation du sang est à l’animal, l’organe de la nutrition, la vie même. Il ne peut s’interrompre que le corps social ne soit en péril. S’il est une institution qui, après l’abrogation des droits féodaux et le nivellement des classes, se recommandât avant toute autre aux législateurs, assurément c’était le crédit. Eh bien ! aucune de nos déclarations de droits, si pompeuses ; aucune de nos constitutions, si prolixes sur la distinction des pouvoirs et les combinaisons électorales, n’en a parlé. Le crédit, comme la division du travail, l’application des machines, la concurrence, a été abandonné à lui-même ; le pouvoir financier, bien autrement considérable que l’exécutif, le législatif et le judiciaire, n’a pas même eu l’honneur d’une mention dans nos différentes chartes. Livré, par un décret de l’empire du 23 avril 1803, à une compagnie de traitants, il est resté jusqu’à ce jour à l’état de puissance occulte ; à peine si l’on peut citer, en ce qui le concerne, une loi de 1807, laquelle fixe le taux de l’intérêt à cinq pour cent. Après comme avant la révolution, le crédit s’est comporté comme il a pu, ou, pour mieux dire, comme il a plu aux détenteurs en chef du numéraire. Du reste, il est juste de dire que le gouvernement, en sacrifiant le pays, n’a rien réservé pour soi ; comme il faisait pour les autres, il a fait pour lui-même : à cet égard nous n’avons rien à lui reprocher.

Qu’est-il résulté de cette incroyable négligence ?

01:03 Écrit par Boreas dans Economie, Histoire, Politique | Lien permanent | Tags : pierre-joseph proudhon, crédit, 1851, bourgeoisie, 1789, paysans, ouvriers, bourgeois, usure, impôt, finance, pouvoir, occulte, banques, capitalistes, intérêts, industrie, pauvre, riche, travail, parasitisme, capital, asservissement, misère | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

26/02/2012

La dette infinie

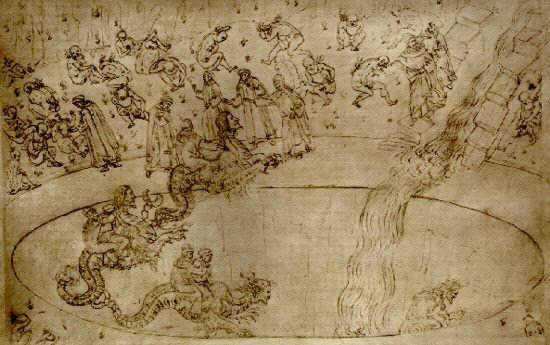

Sandro Botticelli, La punition des usuriers, illustration pour L'Enfer de Dante

(vers 1480-1495)

Un bon résumé de la situation, malgré quelques imprécisions mineures :

« En 55 avant notre ère, Cicéron écrivait : "Le budget devrait être équilibré, les finances publiques devraient être comblées, la dette publique devrait être réduite, l’arrogance de l’administration devrait être abolie et contrôlée et l’aide aux pays étrangers devrait être diminuée de peur que Rome ne tombe en faillite" [en fait, cette citation est fausse, l'auteur n'est pas le premier à s'y laisser prendre, mais passons... Boreas]. Il y a longtemps que la classe politique ne lit plus Cicéron ! Depuis la fin des années 1970, la plupart des pays industrialisés sont entrés dans un régime de dette permanente, dont même les périodes de forte croissance économique n’ont pas permis de sortir.

La dette mesurée est celle des administrations publiques, qu’on appelle "dette souveraine" ou "dette publique". La dette publique "au sens de Maastricht", mesurée en valeur nominale (et non en valeur de marché), se définit comme le total des engagements financiers des Etats contractés sous forme d’emprunts résultant de l’accumulation, au fil des années, d’une différence négative entre leurs rentrées et leurs dépenses ou leurs charges. Elle concerne trois secteurs : les administrations centrales, c’est-à-dire l’Etat proprement dit, les administrations locales (collectivités territoriales, organismes publics, etc.) et les régimes de Sécurité centrale.

Le traité de Maastricht (1992) avait adopté comme principes que le déficit des Etats membres de l’Union européenne ne devait pas dépasser 3 % du produit intérieur brut (PIB) et que leur dette publique devait rester inférieure à 60 % du PIB. Ces objectifs n’ont pas été atteints. Globalement, la dette publique dans la zone euro a augmenté de 26,7 % depuis 2007. Elle représente aujourd’hui 80 % du PIB global de la zone. Mais il ne s’agit là que d’une moyenne. En 2011, huit pays de l’Union européenne affichaient une dette supérieure à 80 % de leur PIB : la Hongrie et le Royaume-Uni (80,1 %), l’Allemagne (83 %), la France (85 %), le Portugal (92 %), la Belgique (97%), l’Italie (120 %) et la Grèce (160 %). Les Américains ne se portent pas mieux : à l’heure actuelle, toute dépense publique faite aux Etats-Unis est financée à hauteur de 42 % par l’emprunt !

00:48 Écrit par Boreas dans Crise, Economie, Histoire | Lien permanent | Tags : alain de benoist, dette, infinie, traité de maastricht, déficit, intérêts, marchés financiers, mondialisation, délocalisations, désindustrialisation, finance, plans de sauvetage, fed, bce, crédit, surendettement privé, création monétaire, banques, loi du 3 janvier 1973, souveraineté monétaire, maurice allais, faux-monnayeurs, agences de notation, austérité, rigueur, consommation, relance, monétisation, usure, argent, etats-unis, royaume-uni, explosion | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

05/11/2011

La loi du 3 janvier 1973 : l'arbre qui cache la forêt

Notre ministère des finances, aussi laid qu'une banque

Lassitude : c'est le premier mot qui m'est venu à l'esprit en lisant le sujet du jour sur Fortune.

Il n'est pas question, en ce qui me concerne, de dénier au sympathique @Borowic ou à @JoeLeTaxi, autre courtois et espiègle commentateur sur cet excellent site, tous deux manifestement spécialistes de la finance, la sincérité et la bonne foi de leurs analyses.

Mais le sujet de la loi de 1973 et de ses successeurs européistes est d'un ennui mortel si on l'aborde sous l'angle exclusivement comptable, ce qui n'est heureusement pas (entièrement) le cas de l'intéressant article de @Borowic.

Au-delà de cette lassitude, à mes yeux, la comptabilité, c'est juste une technique qui permet de présenter sous forme de chiffres une réalité complexe ; en l'occurrence, la réalité des comptes publics depuis 40 ans et, dans la mesure du possible, celle de l'intervention de la finance privée dans ces comptes.

Pour autant, est-ce que la comptabilité explique vraiment cette réalité complexe ? Je ne le pense pas.

Il suffit de sortir du cadre comptable, de se pencher un peu sur les motivations idéologiques et politiques, sur la nature de l'argent-dette telle que nous le connaissons, sur le lobbying financier (affirmer, comme certains le font, que Pompidou, grand ami d'André Bettencourt, serviteur zélé de la grande bourgeoisie d’affaires et ex-directeur de la Banque Rothschild, n'avait en tête que l'intérêt de la France, me paraît tout de même un peu naïf), sur les contraintes extérieures et les systèmes de transfert de richesses, sur le clientélisme électoral, sur les causes de l'immigration et des délocalisations, sur la nature humaine enfin, pour comprendre que l'abord comptable ne suffit pas et même, qu'il n'est certainement pas la clé de décodage déterminante qui permettrait de répondre à toutes les questions posées par ce qu'il faut bien appeler la ruine de la France.

Pour expliquer 40 ans de dérive budgétaire française, les spécialistes de la finance prétendent à une explication qu'il n'est tout simplement pas en leur pouvoir de donner, parce que la réalité est trop complexe pour pouvoir être circonscrite à de simples données comptables.

L'argument d'autorité du technicien n'en est un que dans son domaine restreint. Et encore.

Nous vivons, néanmoins, dans une société techniciste, technologiste, dans la société de l'expertise, dans ce qui est une altération, au plan de la perception collective (ce que Michel Drac, après Howard Bloom, appelle le « cerveau global »), de tout ce qui fait sens, au profit de groupes d'influence réputés détenir, de par leur expertise technique, une vérité supérieure.

Par exemple, notre ministre de la santé est systématiquement un médecin ou un pharmacien, comme si la perception collective de la santé devait, et pouvait légitimement, être représentée par un seul de ses acteurs (financièrement intéressé) et que tous les autres ne pouvaient et ne devaient que s'y soumettre.

Cette domination des spécialistes a-t-elle des effets bénéfiques ? Bien au contraire, il est aisé de constater que les intérêts du lobby médico-pharmaco-chimique ont largement pris le pas sur l'amélioration de la santé collective. Preuves innombrables à votre disposition, malgré les discours contraires des « spécialistes »...

Idem, dans le domaine agricole et alimentaire, dans celui de l'énergie, dans celui de l'éducation, dans celui de la culture, dans celui de la politique (les « politiciens professionnels »), etc. Dans tous les domaines, en fait.

Pour en revenir au domaine financier... ah oui, tiens. Pourquoi ce domaine-là devrait-il échapper à la règle générale qui veut que les techniciens, les spécialistes, les experts, font toujours pire pour la collectivité, que ne le feraient, peut-être, de simples représentants de cette collectivité, dotés d'une vision plus large et, surtout, désintéressés (ce qui me paraît être le problème central de l'Occident matérialiste et consumériste) ?

A noter quand même, exception qui confirme la règle, qu'en tant que ministres des finances, nous n'avons, en général, depuis quelques temps, que des non-spécialistes, souvent avocats, comme l'inénarrable Christine Lagarde ou François Baroin. Ces histrions ne comprennent évidemment pas grand-chose aux subtilités techniques, le ministère étant, en réalité, géré par des hauts fonctionnaires qui, eux, sont tous plus experts les uns que les autres.

Vous me direz, ça évite peut-être que le ministre ne meure d'une crise cardiaque en mesurant l'ampleur de la catastrophe, comme François Fillon, pourtant seulement juriste de formation lui aussi, a failli le faire en 2007.

Mettons que je n'ai rien dit.

Mettons qu'en ma qualité de pauvre béotien, ignorant comme tout un chacun des arcanes de la finance et de leur insondable subtilité, disqualifié de naissance pour en parler puisque tout cela est tellement complexe que mon petit cerveau non préalablement spécialisé dans une école ad hoc ne saurait le décrypter, je me désintéresse des causes techniques des déficits abyssaux de la France et de sa dette colossale, comme des moyens techniques d'y remédier.

Tout de même, je peux voir que chaque année, le déficit s'alourdit de 45 milliards d'euros, uniquement constitués des intérêts de la dette, à payer aux banques privées qui seules, ont le droit de prêter de l'argent à la France pour qu'elle continue de s'enfoncer dans l'insolvabilité et la ruine.

Merde, quand même, que je me dis dans mon petit cerveau pas expert, ces spécialistes de la finance, quels génies !

Ils ont trouvé le moyen d'aider la collectivité en lui prêtant de l'argent (bah oui, s'ils arrêtaient, on serait mal, dis donc), ce qui l'endette de plus en plus, et, en même temps, ils s'en mettent plein les poches avec des intérêts qui paient... quoi, d'ailleurs ?

Ah oui, tenez, tant qu'à être ignorant et bête, je me pose une autre question : quels sont donc ce travail, cette plus-value, cette peine probablement infinie que se donnent les banquiers, pour que nous les payions annuellement 45 milliards d'euros (l'équivalent du produit de l'impôt sur le revenu, tout de même) ?

Ils doivent en avoir, du mérite, les banquiers, pour que nous leur achetions si cher le droit de nous endetter toujours plus ! Non ?

Eh bien, figurez-vous qu'ils en ont, du mérite. Si, si.

Ils achètent des emprunts d'Etat avec leur argent-dette créé ailleurs (comment l'ont-ils gagné, on se le demande, ils ne créent tout de même pas de l'argent à partir de rien, si ?) et inscrivent, dans une colonne de leurs livres comptables, les intérêts correspondants : à eux tous, 45 milliards. Comment est-ce possible ? Ah ça ! C'est de la magie.

Vous et moi, nous n'avons quasiment pas la possibilité de faire cela. Eux, si. Ce qui prouve qu'ils ont forcément un grand mérite, parce que pour avoir ce droit, ils ont forcément dû faire quelque chose d'extraordinaire.

Non, parce que quand même, dans une société correctement organisée, morale et tout et tout, quand quelqu'un bénéficie du droit de toucher 45 milliards par an en contrepartie d'un clic sur un clavier d'ordinateur, c'est qu'il a dû, au moins, rendre des signalés services à la collectivité, sauver la patrie plusieurs fois, sacrifier sa famille, se sacrifier lui-même... et encore, pas qu'une fois.

N'étant qu'un béotien, je ne peux vous en dire plus et laisse donc aux spécialistes le soin de vous expliquer tout ça (bon courage, ce charabia pseudo-scientifique est rigoureusement imbitable).

M'est avis, si je les en crois, que l'argent doit être une chose trop complexe et trop dangereuse pour être laissée aux citoyens et à leurs représentants, à une banque centrale, etc.

D'ailleurs, dans l'intérêt de ceux-ci, ne devrait-on pas le leur enlever complètement ?

Mais on me souffle que c'est ce qui est en train de se passer.

Allez, je reviens d'Ecosse. Redevenons sérieux cinq minutes.

En comptabilité pure, il est vrai qu'on peut se demander, compte tenu des gaspillages de nos gouvernements depuis 40 ans, si la loi de 1973 et ses successeurs nous sont réellement revenus plus cher que ce que nous aurait coûté, en inflation, le financement des déficits principalement par une banque centrale restée souveraine.

Par ailleurs, en ce qui concerne l'inflation, la loi de 1973 devait soi-disant nous protéger : échec. Idem, d'ailleurs, en ce qui concerne sa prétention à dissuader l'Etat d'emprunter à tout va : échec.

@Borowic a le mérite de nous expliquer que la vraie cause en est « la dérégulation financière du milieu des années 80 (...) la création d’un marché à terme de la dette de l’État et l’abandon des emprunts individualisés remplacés par des souches périodiquement abondées (...) Car pour la première fois le négoce de la dette publique va devenir pour les banques une source de profits réguliers. Pour l’État qui ne demandait pas mieux c’est l’assurance de pouvoir émettre du papier à volonté. »

Admettons. D'autant plus volontiers que cette « dérégulation » (déréglementation me paraîtrait un terme plus approprié, mais passons) a des effets négatifs bien connus dans d'autres domaines (je pense notamment à la séparation des activités bancaires et au processus, débuté dans les années 80, ayant abouti à l'abrogation du Glass-Steagall Act en 1999). Mais si la loi de 1973 n'avait pas existé, la « dérégulation » ultérieure n'aurait pas pu avoir les effets décrits, sauf à comporter elle-même une telle loi.

Quoi qu'il en soit, ce qui est sûr, en premier lieu, c'est que si les avances au Trésor Public par la Banque de France n'avaient pas été interdites en 1973, la « dette » ainsi créée se serait (éventuellement, ce n'est pas si sûr) traduite par de l’inflation, due à l’augmentation de la masse monétaire consécutive à ces avances, et non par des intérêts annuels versés à la finance privée majoritairement étrangère.

Résultat : aucun endettement durable ni aucune dépendance vis-à-vis de l’étranger et, en plus (éventuellement, toujours), une inflation décourageant la rente et correspondant à une dévaluation susceptible de rendre les entreprises françaises plus compétitives.

Après, la question est bien sûr de savoir quelles auraient été les politiques des gouvernements successifs au regard de l’éventuelle inflation, en fonction de son ampleur et de ses conséquences.

Ce qui est sûr, en second lieu, c'est que vouloir exonérer Giscard de sa participation à la création de la dette publique française serait aussi ridicule que de prétendre que le coût du transfert, qu’il a organisé sous Pompidou, du financement de cette dette aux marchés financiers, se serait simplement substitué à l’inflation générée antérieurement par les avances de la Banque de France au Trésor.

La vérité, c’est que les emprunts aux banques privées, rendus incontournables par la loi du 3 janvier 1973, sont responsables de la moitié au moins de l’endettement actuel du pays, en vertu, notamment, de ce qu'on appelle l'anatocisme.

Simplement, quand ledit Giscard s’est fait éjecter en 1981, la mécanique exponentielle de la charge des intérêts de la dette ne s’était pas encore réellement mise en branle.

Outre les aggravations systémiques des années 80, évoquées par @Borowic, il y a nécessairement un décalage temporel entre la mise en place du système et le moment où la croissance de la dette commence à faire naître des intérêts annuels plus importants.

C’est pourquoi, en 1981, la dette publique (officielle) ne s’élevait encore « qu’à » 110 milliards d’euros.

D’ailleurs, il est tout de même à noter que l’accroissement de la dette a été tout à fait régulier DEPUIS LE DEPART.

Et cela s’explique, non seulement par la quasi-homogénéité des politiques publiques suivies depuis lors (notamment, en ce qui concerne le libre-échange et l’immigration), mais aussi par l’obligation croissante, pour l’Etat, de recourir à des emprunts à plus long terme pour financer la dette, générant ainsi des intérêts de plus en plus lourds.

Sans parler, d’ailleurs, de la création monétaire délirante imputable aux banques privées, principale cause, en réalité, de la crise et dont les effets sont toujours négligés quand on parle de dette publique.

Il n’est pas du tout certain, enfin, que la gauche aurait fait pire que la droite, tout autant responsable de l’augmentation de la dette publique depuis 1973.

Il faut bien voir que la croissance de la charge de la dette est une mécanique inexorable : « La charge des intérêts de la dette, c’est-à-dire le paiement annuel des échéances des emprunts souscrits, devrait "augmenter en valeur de plus de 9% par an en moyenne, soit cinq fois plus que l’inflation", souligne ce document. Elle devrait ainsi passer de 42,45 milliards d’euros en 2010 à 55,19 milliards en 2013. »

Le graphique d’évolution de la charge totale de la dette publique dans son entier est difficile à trouver, comme a pu le constater A. J. Holbecq ; parce qu’il est, à mon avis, défavorable tant au libéralisme financier cher aux banquiers, qui se gavent de ces intérêts d’emprunts que nous nous passions de leur verser aussi systématiquement avant 1973, qu’aux « entrepreneurs politiques », comme les appelle Jean-Claude Werrebrouck, qui sont responsables de la gabegie des dépenses publiques.

Voilà ce graphique, qui, il faut le reconnaître, est assez impressionnant (voir les pointillés en mauve) :

Je vous recommande également la lecture d'un excellent article de Michel Drac et notamment, des critiques qu’il comporte envers les positions de A. J. Holbecq, tant (mais de manière très relative) en ce qui concerne son évaluation des poids respectifs des intérêts cumulés et du déficit budgétaire, qu’en ce qui a trait, surtout, aux solutions proposées.

Bref, je pense que la dette publique française est au moins autant due au cumul des intérêts d’emprunts extorqués par les marchés financiers au moyen de la forfaiture de 1973, puis de la dérégulation ultérieure, qu’aux excès de nos gouvernements successifs.

Sur ce point, il y a quand même des paradoxes dans la situation financière actuelle, et la loi de 1973 n’est pas tout. Elle est même l'arbre qui cache la forêt, et c'est pourquoi sa dénonciation sert les intérêts de certains politiciens systémiques, de droâte comme de gôôche. Elle leur permet de passer sur tout le reste, qu'ils cautionnent largement.

S’il n’y avait pas eu, depuis 40 ans, d’immigration allogène, il n’y aurait pas non plus eu de dette publique, car le coût annuel de l’immigration est sensiblement le même que celui des intérêts de la dette (45 milliards d’Euros par an actuellement, moins par le passé). Sans parler des gaspillages électoralistes et clientélistes déjà évoqués.

C’est la combinaison de ces deux facteurs : politiques publiques ruineuses, loi de 1973 et ses successeurs, qui nous a conduits à la situation actuelle. Néanmoins, il faut souligner que les marchés financiers, comme les entreprises multinationales, sont largement à l’origine des politiques en question, et la boucle sera bouclée.

D'une certaine manière, concernant la loi de 1973, on pourrait donc presque dire merci à nos gouvernements immigrationnistes et gaspilleurs.

Sans eux, personne ne se serait sans doute jamais aperçu des effets de la loi de 1973 ni de ses successeurs, puisque la France n’aurait pas cumulé les déficits, n’aurait donc pas eu besoin d’emprunter à la finance privée ni, par conséquent, de lui verser des intérêts sur une dette qui aurait été inexistante.

C’est à se demander si l’un des buts de l’immigration et des gaspillages n’est pas précisément, en provoquant de l’endettement, de constituer une rente à la finance privée (je n’y crois guère, mais on peut toujours y réfléchir).

En tout cas, il ne sert plus à rien, concrètement, de discuter du point de savoir si, de 1973 à aujourd’hui, la dette publique a coûté plus cher que si le système antérieur avait été maintenu. Il est de fait, néanmoins, que la loi de 1973 et ses successeurs ont enrichi les banques privées, alors que le contribuable a, malgré tout, dû supporter une lourde inflation pendant une partie de la période : le bénéfice officiellement attendu n’a donc pas été vraiment au rendez-vous, sauf pour les banques.

Personne, à part ceux qui profitent d’une telle situation, ne veut d’un Etat lourdement endetté, ni de banques rentières.

En fait, si possible, personne ne veut de banques commerciales tout court. La solution alternative qui me paraît à creuser, c’est la monnaie franche (Silvio Gesell et ses continuateurs).

Politiquement, l’immense majorité des Français veut la démocratie (pas une partitocratie mais une démocratie plus directe) et la République (pas un retour à la monarchie ni une dictature déguisée comme celle que nous subissons), une France souveraine dans une Europe des nations et des peuples.

Cela pourrait s’envisager, au plan monétaire, avec, dans l’idéal, une monnaie commune convertible et des monnaies nationales inconvertibles (cf. ma discussion d’il y a quelques temps avec @JoeLeTaxi, à partir d’ici).

Il faut néanmoins franchir le cap de l’effondrement, en récupérant ce qui est valable, en éliminant les causes des échecs du système actuel et en ajoutant ce qui lui manque.

Une troisième voie économique me paraît s’imposer, entre socialisme et libéralisme.

Libre-échange interne aux nations et à l’Europe, bien sûr, mais pas total ; une réglementation confédérale devra préserver les intérêts des peuples et des Etats, notamment en protégeant les emplois du dumping salarial, les services publics et activités stratégiques de la concurrence du secteur privé.

Propriété privée, bien sûr. Il ne s’agit pas de verser dans une formule soviétique de la société. Néanmoins, pour décourager la thésaurisation excessive et surtout la rente, limitation quantitative et qualitative du droit de propriété et des salaires (avec un maximum « fordien » - seul élément un peu positif à retenir du fordisme), incitant à l’investissement productif plutôt qu’à la spéculation financière.

En ce qui concerne directement la gestion financière de l’Etat, je pense que des mesures incitatives fortes pourraient permettre de se dispenser d’un « pacte de stabilité » ou d’une « règle d’or » :

- interdiction des partis collectivistes comme des partis libéraux,

- législation anti-trusts (plus une entreprise est grosse, plus elle influe sur la vie publique),

- limitation de la rémunération des dirigeants politiques,

- interdiction du cumul des mandats,

- interdiction du financement des partis politiques autrement que par les cotisations de leurs membres et les subventions publiques,

- réforme fiscale pour davantage de proportionnalité,

- répression impitoyable et exemplaire de la concussion (peine capitale, sous l’Ancien Régime !) et de la corruption,

- etc.

Une foule de mesures peuvent être envisagées, pour tuer le clientélisme et décourager l’assistanat, sans négliger la solidarité (voire, en la renforçant par la réorientation de dépenses affectées à d’actuelles gabegies).

C’est vraiment d’une révolution dont nous avons besoin (si possible, sans violence, mais la violence est en réalité inhérente aux oligarchies actuelles, non à ceux qui souhaitent leur fin).

22:05 Écrit par Boreas dans Crise, Economie, Politique | Lien permanent | Tags : loi du 3 janvier 1973, fortune.fdesouche.com, borowic, joeletaxi, comptabilité publique, déficit, dette, michel drac, a. j. holbecq, pompidou, giscard, rothschild, intérêts, charge, finance, howard bloom, impôt sur le revenu, immigration, gaspillage, clientélisme, banques, inflation, banque de france, silvio gesell | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

11/09/2011

« La guerre mondiale actuelle oppose les Etats-Unis et l’Europe »

La stratégie du tapis de bombes

C'est Myret Zaki qui le dit.

Et elle l'explique :

« (...) Guerre contre les paradis fiscaux d’Europe (qui ont tous cédé la place aux paradis fiscaux anglo-saxons), guerre monétaire contre l’euro (qui a bien failli voler en éclats), guerre spéculative généralisée contre la dette des Etats européens (qui a mis fortement à mal l’idée même d’Europe). Le gagnant aurait fatalement dû être les Etats-Unis. La seule donne incontrôlable fut le soutien important et régulier apporté par la Chine - et dans une moindre mesure par la Russie - à l’euro et aux obligations de la zone. Sinon, l’Europe était peut-être déjà enterrée en 2010.

Peu d’entre nous acceptent l’idée que les "alliés" historiques que sont les Etats-Unis et l’Europe soient en guerre pour leur survie. Mais le 29 août, une langue s’est déliée. Celle de Laurence Parisot, présidente du Medef en France : "On a assisté à une sorte de guerre psychologique et à une tentative de déstabilisation de la zone euro", a-t-elle déclaré au Figaro, parlant d’une "orchestration" américaine des rumeurs sur les difficultés européennes, et faisant particulièrement allusion aux rumeurs infondées qui ont mis en péril la Société Générale. En outre, l’Allemagne a déjà évoqué ces tensions, en appelant (en vain) à la réglementation des stratégies et des dérivés utilisés par les spéculateurs, et à l’instauration d’agences de notation européennes, histoire de mettre fin au "deux poids, deux mesures". Il est naïf de croire à l’objectivité de l’information économique. On se contente de comparer les deux zones sur la base de leurs ratios d’endettement et des cours/bénéfices, comme si les avantages d’investir ici ou là reposaient uniquement sur des critères techniques. Or, les avantages d’un marché peuvent être créés artificiellement par un gouvernement interventionniste agissant de concert avec un puissant secteur financier, comme c’est le cas aux Etats-Unis. Le marché n’est pas objectif, il est orienté par de gros intérêts stratégiques, tiré par des "rumeurs" délibérées, et il a derrière lui toute la puissance de manipulation des Etats concernés. Un investisseur qui ignore cet élément ignore une information essentielle.

C’est simple. La solvabilité des Etats-Unis repose, aujourd’hui, sur l’échec de l’Europe. Cette "guerre" a apporté de colossaux bénéfices à Washington. Les taux à 10 et 30 ans américains, c’est-à-dire le coût de financement du gouvernement, n’ont jamais été aussi bon marché, malgré l’explosion du risque lié à l’endettement du pays. Et ce, grâce au report massif des investisseurs paniqués par la situation en Europe. (...) »

16:20 Écrit par Boreas dans Crise, Economie, Géopolitique, Propagande, Psychologie, Stratégie | Lien permanent | Tags : guerre mondiale, etats-unis, europe, myret zaki, euro, paradis fiscaux, dette, etats, chine, russie, usa, laurence parisot, allemagne, france, marchés, rumeurs, intérêts, spéculateurs, solvabilité | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

12/07/2011

Deux chiffres et un éclat de rire

Obama, le nouvel espoir (2008)

Premier chiffre : 4.000 milliards de dollars.

C'est le montant des économies que Barack Obama avait proposé de faire, en dix ans (!), pour réduire, non pas la dette publique américaine, mais juste le déficit fédéral. A noter que les Républicains, pourtant réputés plus économes (vous savez, moins keynésiens, et blablabla...), ont rejeté cette idée, pour ne pas avoir à augmenter les impôts.

Deuxième chiffre : 400 milliards de dollars.

Ça, c'est environ le montant annuel des intérêts de la dette publique américaine, depuis 2005 (quand je dis annuel, il faut savoir que l'année fiscale, aux USA, commence le 1er octobre et se termine le 30 septembre).

On voit tout de suite que les économies proposées par le messie métisso-planétaire, correspondent grosso modo à dix ans d'intérêts de la dette. Et encore, même pas, si on en croit un article de CNN remontant à fin 2009 et, plus récemment, le chiffre publié par le Département américain du Trésor : 386 milliards de dollars d'intérêts au 30 juin 2011 (les 400 milliards seront donc allègrement dépassés le 30 septembre et, à ce rythme, on sera peut-être même à plus de 500).

Donc, qu'a proposé le très impuissant président des Etats-Unis d'Amérique, qui n'a même pas été accepté par les Républicains car jugé excessif ? De réaliser des économies... inférieures au seul coût de la dette.

Immense éclat de rire !

La fuite en avant dans l'endettement est devenue tellement surréaliste, les montants sont tellement énormes et les remèdes proposés, tellement insuffisants et grotesques, que je ne sais vraiment pas jusqu'où on ira dans l'absurdité.

Tous les matins, je me réveille éberlué.

Surtout, du fait qu'il reste encore des gens pour croire à toutes ces fariboles ou, en tout cas, ne pas rêver à la hache ou au gibet en passant devant l'agence bancaire de leur quartier.

00:10 Écrit par Boreas dans Crise, Economie, Propagande, Psychologie | Lien permanent | Tags : milliards, dollars, dette publique, déficit public, usa, fédéral, etats-unis, républicains, barack obama, intérêts, économies, fuite en avant, fariboles | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

11/05/2011

Trucages anglosphériques (suite)

Pas encore...

Je vous ai déjà parlé de la manipulation du marché des dettes souveraines par l'anglosphère, dénoncée par Pierre Jovanovic.

Cette fois, c'est l'excellente Myret Zaki qui vous explique une partie du truc :

__________________

La dette souveraine manipulée par les CDS

Le marché des CDS a le même pouvoir qu’une agence de notation : il peut dégrader de facto la note d’un pays, en dictant son niveau de risque.

Il y a quelques jours, le « marché » (c’est-à-dire les investisseurs) a décidé que le risque de la dette grecque à deux ans méritait un taux d’intérêt astronomique de plus de 25 %. La zone euro n’a d’autre choix que de revoir les conditions de l’aide (de 110 milliards d’euros) accordée à Athènes. On revit la même situation depuis 2010, dans laquelle c’est le marché des CDS (dérivés sur le risque de défaut de crédit) qui définit presque à lui seul la solvabilité des pays périphériques d’Europe, les agences de notation se cantonnant de plus en plus à entériner par une mauvaise note un état de fait que les CDS avaient déjà favorisé en amplifiant le risque de l’obligation souveraine qu’ils ciblent. Ceci est particulièrement vrai dans le cas de la Grèce, où des banques d’affaires comme Goldman Sachs (conseillère financière d’Athènes) et certains hedge funds clients de la banque étaient au courant d’informations dont les agences de rating sont habituellement les premières à disposer.

Un pouvoir démesuré sur le coût de financement des pays

Est-il normal que la qualité de crédit et, in fine, le destin d’une nation de plusieurs millions d’habitants, soient décidés par un marché aussi opaque et dominé par un si petit nombre d’acteurs que celui des CDS ? C’est pourtant bel et bien la tendance révélée par la crise de la dette de l’Europe périphérique. A travers l’attaque ciblée d’une dette souveraine comme celle de la Grèce, de l’Irlande ou du Portugal, qui fait monter en flèche le coût de financement de ces dernières en faisant chuter la valeur des obligations, le marché des CDS a le pouvoir de rétrograder de facto cette même dette, pour lui conférer un statut spéculatif, se substituant ainsi aux agences de notation. Et cette mesure du risque que sont les taux des CDS (ou plus précisément leur écart par rapport aux taux sans risque comme celui du Bund allemand) décidée par un marché privé jouit aujourd’hui de la même crédibilité, aux yeux des investisseurs, que celle des agences de notation. Et pourtant, il existe une différence majeure entre CDS et agences de rating : tandis que les agences - malgré les manquements que l’on sait - prétendent à un travail objectif qui sert à la fois la communauté des investisseurs et le gouvernement du pays concerné, et qu’une rétrogradation n’a pas pour but de permettre à ces agences d’engranger des profits démesurés, il en va tout autrement des spéculateurs du marché.

Les traders de CDS agissent clairement en vue d’un profit, et ont à leur disposition un outil facilitant largement la manipulation des marchés obligataires, en suivant le principe qu’une prophétie (ou rumeur) qu’ils lancent va s’auto-réaliser pour leur plus grand avantage. Malgré cette différence de buts, les protagonistes des marchés de la « spec » ont aujourd’hui autant de pouvoir sur la perception des investisseurs que les agences de notation. En réalité, les spreads des CDS et les notations des agences agissent de concert, et leur effet crée en soi un risque de déstabilisation des marchés financiers, qui sont aujourd’hui très interdépendants, comme l’explique le FMI dans un papier de recherche récent. Et ce n’est pas seulement la solvabilité du pays qui est en jeu. Rétrograder la dette souveraine d’un pays donné peut affecter la rentabilité de banques basées dans d’autres pays, qui la détiennent dans leurs books de négoce et aussi de crédit. C’est encore plus vrai dans le cas spécifique de l’Europe, où les engagements croisés entre banques de différents pays rendent la courroie de transmission bancaire vulnérable à la détérioration de crédit d’un seul de ses pays membres.

Les chercheurs du FMI expliquent dans le papier précité que les CDS jouent un rôle clé dans la propagation du risque systémique posé par l’abaissement d’un rating souverain par une agence de notation. Selon le FMI, « les annonces des agences de notation concernant la dette souveraine de pays comme la Grèce, surtout lorsqu’il s’agit d’un abaissement au statut de dette spéculative, peuvent entraîner des effets domino considérables d’un pays et d’un marché à l’autre et peuvent être elles-mêmes à l’origine d’une instabilité financière de type systémique ». Ainsi, le FMI calcule qu’une rétrogradation de la note de la Grèce provoque un écartement du spread (soit une hausse du risque de la dette) de 17 points de base (pb) pour la Grèce, et que le même abaissement provoque aussi une montée de 5 pb du spread sur la dette irlandaise, et ce même si le rating de l’Irlande est resté inchangé. Une spirale infernale.

Source : Bilan.ch

20:01 Écrit par Boreas dans Crise, Economie, Géopolitique, Politique, Propagande, Psychologie, Stratégie | Lien permanent | Tags : pierre jovanovic, myret zaki, anglosphère, cds, agences de notation, dettes souveraines, manipulation, marché, pays, financement, goldman sachs, intérêts, défaut, crédit, hedge funds, grèce, taux, irlande, portugal, fmi | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|