26/02/2012

La dette infinie

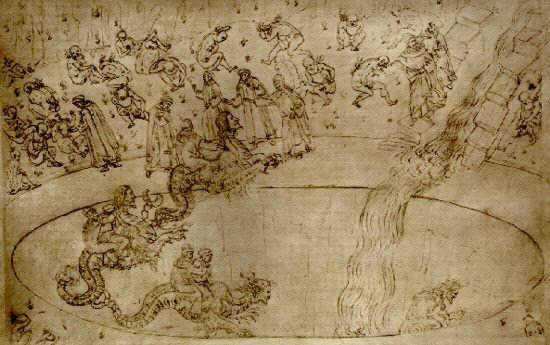

Sandro Botticelli, La punition des usuriers, illustration pour L'Enfer de Dante

(vers 1480-1495)

Un bon résumé de la situation, malgré quelques imprécisions mineures :

« En 55 avant notre ère, Cicéron écrivait : "Le budget devrait être équilibré, les finances publiques devraient être comblées, la dette publique devrait être réduite, l’arrogance de l’administration devrait être abolie et contrôlée et l’aide aux pays étrangers devrait être diminuée de peur que Rome ne tombe en faillite" [en fait, cette citation est fausse, l'auteur n'est pas le premier à s'y laisser prendre, mais passons... Boreas]. Il y a longtemps que la classe politique ne lit plus Cicéron ! Depuis la fin des années 1970, la plupart des pays industrialisés sont entrés dans un régime de dette permanente, dont même les périodes de forte croissance économique n’ont pas permis de sortir.

La dette mesurée est celle des administrations publiques, qu’on appelle "dette souveraine" ou "dette publique". La dette publique "au sens de Maastricht", mesurée en valeur nominale (et non en valeur de marché), se définit comme le total des engagements financiers des Etats contractés sous forme d’emprunts résultant de l’accumulation, au fil des années, d’une différence négative entre leurs rentrées et leurs dépenses ou leurs charges. Elle concerne trois secteurs : les administrations centrales, c’est-à-dire l’Etat proprement dit, les administrations locales (collectivités territoriales, organismes publics, etc.) et les régimes de Sécurité centrale.

Le traité de Maastricht (1992) avait adopté comme principes que le déficit des Etats membres de l’Union européenne ne devait pas dépasser 3 % du produit intérieur brut (PIB) et que leur dette publique devait rester inférieure à 60 % du PIB. Ces objectifs n’ont pas été atteints. Globalement, la dette publique dans la zone euro a augmenté de 26,7 % depuis 2007. Elle représente aujourd’hui 80 % du PIB global de la zone. Mais il ne s’agit là que d’une moyenne. En 2011, huit pays de l’Union européenne affichaient une dette supérieure à 80 % de leur PIB : la Hongrie et le Royaume-Uni (80,1 %), l’Allemagne (83 %), la France (85 %), le Portugal (92 %), la Belgique (97%), l’Italie (120 %) et la Grèce (160 %). Les Américains ne se portent pas mieux : à l’heure actuelle, toute dépense publique faite aux Etats-Unis est financée à hauteur de 42 % par l’emprunt !

00:48 Écrit par Boreas dans Crise, Economie, Histoire | Lien permanent | Tags : alain de benoist, dette, infinie, traité de maastricht, déficit, intérêts, marchés financiers, mondialisation, délocalisations, désindustrialisation, finance, plans de sauvetage, fed, bce, crédit, surendettement privé, création monétaire, banques, loi du 3 janvier 1973, souveraineté monétaire, maurice allais, faux-monnayeurs, agences de notation, austérité, rigueur, consommation, relance, monétisation, usure, argent, etats-unis, royaume-uni, explosion | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

31/12/2011

« Salut public », un nouveau journal dissident

Si j'ai bien compris, le mois prochain, un média alternatif va fleurir en kiosque, avec le titre ô combien d'actualité de « Salut public ».

Je vous livre en avant-première, avec l'autorisation de l'auteur que je remercie, quelques extraits de « Dette publique, à qui profite l'aubaine », un excellent article sur la loi de 1973 :

« (...) Pendant des années, les économistes de Bercy ont vendu aux Français le concept de “dette soutenable”. Ainsi, l’endettement financé par les marchés financiers était-il réputé soutenable, donc sans incidence négative, si l’égalité suivante était réalisée : Tt = it + gt, avec T le niveau du taux d’intérêt consenti à la France, i la croissance du PIB, et g le taux nominal d’inflation (t représente l’année en cours).

Sans trop entrer dans la technique, sachant que l’inflation est strictement encadrée par les autorités monétaires de Francfort (BCE), le déterminant principal de la soutenabilité de la dette publique est, par conséquent, la croissance du PIB.

Que se passe-t-il en période de croissance faible, plate, voire négative, comme on l’observe en ce moment et pour les semestres à venir ? Très simple : la dette devient mécaniquement “insoutenable”, ce qui signifie qu’elle s’accumule chaque année et que son service (principal et intérêt) devient de plus en plus lourd pour les finances publiques.

La charge de la dette, qui ne concerne que les intérêts remboursables sur une année civile, est même devenue, pour la première fois en 2010, le premier poste budgétaire de notre pays. (...)

La dette publique n’est pas perdue pour tout le monde et le malheur des Français fait le bonheur des banques.

Comment en sommes-nous arrivés là ?

La loi Pompidou-Giscard s’inscrit dans le droit fil de la mise en place, dès la sortie de la deuxième guerre mondiale, d’un cadre économique global, d’inspiration américaine, tendant à supprimer toutes les entraves à la circulation des capitaux, des biens et services, et des personnes.

Ce cadre devait permettre à l’économie des USA de capitaliser sur ses avantages relatifs par rapport à une Europe ruinée et fortement débitrice, à la sortie du conflit mondial.

Les institutions du consensus de Washington (FMI, OMC, Banque Mondiale) d’une part, et le processus d’intégration européenne d’autre part, participaient de cette dynamique.

Les autorités françaises de l’époque contribuèrent de manière spectaculaire à la mise en oeuvre du volet “dérégulation financière” du dispositif, à l’occasion de ce que certains nommeront plus tard le “Consensus de Paris”.

Concomitamment, les accords de la Jamaïque, en 1976, ont de leur coté mis fin au système de change fixe et au rôle de l’or dans le système monétaire international.

Dans les années 1980, sous l’administration Reagan, on assistera à l’explosion des produits dérivés et, sous Clinton, la loi Gramm-Leach-Bliley mettra un terme au Glass-Steagall Act qui séparait les activités de banque de dépôt et de banque d’investissement, bouleversant un ordonnancement prudentiel remontant à 1933.

Ainsi, un cadre d’échange international était donc parachevé, afin de permettre une progression inédite du volume des activités banco-financières :

- Financement des dettes publiques par les marchés, banques en tête, assurant des profits sécurisés sans précédent,

- Massification des produits dérivés (diversité des titres collatéralisés, CDS, etc.), favorisant la titrisation d’innombrables classes d’actifs,

- Désintermédiation financière,

- Dématérialisation de la plupart des marchés financiers, assurant un fonctionnement ininterrompu et fluide de ceux-ci,

- Plus largement, dérégulation généralisée, posée comme principe et horizon indépassable de la prospérité des nations, cette antienne étant confortée par un corpus d’universitaires américains et européens, d’économistes utiles et de médias coopératifs…

Et demain, quelle perspective pour nous et quel avenir pour nos enfants ?

Pour en revenir plus spécifiquement à la loi de 1973, non seulement elle nous a endetté artificiellement et au-delà du raisonnable, de manière particulièrement insoutenable dans notre contexte économique actuel, mais elle a contribué à populariser l’idée qu’une politique économique visant à obtenir et à maintenir, entre autres choses, une notation AAA permettant d’emprunter à +/- 3%, était un objectif louable en tant que tel, alors qu’il s’agit seulement des “moins pires” conditions d’emprunt.

En définitive, rien n’interdirait, en modifiant le traité de Lisbonne, d’envisager un financement mixte de notre dette publique, combinant le recours aux marchés et l’intervention d’une banque centrale, quel que soit l’échelon retenu, national ou communautaire.

La loi de 1973 n’est pas la mère de tous nos maux, elle n’est qu’une brique d’un ensemble plus vaste dont les fondements remontent à l’après-guerre. C’est un symptôme, pas une cause, même si, intrinsèquement, elle produit des effets délétères dont nous observons les manifestations à répétition.

Dans tous les cas, ce qui a été patiemment tissé par la volonté combinée de puissances politiques de plusieurs blocs, ne saurait être détricoté qu’en mobilisant, dans un temps long, les mêmes participants et même au-delà, la mondialisation ayant fait émerger d’autres aires de prospérité économique, dans l’optique de définanciariser le capitalisme ultra-libéral qui prévaut à l’échelle mondiale.

Actuellement, la seule enceinte politique ayant un tant soit peu ce potentiel est le G20. Or, il semble évident que les divergences d’intérêts de court terme, l’asymétrie des conditions économiques entre les différents acteurs, tant quantitative et qualitative que calendaire, ne favorisent aucunement cette perspective. »

15:39 Écrit par Boreas dans Crise, Economie, Politique | Lien permanent | Tags : médias, salut public, loi de 1973, pompidou, giscard, dette, aubaine, finance, banques, consensus de washington, etats-unis, produits dérivés, marchés financiers, notation aaa, g20 | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|