26/02/2014

Game over (bis)

20:11 Écrit par Boreas dans Crise, Economie, Propagande, Psychologie | Lien permanent | Tags : olivier delamarche, énergie, pétrole, gaz de schiste, croissance, esprit critique, statistiques, etats-unis, bls, banques, effet de levier, dette, épargne, ruine, crédit, masse monétaire, qe, quantitative easing, impôts, cadeaux fiscaux, grandes entreprises, pme, monnaie, euro | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

19/12/2013

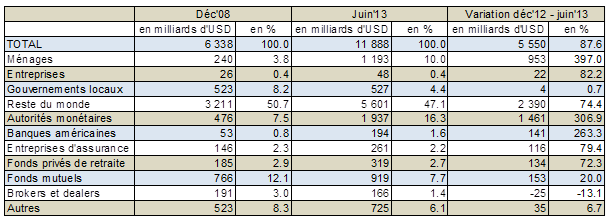

Les étrangers détiennent deux fois plus de dette publique américaine qu'en 2008

Eh oui, de 3.211 milliards de dollars de dette fédérale en décembre 2008, ils sont passés à 5.601 milliards en juin 2013. Les Etats-Unis sont de moins en moins maîtres de leur destin.

Bien que le rédacteur de l'article où j'ai trouvé cette illustration :

... nous serine benoîtement que « la part détenue par les étrangers a diminué légèrement, pour se situer à 47 % ». Ah ben alors, tout va bien ! Chouette, non ?

Au pays des aveugles, les borgnes sont rois.

Pour ce qui est des « autorités monétaires » (comprenez : la Fed, conglomérat de banques privées, rappelons-le), elles possèdent 1.937 milliards de dollars de dette publique fédérale, contre 476 milliards quatre ans auparavant. Les banques américaines (officiellement non-Fed) suivent le mouvement, avec 194 contre 53.

Un quadruplement en quatre ans, qui dit mieux ? Eh bien, c'est simple, les ménages américains, ce qui prouve que ce peuple est le plus con de la Terre. Déjà lestés en 2008 de 240 milliards de titres gagés sur une monnaie ne valant rien, ces abyssaux crétins en ont tant acheté depuis lors qu'ils se retrouvent en détenir cette année la bagatelle de 1.193 milliards, soit près de cinq fois plus.

Vous remarquerez que seuls les « brokers et dealers » (courtiers et négociants en bourse), c'est-à-dire les gens théoriquement les plus au jus de ce qui se passe réellement en matière de sécurité de placements, ont vu leurs actifs en dette fédérale baisser (de 191 à 166 milliards). Oh, je ne dis pas que cela signifie une prise de conscience de leur part. Non, sauf erreur cela résulte seulement de la baisse constante des taux d'intérêt, qui les conduit à parier sur autre chose pour faire du profit à court terme.

En résumé, ça ressemble fort à une croyance générale en la politique de l'autruche comme solution à la crise. Bientôt, la botte souveraine de la réalité, comme dirait l'ami Hoplite d'après le bon mot de cette vieille ordure de Trotski...

20:18 Écrit par Boreas dans Crise, Economie, Géopolitique | Lien permanent | Tags : etats-unis, dette publique, dette fédérale, détention, titres de dette, étrangers, fed, réserve fédérale, banques, ménages, politique de l'autruche, monnaie, dollar | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

04/10/2013

Max Keiser sur le suicide financier américain

(Russia Today, 02 octobre 2013)

Max Keiser expliquait le mécanisme il y a déjà plus de deux ans (été 2011) :

07:10 Écrit par Boreas dans Crise, Economie, Propagande | Lien permanent | Tags : max keiser, etats-unis, banques, finance, hedge funds, marchés, quantitative easing, planche à billets, spéculation, intérêt, profit, dette, notation, shutdown, pauvreté | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

15/04/2013

La City, la finance en eaux troubles

23:58 Écrit par Boreas dans Crise, Economie, Histoire, Psychologie | Lien permanent | Tags : city, finance, angleterre, londres, banques, paradis fiscaux, système, profit, argent, compétition, bien commun | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

03/04/2013

Plein les Myret

Le dernier éditorial-vidéo de la sympathique Myret Zaki me laisse, une fois de plus, baba d'admiration devant sa clarté d'esprit et d'analyse, et un peu perplexe quant à sa définition de ce qu'est, au fond, une spéculation.

En effet, concernant Chypre, on pourrait aussi bien dire que si les grandes banques et hedge funds anglo-saxons sont certes largement à l'origine de la panade bancaire insulaire (comme ils le sont pour d'autres, d'ailleurs, ce n'est pas une source d'étonnement sur ce blog, pour ceux qui le suivent), les « gros » épargnants, aujourd'hui ponctionnés par leur gouvernement faute d'autre solution pour sauver la patrie d'Aphrodite de la banqueroute, n'en ont pas moins aussi une part de responsabilité pour avoir cru au modèle Potemkine auquel ils ont confié leurs dépôts, et à sa pérennité... Et si cette croyance n'est pas une spéculation, je ne sais pas ce qu'elle est.

Il est vrai qu'il est plus facile de rejeter sur l'UE ou l'Allemagne la paternité de ce qui sanctionne, en fait, les failles d'une économie de rente et d'un parasitisme fondés sur le dumping fiscal.

Somme toute, c'est l'irréalité économique qui est sanctionnée, et que la sanction ne frappe malheureusement que des lampistes, faute de pouvoir taper sur les ploutocrates anglo-saxons, n'y change rien. Quand on ne fait que brasser du vent, il ne reste rien dès qu'Éole ne souffle plus. On ne me fera pas croire que dans ce système à illusions, les seuls responsables sont ceux qui projettent le film. Les spectateurs ne sont pas complètement innocents, quand même, vous ne pensez pas ? En tout cas, ce qui est sûr, c'est que sans eux, ledit système n'existerait pas.

Sur le même sujet chypriote, Myret Zaki a tout récemment participé à une émission spéciale de la Télévision Suisse Romande. L'émission complète est ici, et en voilà un extrait :

En passant, je me suis aperçu que j'avais, depuis mon escapade pyrénéenne, du retard à rattraper, concernant les publications zakiesques, souvent de nature à faire dresser les cheveux sur la tête de ces bons vieux souverainistes français qui m'amusent tant, quand ils ne me fatiguent pas avec leur absence de recul.

Pêle-mêle, quelques vidéos supplémentaires sur Mario Draghi, sur l'Angleterre et sur la facture de l'austérité.

Parfois discutable, mais toujours passionnant. Vous aussi, prenez-en... plein les Myret !

19:27 Écrit par Boreas dans Crise, Economie, Géopolitique, Propagande, Psychologie | Lien permanent | Tags : myret zaki, chypre, banques, hedge funds, spéculation, faillite, responsabilités, ue, plan d'aide, modèle potemkine, parasitisme, dumping fiscal, irréalité économique, mario draghi, angleterre, austérité | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

20/03/2013

La bombe de la dette vient de grossir

Ci-après, ma traduction d'un article de Max Keiser, paru le 18 mars 2013 sur le site Russia Today.

Je ne suis pas vraiment d'accord avec l'opinion de l'auteur au sujet de l'affaire de Chypre, quant à laquelle Patrick Reymond et Philippe Grasset me paraissent plus lucides, mais les éléments factuels présentés sont exacts et leur potentiel, vertigineux.

------------------------

Le montant mondial de la dette dépasse l'ensemble des dépôts bancaires dans le monde, et la situation financière actuelle à Chypre est l'inévitable prochaine phase : la confiscation.

Toute prétention à une « titrisation » de la croissance par les banquiers centraux ou la finance mondiale en conditionnant et reconditionnant la dette, en hypothéquant et ré-hypothéquant la dette, en régulant et en re-régulant la dette, est désormais révolue. Depuis le début de la reprise du marché obligataire dans les années 1980 (oui, c'est si vieux que ça), les banques centrales et la finance mondiale - le FMI, l'UE et la BCE, pour n'en nommer que quelques-uns - et leurs frères de Wall Street et de la City de Londres ont fait face à chaque crise par une augmentation de la dette et une extension de la maturité de la dette.

Le résultat a été - en 2007 - la plus haute montagne de dette au bilan et hors bilan dans l'histoire : une dette astronomique de 220.000 milliards (si l'on inclut toutes les dettes publiques, privées et contingentes des programmes de prestations non financés) dans l'économie américaine seule, avec ses 14.000 milliards de dollars de PIB. Le volume des dérivés mondiaux de la dette se situe maintenant à plus de 1.000.000 de milliards de dollars, surfant sur un PIB mondial d'environ 60.000 milliards de dollars.

Mais à partir de 2007, puis devenant spectaculairement apparente en 2008 avec la faillite de Lehman Brothers, la capacité des contribuables du monde entier à payer les intérêts ou le principal de la dette a heurté un mur de briques. Et depuis plusieurs années, les gouvernements du monde entier ont essayé les mêmes vieux trucs : « faire comme si ». Reconditionner et allonger la maturité, et prier pour que les recettes fiscales permettent de récolter assez pour rembourser une partie de la dette. Cela n'a pas fonctionné. La bombe de la dette vient de grossir. Maintenant, à Chypre, nous voyons l'inévitable prochaine phase : la confiscation.

Pour payer les dettes qui ont été contractées pour financer la plus forte ponction de richesses de l'Histoire, nous voyons à Chypre, ainsi que chez les institutions bancaires centrales et la finance mondiale, une tendance à juste capter et saisir l'argent des gens sur leur compte bancaire « assuré ». Nous aurions dû avoir compris ce qui se préparait quand JP Morgan (lisez : Jamie Dimon) a capté et saisi illégalement plus de 1 milliard de dollars en devançant les clients de MF Global [juste avant la faillite de celle-ci], avec l'aide de son copain-copain Jon Corzine.

Avons-nous appris notre leçon ? Ils ont plus de dettes à payer qu'il n'y a d'argent sur tous les comptes bancaires dans le monde. Cela signifie qu'il y a des chances pour que vous - qui que vous soyez, et quel que soit votre pays de résidence - ayez un pourcentage non négligeable de votre épargne volé par les banksters.

Depuis que la crise a frappé (et depuis plusieurs années qui ont précédé), nous avons recommandé sur le « Keiser Report » de convertir autant d'argent que vous le pouvez en or et en argent. Notre conseil hier et aujourd'hui est : le seul argent que vous devriez garder dans une banque, c'est de l'argent que vous êtes prêt à perdre.

(Traduction par mes soins. – Reproduction autorisée sous réserve de citer verslarevolution.hautetfort.com en source.)

23:23 Écrit par Boreas dans Crise, Economie, Psychologie, Stratégie | Lien permanent | Tags : max keiser, russia today, banques, banksters, dette, fuite en avant, confiscation, fmi, bce, wall street, city, produits dérivés, pib, contribuables, bombe, chypre, jp morgan, mf global, jamie dimon, jon corzine | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

02/05/2012

Myret Zaki nous en dit plus...

... par rapport à sa conférence du 03 décembre 2011 avec Etienne Chouard...

... dont voici une version « compactée » et « enrichie » de la première partie :

22:02 Écrit par Boreas dans Crise, Economie, Géopolitique, Stratégie | Lien permanent | Tags : grèce, george soros, goldman sachs, spéculation, spéculateurs, marchés, connivence, hedge funds, dollar, euro, finance, dettes publiques, europe, france, etats-unis, asie, banques, titrisation, notation, subprimes | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

15/04/2012

Coût pour la France d'un « crash » brutal de l'euro : 500 à 700 milliards d’euros

« Depuis des mois, on peut entendre des inepties sur les coûts exorbitants de la sortie de l’euro. Mais personne ne nous parle des coûts des différents plans de sauvetage de l’euro, et en particulier ceux dans le cas d’un « crash brutal » de la monnaie unique.

Nous estimons qu’en cas de « crash brutal » de l’euro et au regard de tous les plans d’aides mis en place, les coûts pour la France, seraient entre 500 et 700 milliards d’euros.

Ces sommes ne pourraient pas être prises ailleurs que dans l’épargne (les économies) des français, car il serait alors impossible d’emprunter à qui que se soit, et l’Etat serait donc obligé de réquisitionner l’épargne des français pour éviter la faillite. (...)

Pour bien comprendre nos estimations, il est nécessaire de faire l’inventaire des différents plans d’aides, ainsi que des mécanismes et prêts / garanties mis en place.

Plans d’aides : (...) 900 à 1.570 Mia € (milliards d'euros).

Mécanismes et prêts / garanties mis en place : (...) 194 à 396 Mia €. (...)

Afin de compléter nos estimations, il faut aussi considérer les 1.200 Mia € de dépôts (économies des français, hors livrets A et Bleu) détenus par les épargnants français et dont 30%, au moins, des montants pourraient disparaître en cas de « crash brutal » de l’euro : soit une perte potentielle de 360 Mia €.

Les 360 Mia € de pertes pour les épargnants français sont estimés sur la base de faillites partielles de plusieurs grandes banques (les trois principales banques françaises détiennent environ 49% des dépôts) et dont certains actifs spéculatifs (immobiliers et financiers) perdraient jusqu’à 50% de leur valeur. Les dépôts étant garantis par l’Etat in fine, alors notre estimation de 360 Mia € est bien un risque pour la France.

Il faut savoir que les médias nous ont expliqué que l’Etat garantissait jusqu’à 100.000 euros par client et par banque en cas de faillite bancaire. C’est vrai, mais la garantie est assurée par le Fonds de Garantie des Dépôts lequel ne dispose que de 2 Mia € en caisse pour garantir les 1.200 Mia € d’économies des français.

Autant dire qu’en cas de faillite d’une grande banque, ce sera à l’Etat d’agir, mais avec quel argent ? Qui prêtera à l’Etat dans une telle situation. De plus, si plusieurs banques rencontrent des problèmes alors l’Etat ne pourra que réquisitionner l’épargne des français pour éviter la faillite de la France, et beaucoup d’épargnants verront leurs économies disparaître.

Nous arrivons donc à une estimation entre 500 et 700 Mia € de coûts pour la France en cas de « crash brutal » de l’euro. (...) »

Mise à jour du 12 mars 2014 : je supprime la mention de la source de cet article et son identité dans les commentaires, leur auteur m'ayant recontacté pour m'informer de ses ennuis professionnels dus à la reprise de son texte par mon sulfureux blog. Je ne souhaite vraiment pas causer d'ennuis à cette personne qui ne fait pas de politique.

12/04/2012

Mondialisation = contagion

« (...) Les partenaires économiques des Etats-Unis tirent la sonnette d’alarme.

Le vrai problème pour les Etats-Unis pourrait provenir non pas de la nervosité des investisseurs (qui s’en remettent presqu’aveuglément à leurs algorithmes), mais de celle de leurs principaux partenaires économiques.

Après le coup de semonce du patron de la banque centrale chinoise le week-end précédent — qui avertissait Ben Bernanke que la mise en oeuvre d’un QE3 serait très mal perçu par Pékin — c’est au tour de Dilma Rousseff, la présidente du Brésil, de fustiger la politique monétaire ultra-accommodante à tendance laxiste des Etats-Unis et de l’Europe.

Elle rappelle sans détour que le recours immodéré à la planche à billets pousse les feux de l’inflation dans les pays émergents par le biais d’un afflux massif de capitaux sans lien avec les perspectives de croissance locale. Cela provoque de fortes tensions sociales en causant la flambée de l’énergie et des produits de première nécessité.

Un phénomène que les autorités chinoises redoutent également — mais Pékin va plus loin en reconnaissant aujourd’hui que la surabondance de crédit et de liquidités a engendré de mauvais investissements à grande échelle. Pensons notamment aux usines sans débouchés… aux forêts de tours sans propriétaires ni occupants… à la corruption à tous les échelons de la société.

Pékin admet que les créances douteuses pourraient atteindre 15% de l’encours des prêts consentis par les principales banques du pays. Mais des experts occidentaux estiment que le montant total se situerait déjà autour de 20% et pourrait atteindre rapidement 25% si la croissance chinoise devait connaître un coup de frein plus brutal que celui annoncé début mars.

La Chine, locomotive de la croissance… ou pas ?

Beaucoup d’économistes commencent à mettre en doute la réalité des chiffres sur lesquels les conjoncturistes s’appuient pour affirmer que la Chine demeure la locomotive de la croissance mondiale. Certes, l’activité et la demande intérieure demeurent soutenues (surtout en matière de produits de luxe) mais grèves, manifestations et fermetures d’usines se multiplient depuis un an, ce qui prouve qu’une crise couve sous un vernis de prospérité.

Enfin, (...) Ben Bernanke s’alarmait la nuit dernière des “risques potentiels” que continue de faire peser le shadow banking sur la stabilité du système financier.

Près de 50% des transactions sur les produits de taux passent par le shadow banking, où les intermédiaires privés s’échangent entre eux des produits dérivés présentant des niveaux de risque inconnus dans la plus parfaite opacité.

Un système totalement dérégulé (et désormais incontrôlable) dont il convient de souligner à quel point Alan Greenspan l’avait appelé de ses voeux et encouragé sans relâche de 1996 à 2006. »

« (...) C’est Ben Bernanke qui a malencontreusement soulevé un coin de la carpette maudite du shadow banking dans la nuit de lundi à mardi.

Le patron de la Fed estime que c’est de là que pourrait venir le danger pour le système bancaire américain. Il s’agit de dizaines de milliers de milliards de dollars de transactions de gré à gré sur des produits volatils (monétaires et obligataires) dont personne ne connaît le degré de risque induit.

Il est déjà assez compliqué de se faire une idée de la solidité des banques américaines avec les actifs complexes figurant dans leurs bilans (leurs ratios de solvabilité sont gonflés à l’hélium lors des stress tests)… Mais allez savoir quels sont les risques embusqués dans le hors bilan, alors que la plupart des contreparties sont immatriculées dans des paradis fiscaux où le pouvoir d’investigation de la Fed est quasi nul.

Ben Bernanke redoute que les dettes souveraines européennes représentent un danger significatif de pertes pour les banques américaines. C’est sûr qu’avec des taux longs espagnols qui flirtent avec les pires niveaux de l’automne 2011 (6,5%), il y a de quoi se montrer raisonnablement inquiet pour les semaines qui nous séparent des élections en France et en Grèce. (...) »

01:31 Écrit par Boreas dans Crise, Economie, Géopolitique | Lien permanent | Tags : mondialisation, contagion, philippe béchade, etats-unis, brésil, chine, europe, monétisation, quantitative easing, planche à billets, capitaux, économie réelle, spéculation, financiarisation, shadow banking, alan greenspan, ben bernanke, système bancaire, banques, hors bilan, dettes souveraines | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

01/04/2012

« Le pire n’est pas à craindre… il est certain »

... Et ce n'est pas un poisson d'avril :

« (...) La crise n’est pas finie parce qu’elle ne peut pas finir tant que le processus de désendettement est en cours et encore moins tant que l’on s’acharne à faire croire que le désendettement ne peut se faire que par remboursement des dettes. J’admets qu’il peut vous sembler logique que le désendettement résulte du remboursement, n’est-ce pas du pur bon sens ? Mais le bon sens est très piégeux, car n’est-il pas aussi de pur bon sens de dire que des dettes non remboursables ne sont jamais remboursées et finissent toujours par être effacées, d’une manière ou d’une autre ? Le jour où l’on admettra que la décote de plus de 50% sur la dette grecque n’est pas l’acte unique et ultime de défaut partiel mais le début d’un long processus dont le plus gros morceau sera le reformatage de la dette américaine, alors le travail de deuil sera bien engagé et les économies pourront commencer à se reconstruire sur une nouvelle base. Mais en attendant ce jour, les phases d’optimisme relatif et de pessimisme destructeur se succéderont, au rythme, d’une part, des injections de liquidité des banques centrales qui, sans embrayer sur l’économie réelle, financent les spéculations sordides des bouffons de la finance (lire Goldman Sachs sur la Chronique Agora) et, d’autre part, des coups de menton austères des femmes et hommes politiques qui pensent qu’une bonne cure d’austérité, de démantèlement des services publics éducatifs et de santé constitue la recette miracle du désendettement alors qu’elle n’est que le premier cercle de la descente dans l’enfer de la dépression. Nous sommes dans un douloureux processus de transition entre l’ancien monde post Deuxième Guerre mondiale et un nouveau monde aux contours encore imprécis : ce qui est certain, c’est que les dettes de l’ancien monde n’auront plus nécessairement valeur légale dans le nouveau, et que de nombreux pays seront amenés à s’interroger sur l’opportunité d’un défaut raisonné, comme je l’ai évoqué fin décembre dans une tribune sur Atlantico. (...)

En attendant l’éclaircissement et la concrétisation des perspectives à moyen et long terme sur la dette évoquées en introduction, où en sommes-nous d’un point de vue de court terme ? Derrière deux ou trois statistiques américaines plus ou moins souriantes pour enjoliver le bilan du candidat sortant Obama et fort opportunes pour doper les indices boursiers (en attendant la rechute), la réalité de l’économie mondiale n’est guère brillante : une bonne part de l’Europe est en récession, en croissance zéro ou très faible ; les pays émergents ou émergés patinent et voient pâlir leurs perspectives de croissance ; la Chine est en zone trouble avec des incertitudes économiques fortes (éclatement ou non des bulles immobilières et financières, en interaction) et, en cette année de renouvellement des instances dirigeantes, doute vertigineux qui s’empare des dirigeants les plus lucides sur la pérennité d’un capitalisme sauvage très inégalitaire, appuyé sur des structures politiques autoritaires et corrompues jusqu’à la moelle, de la base au sommet.

La meilleure synthèse des perspectives économiques mondiales est sans doute donnée par le graphique ci-dessous du Baltic Dry Index (BDI), qui constitue un indicateur avancé des perspectives du commerce mondial de vrac (et pas de conteneurs, comme on peut parfois le lire).

12:44 Écrit par Boreas dans Crise, Economie, Géopolitique, Politique, Propagande, Psychologie | Lien permanent | Tags : henri regnault, dettes, désendettement, décote, grèce, etats-unis, goldman sachs, transition, défaut, europe, récession, pays émergents, chine, baltic dry index, trafic maritime, commerce international, banques, finance, prêts interbancaires, cds, bce, économie réelle, guerre, pire | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|