16/09/2014

Effondrement ?

Je reproduis ici l'essentiel d'un commentaire que j'avais récemment destiné à l'ami @Eisbär sur Fortune, complété par un autre à l'intention de @polomnic. L'ensemble résume ma position actuelle sur la question, archi-débattue dans les milieux, plus ou moins sérieux, qui espèrent un effondrement des économies occidentales. Celui-ci devant permettre, selon certains, une sortie du consumérisme et de la modernité, destructrice de tout un tas de choses auxquelles tiennent les fossiles comme nous (identités, valeurs morales, qualité culturelle et civilisationnelle, etc.).

L'intention est bonne, même si elle vire parfois à la croyance religieuse, mais outre le fait d'idéaliser voire de fantasmer les alternatives, probablement cette vision catastrophiste prend-elle le problème à l'envers. On ne démolit pas une maison en se contentant d'enlever la toiture. Les fondations de la modernité et du consumérisme sont en nous, pas dans un système extérieur. Nous en sommes tous responsables et tous coupables, nous sommes les briques de l'édifice et la démolition ne peut se faire qu'en nous. La véritable révolution, c'est nécessairement celle-là, d'abord et toujours.

13:13 Écrit par Boreas dans Crise, Economie, Géopolitique, Psychologie, Société | Lien permanent | Tags : effondrement économique, catastrophisme, consumérisme, modernité, révolution, révolution intérieure, occident, performance, économie post-industrielle, économie réelle, multinationales, production, résilience, etats-unis, financiarisation, michel drac, bulle, dettes publiques, produits dérivés, pak everything, effondrement lent, asie, chine | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

12/01/2014

La finance folle, ça continue, surtout aux Etats-Unis

J'ai souvent évoqué, sur ce blog, la bulle des produits dérivés financiers. Par exemple, dans ce billet de juillet 2011 et dernièrement, en reprenant une vidéo de l'excellent Philippe Béchade.

Tout en ne se fondant que sur les chiffres officiels, la presse mainstream nous signale que cette bulle n'a nullement dégonflé, même s'il faut relativiser les montants notionnels presque toujours repris sans la moindre précision quant à leur sens et donc, quant à l'ampleur réelle des risques qu'ils représentent.

Néanmoins, ces risques sont énormes : « C’est surtout un marché devenu monstrueux : au premier semestre 2013, il représentait 693.000 milliards de dollars, soit dix fois le PIB mondial, contre "seulement" trois fois le PIB mondial il y a quinze ans au moment du renflouement de LTCM (septembre 1998) qui avait déjà failli mettre à terre la finance internationale via les dérivés. (...) Le problème, c’est que seul 10% du marché des dérivés sert au besoin légitime d’assurance des entreprises, le reste étant de la spéculation de la part de certains établissements financiers (banques et hedge funds essentiellement) sous couvert de la garantie implicite des Etats pour les banques trop grosses pour faire faillite (les fameuses "too big to fail", ou encore 2B2F). Non seulement ces établissements s’échangent des dérivés en-dehors de tout "fait assurable" mais ils ne sont même pas soumis aux mêmes règles que les assureurs, notamment en matière de constitution de réserves techniques d’assurance » (dixit Christophe Nijdam, auteur pour le compte du Cabinet AlphaValue d'une étude intitulée « Produits dérivés : quelles banques sont des Fukushima en puissance ? », parue le 17 décembre dernier).

Autant dire que comme ces produits s'échangent massivement sur les marchés financiers du monde entier, « la plupart (...) de gré à gré, c'est-à-dire d'un établissement à l'autre, sans règle de sécurité et dans l'opacité totale » (association Finance Watch, citée par Le Monde), si bien que personne ne sait réellement qui détient quoi et en quelles quantités, le danger est que la faillite d'une seule banque « 2B2F » entraînerait, par effet domino, la chute d'un certain nombre d'autres, voire plus probablement de toutes les autres.

Et nos bons médias de crier haro sur l'Europe, avec des illustrations justifiées et terrifiantes, comme celle-ci :

21:25 Écrit par Boreas dans Crise, Economie, Géopolitique | Lien permanent | Tags : etats-unis, finance folle, spéculation, produits dérivés, opacité, risques | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

07/11/2013

1.000.000.000.000.000 $

13:57 Écrit par Boreas dans Crise, Economie | Lien permanent | Tags : finance, produits dérivés, encours, bulle, économie réelle, philippe béchade, marches des millions de masques, anonymous, occupy, 99 %, résistance, rébellion, corruption, tyrannie | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

20/03/2013

La bombe de la dette vient de grossir

Ci-après, ma traduction d'un article de Max Keiser, paru le 18 mars 2013 sur le site Russia Today.

Je ne suis pas vraiment d'accord avec l'opinion de l'auteur au sujet de l'affaire de Chypre, quant à laquelle Patrick Reymond et Philippe Grasset me paraissent plus lucides, mais les éléments factuels présentés sont exacts et leur potentiel, vertigineux.

------------------------

Le montant mondial de la dette dépasse l'ensemble des dépôts bancaires dans le monde, et la situation financière actuelle à Chypre est l'inévitable prochaine phase : la confiscation.

Toute prétention à une « titrisation » de la croissance par les banquiers centraux ou la finance mondiale en conditionnant et reconditionnant la dette, en hypothéquant et ré-hypothéquant la dette, en régulant et en re-régulant la dette, est désormais révolue. Depuis le début de la reprise du marché obligataire dans les années 1980 (oui, c'est si vieux que ça), les banques centrales et la finance mondiale - le FMI, l'UE et la BCE, pour n'en nommer que quelques-uns - et leurs frères de Wall Street et de la City de Londres ont fait face à chaque crise par une augmentation de la dette et une extension de la maturité de la dette.

Le résultat a été - en 2007 - la plus haute montagne de dette au bilan et hors bilan dans l'histoire : une dette astronomique de 220.000 milliards (si l'on inclut toutes les dettes publiques, privées et contingentes des programmes de prestations non financés) dans l'économie américaine seule, avec ses 14.000 milliards de dollars de PIB. Le volume des dérivés mondiaux de la dette se situe maintenant à plus de 1.000.000 de milliards de dollars, surfant sur un PIB mondial d'environ 60.000 milliards de dollars.

Mais à partir de 2007, puis devenant spectaculairement apparente en 2008 avec la faillite de Lehman Brothers, la capacité des contribuables du monde entier à payer les intérêts ou le principal de la dette a heurté un mur de briques. Et depuis plusieurs années, les gouvernements du monde entier ont essayé les mêmes vieux trucs : « faire comme si ». Reconditionner et allonger la maturité, et prier pour que les recettes fiscales permettent de récolter assez pour rembourser une partie de la dette. Cela n'a pas fonctionné. La bombe de la dette vient de grossir. Maintenant, à Chypre, nous voyons l'inévitable prochaine phase : la confiscation.

Pour payer les dettes qui ont été contractées pour financer la plus forte ponction de richesses de l'Histoire, nous voyons à Chypre, ainsi que chez les institutions bancaires centrales et la finance mondiale, une tendance à juste capter et saisir l'argent des gens sur leur compte bancaire « assuré ». Nous aurions dû avoir compris ce qui se préparait quand JP Morgan (lisez : Jamie Dimon) a capté et saisi illégalement plus de 1 milliard de dollars en devançant les clients de MF Global [juste avant la faillite de celle-ci], avec l'aide de son copain-copain Jon Corzine.

Avons-nous appris notre leçon ? Ils ont plus de dettes à payer qu'il n'y a d'argent sur tous les comptes bancaires dans le monde. Cela signifie qu'il y a des chances pour que vous - qui que vous soyez, et quel que soit votre pays de résidence - ayez un pourcentage non négligeable de votre épargne volé par les banksters.

Depuis que la crise a frappé (et depuis plusieurs années qui ont précédé), nous avons recommandé sur le « Keiser Report » de convertir autant d'argent que vous le pouvez en or et en argent. Notre conseil hier et aujourd'hui est : le seul argent que vous devriez garder dans une banque, c'est de l'argent que vous êtes prêt à perdre.

(Traduction par mes soins. – Reproduction autorisée sous réserve de citer verslarevolution.hautetfort.com en source.)

23:23 Écrit par Boreas dans Crise, Economie, Psychologie, Stratégie | Lien permanent | Tags : max keiser, russia today, banques, banksters, dette, fuite en avant, confiscation, fmi, bce, wall street, city, produits dérivés, pib, contribuables, bombe, chypre, jp morgan, mf global, jamie dimon, jon corzine | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

31/12/2011

« Salut public », un nouveau journal dissident

Si j'ai bien compris, le mois prochain, un média alternatif va fleurir en kiosque, avec le titre ô combien d'actualité de « Salut public ».

Je vous livre en avant-première, avec l'autorisation de l'auteur que je remercie, quelques extraits de « Dette publique, à qui profite l'aubaine », un excellent article sur la loi de 1973 :

« (...) Pendant des années, les économistes de Bercy ont vendu aux Français le concept de “dette soutenable”. Ainsi, l’endettement financé par les marchés financiers était-il réputé soutenable, donc sans incidence négative, si l’égalité suivante était réalisée : Tt = it + gt, avec T le niveau du taux d’intérêt consenti à la France, i la croissance du PIB, et g le taux nominal d’inflation (t représente l’année en cours).

Sans trop entrer dans la technique, sachant que l’inflation est strictement encadrée par les autorités monétaires de Francfort (BCE), le déterminant principal de la soutenabilité de la dette publique est, par conséquent, la croissance du PIB.

Que se passe-t-il en période de croissance faible, plate, voire négative, comme on l’observe en ce moment et pour les semestres à venir ? Très simple : la dette devient mécaniquement “insoutenable”, ce qui signifie qu’elle s’accumule chaque année et que son service (principal et intérêt) devient de plus en plus lourd pour les finances publiques.

La charge de la dette, qui ne concerne que les intérêts remboursables sur une année civile, est même devenue, pour la première fois en 2010, le premier poste budgétaire de notre pays. (...)

La dette publique n’est pas perdue pour tout le monde et le malheur des Français fait le bonheur des banques.

Comment en sommes-nous arrivés là ?

La loi Pompidou-Giscard s’inscrit dans le droit fil de la mise en place, dès la sortie de la deuxième guerre mondiale, d’un cadre économique global, d’inspiration américaine, tendant à supprimer toutes les entraves à la circulation des capitaux, des biens et services, et des personnes.

Ce cadre devait permettre à l’économie des USA de capitaliser sur ses avantages relatifs par rapport à une Europe ruinée et fortement débitrice, à la sortie du conflit mondial.

Les institutions du consensus de Washington (FMI, OMC, Banque Mondiale) d’une part, et le processus d’intégration européenne d’autre part, participaient de cette dynamique.

Les autorités françaises de l’époque contribuèrent de manière spectaculaire à la mise en oeuvre du volet “dérégulation financière” du dispositif, à l’occasion de ce que certains nommeront plus tard le “Consensus de Paris”.

Concomitamment, les accords de la Jamaïque, en 1976, ont de leur coté mis fin au système de change fixe et au rôle de l’or dans le système monétaire international.

Dans les années 1980, sous l’administration Reagan, on assistera à l’explosion des produits dérivés et, sous Clinton, la loi Gramm-Leach-Bliley mettra un terme au Glass-Steagall Act qui séparait les activités de banque de dépôt et de banque d’investissement, bouleversant un ordonnancement prudentiel remontant à 1933.

Ainsi, un cadre d’échange international était donc parachevé, afin de permettre une progression inédite du volume des activités banco-financières :

- Financement des dettes publiques par les marchés, banques en tête, assurant des profits sécurisés sans précédent,

- Massification des produits dérivés (diversité des titres collatéralisés, CDS, etc.), favorisant la titrisation d’innombrables classes d’actifs,

- Désintermédiation financière,

- Dématérialisation de la plupart des marchés financiers, assurant un fonctionnement ininterrompu et fluide de ceux-ci,

- Plus largement, dérégulation généralisée, posée comme principe et horizon indépassable de la prospérité des nations, cette antienne étant confortée par un corpus d’universitaires américains et européens, d’économistes utiles et de médias coopératifs…

Et demain, quelle perspective pour nous et quel avenir pour nos enfants ?

Pour en revenir plus spécifiquement à la loi de 1973, non seulement elle nous a endetté artificiellement et au-delà du raisonnable, de manière particulièrement insoutenable dans notre contexte économique actuel, mais elle a contribué à populariser l’idée qu’une politique économique visant à obtenir et à maintenir, entre autres choses, une notation AAA permettant d’emprunter à +/- 3%, était un objectif louable en tant que tel, alors qu’il s’agit seulement des “moins pires” conditions d’emprunt.

En définitive, rien n’interdirait, en modifiant le traité de Lisbonne, d’envisager un financement mixte de notre dette publique, combinant le recours aux marchés et l’intervention d’une banque centrale, quel que soit l’échelon retenu, national ou communautaire.

La loi de 1973 n’est pas la mère de tous nos maux, elle n’est qu’une brique d’un ensemble plus vaste dont les fondements remontent à l’après-guerre. C’est un symptôme, pas une cause, même si, intrinsèquement, elle produit des effets délétères dont nous observons les manifestations à répétition.

Dans tous les cas, ce qui a été patiemment tissé par la volonté combinée de puissances politiques de plusieurs blocs, ne saurait être détricoté qu’en mobilisant, dans un temps long, les mêmes participants et même au-delà, la mondialisation ayant fait émerger d’autres aires de prospérité économique, dans l’optique de définanciariser le capitalisme ultra-libéral qui prévaut à l’échelle mondiale.

Actuellement, la seule enceinte politique ayant un tant soit peu ce potentiel est le G20. Or, il semble évident que les divergences d’intérêts de court terme, l’asymétrie des conditions économiques entre les différents acteurs, tant quantitative et qualitative que calendaire, ne favorisent aucunement cette perspective. »

15:39 Écrit par Boreas dans Crise, Economie, Politique | Lien permanent | Tags : médias, salut public, loi de 1973, pompidou, giscard, dette, aubaine, finance, banques, consensus de washington, etats-unis, produits dérivés, marchés financiers, notation aaa, g20 | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

08/10/2011

La finance occidentale entre en agonie

« On vient d’assister à un trimestre noir pour les banques. Et la situation pourrait se dégrader encore d’ici la fin de l’année. La période écoulée fut l’occasion de se souvenir combien la crise de 2008 a accouché d’institutions géantes et toujours trop grandes pour faire faillite (Bank of America Merrill Lynch), aux contrôles des risques toujours insuffisants (UBS) et vulnérables à la contagion spéculative actuellement très malsaine qu’on observe sur les marchés (Société Générale). En effet, il y a eu les rumeurs de faillite de Bank of America Merrill Lynch, sauvée in extremis par le très patriotique Warren Buffett et sa participation-éclair de 5 milliards de dollars, qui semble avoir évité - pour l’heure - une troisième recapitalisation par le Trésor américain. Un événement passé presque inaperçu tant la crise se concentrait sur le continent européen.

Il y a eu aussi l’alerte spéculative sur la Société Générale, dont l’action a plongé sur une fausse rumeur, alimentant une panique des investisseurs déjà bien réelle vis-à-vis du secteur. Il y a aussi eu la énième "affaire UBS", avec la fraude à 2 milliards de francs [suisses] du trader londonien. Et il y a eu, bien sûr, la propagation du feu aux poudres parti du marché de la dette étatique européenne pour s’étendre au système bancaire européen. Fin août et début septembre, les banques de la zone euro sont devenues les cibles privilégiées du négoce des spéculateurs par le biais de leur instrument favori, le CDS. Le Credit Default Swap, ce dérivé dont la valeur augmente avec le risque de défaut, s’est échangé en volumes records sur Deutsche Bank, Crédit Agricole, ou Société Générale, qui ont figuré parmi les dérivés les plus traités sur un univers de 1.000 entreprises début septembre. On a frôlé le gel du marché interbancaire, comme en 2008, sauf que cette fois-ci les banques européennes (et non américaines) étaient le mouton noir : les banques américaines refusaient de leur prêter des dollars, et c’est la Banque centrale européenne qui a dû s’en procurer pour refinancer en billets verts directement les institutions du continent. Cet épisode a été l’occasion de constater combien le système financier européen, nerf de la zone euro, est facile à attaquer, dans un contexte que nous avons qualifié, il y a déjà une année, de guerre économique et financière entre les Etats-Unis et l’Europe. Ce fut aussi l’occasion de reconnaître combien, des deux côtés de l’Atlantique, la "toxicité" des bilans reste difficile à contrôler. (...) le très spéculatif trading pour compte propre reste une pratique admise, du moins à Londres. Une autre pratique à risque reste admise, celle des véhicules hors bilan des banques. Ces derniers seraient toujours utilisés aux Etats-Unis et en Europe pour structurer des produits complexes, et les actifs qui y sont parqués peuvent toujours finir, en cas de crise grave, par devoir se rapatrier en catastrophe sur les bilans des banques. Tout comme le négoce pour compte propre, le hors bilan semble avoir la vie dure... Le shadow banking system (système bancaire de l’ombre) n’a pas encore dit son dernier mot.

(...) on ignore toujours comment, dans les faits, une banque multinationale comme UBS parviendra à échapper à la culture toujours spéculative qui règne dans ses salles de marché de la City de Londres et dans celles de New York. Le trimestre qui vient de s’écouler réservera, au moment de la publication des résultats des banques, des chiffres rouges pour de nombreuses banques, en particulier dans le secteur du négoce. La volatilité des marchés a été telle, que ce soit dans le compartiment actions, obligations ou devises, que de nombreux desks ont été contraints à prendre des pertes. Suite aux licenciements massifs annoncés par les grandes banques américaines, anglaises et européennes, de nouvelles charettes seraient déjà en cours de préparation suite à la chute des revenus du trading. »

01:50 Écrit par Boreas dans Crise, Economie | Lien permanent | Tags : myret zaki, finance, banques, panique, investisseurs, spéculation, usa, zone euro, dollar, cds, etats-unis, traders, hors bilan, produits dérivés, spv, trading pour compte propre, shadow banking, marchés, licenciements | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

16/08/2011

« Armes de destruction monétaire massive » contre les banques françaises

Max Keiser, le 11 août 2011 sur Russia Today : « Le monde est témoin d'une Troisième Guerre mondiale financière » (merci à @Romégas pour le lien, dans un commentaire sur fortune.fdesouche.com).

02:06 Écrit par Boreas dans Crise, Economie, Stratégie | Lien permanent | Tags : max keiser, wall street, usa, ben bernanke, produits dérivés, finance, banques, société générale, bnp, hedge funds, jp morgan, goldman sachs, hsbc, barclays, agences de notation, spéculation, etats-unis, spéculateurs, taux d'intérêt, qe2, planche à billets, création monétaire | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

13/07/2011

De la bulle des produits dérivés au pouvoir des spéculateurs

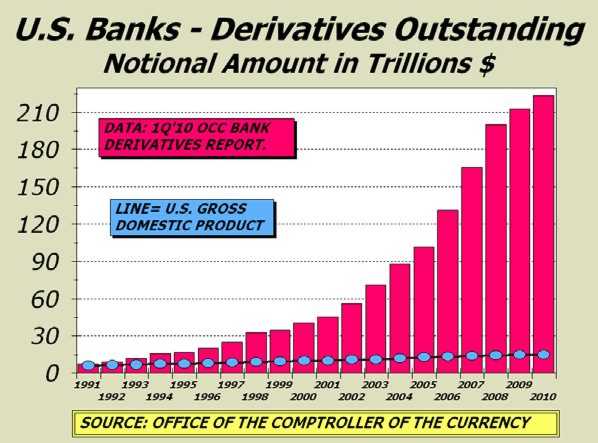

En rouge : évolution du montant "notionnel" des produits dérivés détenus par les banques des USA

En bleu : évolution du PIB des USA

(en milliers de milliards de dollars)

Myret Zaki, bien connue des lecteurs de ce blog, a le sens de la formule.

Elle écrit, je cite : « les spéculateurs en dette souveraine sont les vrais patrons des petits pays endettés ». Elle termine son article en évoquant le marché des produits dérivés, pour rappeler qu'il est devenu un « outil redoutable de paris sur la dette souveraine et privée ».

Gilles Bonafi, mieux connu, lui, des lecteurs de Fortune, précise que « 243.991 milliards de dollars de produits dérivés [sont] détenus par 4 banques aux USA (...) à comparer avec les 65.000 milliards du PIB de la planète. (...) ils ont augmenté de 12.810 milliards de dollars au premier trimestre 2011 », soit « 113% d'augmentation [par rapport au trimestre précédent], un chiffre qui a du mal à coller à la réalité économique » !

La Grèce et l'Italie sont en difficultés, nous dit-on partout... Partout ? Ouais, partout où on ne vous parle (pas comme ça, en tout cas) ni de produits dérivés, ni de spéculation. Comme par hasard.

Evoquons juste les gros médias français. Ils sont très largement aux ordres du capital : Libération (Rothschild), Le Monde (Bergé-Pigasse-Niel), Le Figaro (Dassault), Le Nouvel Obs (Perdriel), Le Point (Pinault), Les Echos et La Tribune (LVMH), Le Parisien (Amaury), TF1 (Bouygues), Canal + (Vivendi), M6-RTL (Bertelsmann), Europe 1 (Lagardère), etc.

Conclusion : le discours suit l'intérêt. Donc, il faut aller se renseigner en priorité auprès des médias qui n'ont pas d'intérêts capitalistiques, avant, par recoupements et discrimination, de faire le tri entre les faits et les affabulations.

01:19 Écrit par Boreas dans Crise, Economie, Géopolitique, Politique, Propagande, Stratégie | Lien permanent | Tags : usa, pib, produits dérivés, banques, etats-unis, spéculateurs, pouvoir, myret zaki, dette, marché, gilles bonafi, grèce, italie, médias, spéculation, capital, intérêt | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

19/04/2011

Signes avant-coureurs...

Albrecht Dürer : Le chevalier, la mort et le diable

Standard & Poor's vient d'abaisser "la perspective de la note des Etats-Unis de stable à négative", ce qui a un peu effrayé les marchés.

La veille, le directeur de la Banque Mondiale avait averti : "le monde est à un choc d'une véritable crise".

Nouriel Roubini, pour sa part, annonçait, un peu plus tôt, la fin de la croissance en Chine.

Même DSK, qui il y a un an clamait que tout allait bien, nous annonce carrément un risque de guerre.

Quant au LEAP, il prédit pour cet automne une triple crise aux USA, celle du dollar, celle des bons du Trésor et celle du budget fédéral.

Le prix du pétrole repart vers les cimes de l'été 2008, celui des denrées alimentaires atteint lui aussi des sommets, l'Angleterre plonge vers les bas-fonds de l'austérité improductive, l'Irlande s'est ruinée pour sauver ses banques, le Portugal et l'Espagne sont au bord du gouffre, les taux d'intérêts octroyés à la Grèce explosent, la crise japonaise sombre dans le cauchemar, personne ne sait où l'absurde conflit libyen va entraîner une France aux mains d'un gouvernement en pleine psychose néo-conne à retardement, les saisies immobilières aux Etats-Unis vont crever tous les plafonds et, pour couronner le tout, les dettes privées et les produits dérivés (surtout aux USA), dont personne ou presque ne parle jamais, restent à des niveaux apocalyptiques.

Je ne prétends pas savoir quand débutera le Grand Effondrement (à mon avis, il a déjà commencé, avec la démondialisation et le basculement de l'économie productive vers l'Asie, mais 1/ la résistance du Système, qui repose sur le virtualisme, la communication et la confiance des marchés, est assez étonnante au regard de l'immense fragilité de l'édifice, certes fondé sur la psychologie de la crédulité - la monnaie fiduciaire, les titres, le crédit - mais pas conçu pour résister à des déséquilibres aussi grands et 2/ l'écroulement ne peut pas être totalement soudain, il est global et donc, par définition, obéit à des séries de phases, de convergences de catastrophes, de fluctuations ressemblant parfois, surtout avec l'aide de la propagande médiatique, à des rémissions, puis de rechutes, toujours plus loin et plus profond...).

Ce qui me paraît évident, c'est qu'il est inévitable et qu'il fonce sur nous à une vitesse de plus en plus folle.

Vous ne trouvez pas, vous, que le temps accélère son cours ?

En tout cas, pronostic numéro 1 : effondrement d'un grand pays anglo-saxon.

Ensuite, effondrement des périphéries (Europe de l'Ouest surtout).

Puis, effondrement des périphéries de ces périphéries, à commencer par l'Afrique du Nord (le Maghreb, périphérie de la France, notamment).

Enfin, contagion globale, avec une souffrance particulière pour les continents et pays surpeuplés et non autarciques dans le domaine alimentaire, ou seulement avec une énergie fossile à bas coût (Afrique noire surtout, mais aussi Chine et Inde).

Bref, l'inconnu, le Big bang, mais offrant à l'Europe et à la France autant de chances de libération et de régénération que de dangers et de menaces.

Pas le choix, tout le monde y aura droit.

"Tremble, carcasse !"

23:59 Écrit par Boreas dans Crise, Economie, Géopolitique, Politique, Psychologie | Lien permanent | Tags : etats-unis, usa, standard & poor's, banque mondiale, nouriel roubini, dsk, leap, dollar, prix, angleterre, grèce, irlande, dettes, produits dérivés, effondrement, démondialisation, virtualisme, confiance, marchés | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|