16/09/2013

Démocratie de marché

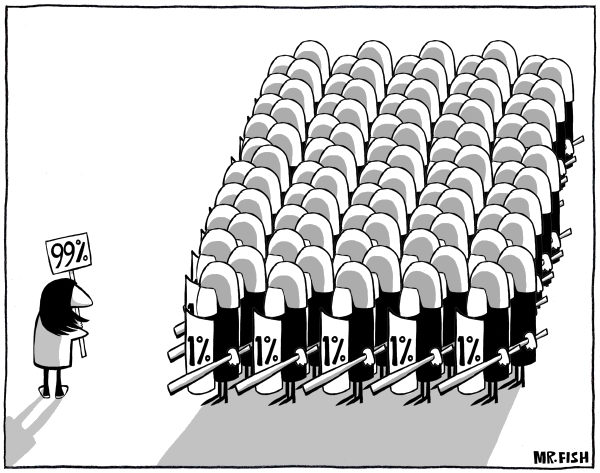

Il y a un an, le 17 septembre 2012, la police de New York arrêtait des manifestants pacifiques du mouvement Occupy Wall Street, selon une stratégie élaborée qui rappelle des événements récents en France.

Second parallèle, le rapprochement avec le contenu de cet article est plutôt saisissant, vous ne trouvez pas ?

Autres motifs, mais mêmes techniques et finalement, même sphère de pouvoir derrière ces atteintes incessantes aux libertés fondamentales, à la santé économique et sociale : le grand capital financier et industriel. Mêmes sphères de pouvoir subordonnées à celui-ci : les médias, les politiciens.

Derrière les apparences, en réalité, d'Occupy à la MPT, il n'y a pas bien loin.

L'ennemi, incarné dans ces trois sphères de pouvoir, est commun à toutes les causes justes, par-delà les clivages idéologiques, religieux, ethniques et géographiques.

Le combat doit donc être global, sur tous les fronts de la dissidence.

21:12 Écrit par Boreas dans Crise, Economie, Politique, Société, Stratégie | Lien permanent | Tags : démocratie, marché, accaparement, richesses, travail, capital, etats-unis, occupy wall street, police, sphères de pouvoir, médias, politiciens, mpt, manif pour tous, dissidence, clivages, combat | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

03/06/2013

Pierre Le Vigan sur la pensée de Michéa

00:19 Écrit par Boreas dans Crise, Economie, Histoire, Identité, Philosophie, Politique, Propagande, Psychologie, Société, Stratégie | Lien permanent | Tags : pierre le vigan, jean-claude michéa, idéologie, progrès, gauche, libéralisme, économique, libertaire, transmission, destruction, consommateurs, racines, peuple, élitisme, marché, etat, atomisation sociale, corps intermédiaires, socialisme | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

11/06/2012

La communauté ou le cauchemar du Système

« L’atomisation sociétale, l’anomie sociale, la guerre de tous contre tous et l’extrême individualisation égoïsto-nombriliste des existences contemporaines ne sont pas des "dommages collatéraux" de la société capitalisto-marchande, les symptômes de maux superficiels qui pourraient être guéris par des "ajustements" du système, ce sont tout au contraire le substrat, la matière première et le carburant du monde libéral.

L’oligarchie financiaro-mercantile ne peut en effet régner que sur un conglomérat d’individus séparés, isolés, concurrents les uns des autres en tous domaines (emploi, sexualité, sentimentalité, consommation, représentations symboliques…) et n’ayant pas d’autre horizon que la poursuite de leurs intérêts particuliers et la satisfaction de leurs désirs matériels. C’est pour cela que la bourgeoisie financière, avec l’appui actif et empressé des idiots utiles de la gauche "libérale/ libertaire", n’a jamais eu de cesse que de faire disparaître toutes les entités collectives et les corps intermédiaires qui séparaient encore l’individu du Marché (corporations, syndicats, églises, familles, nations…).

Car le cauchemar du système de l’individu-roi, déraciné et interchangeable, défini uniquement par sa capacité de consommation, porte un nom, celui de "communauté".

La communauté est un groupement humain rassemblant des individus qui veulent être acteurs et non spectateurs de leur existence, qui ont compris qu’il n’y a ni espoir ni avenir dans la "délégation" du politique à des "élites" expertocratiques qui ne servent jamais que leurs propres intérêts de classe.

A l’opposé du "héros solitaire", notamment vanté par la littérature commerciale et les représentations cinématographiques hollywoodiennes, qui s’oppose au monde au nom de son exceptionnelle singularité, le membre d’une communauté sait que ce n’est que par l’action collective, l’union des qualités et des talents, la collaboration des caractères et des volontés que l’on peut trouver des issues à l’impasse contemporaine et bâtir des alternatives concrètes et durables au suicide général qu’est la mondialisation libérale.

20:40 Écrit par Boreas dans Crise, Economie, Identité, Politique, Propagande, Psychologie, Société, Stratégie | Lien permanent | Tags : communauté, système, capitalisme, mercantilisme, libéralisme, géoïsme, nombrilisme, individualisme, oligarchie, finance, atomisation, bourgeoisie, libertaires, marché, individus, collectif, interdépendance, résistance, enracinement, opposition, retrait, court-circuit, consommation, divertissement, sel, tarnac, patriotisme, ethno-différencialisme, louis rossel, décence commune, altruisme, simplicité, civilisation | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

07/06/2012

Les « élites » et « l'écroulement d'un monde », selon Frédéric Lordon

« (...) la catastrophe étant sans doute le mode historique le plus efficace de destruction des systèmes de domination, l’accumulation des erreurs des "élites" actuelles, incapables de voir que leurs "rationalités" de court terme soutiennent une gigantesque irrationalité de long terme, est cela même qui nous permet d’espérer voir ce système s’écrouler dans son ensemble.

Il est vrai que l’hypothèse de l’hybris, comprise comme principe d’illimitation, n’est pas dénuée de valeur explicative. (...) Car c’est bien l’abattement des dispositifs institutionnels de contention des puissances qui pousse irrésistiblement les puissances à propulser leur élan et reprendre leur marche pour pousser l’avantage aussi loin que possible. Et il y a bien quelque chose comme une ivresse de l’avancée pour faire perdre toute mesure et réinstaurer le primat du "malpropre" et du "borné" dans la "rationalité" des dominants.

Ainsi, un capitaliste ayant une vue sur le long terme n’aurait pas eu de mal à identifier l’État-providence comme le coût finalement relativement modéré de la stabilisation sociale et de la consolidation de l’adhésion au capitalisme, soit un élément institutionnel utile à la préservation de la domination capitaliste – à ne surtout pas bazarder ! Évidemment, sitôt qu’ils ont senti faiblir le rapport de force historique, qui au lendemain de la seconde guerre mondiale leur avait imposé la Sécurité sociale – ce qui pouvait pourtant leur arriver de mieux et contribuer à leur garantir trente années de croissance ininterrompue –, les capitalistes se sont empressés de reprendre tout ce qu’ils avaient dû concéder. (...)

Il faudrait pourtant s’interroger sur les mécanismes qui, dans l’esprit des dominants, convertissent des énoncés d’abord grossièrement taillés d’après leurs intérêts particuliers en objets d’adhésion sincère, endossés sur le mode la parfaite généralité. Et peut-être faudrait-il à cette fin relire la proposition 12 de la partie III de l’Éthique de Spinoza selon laquelle "l’esprit s’efforce d’imaginer ce qui augmente la puissance d’agir de son corps", qu’on retraduirait plus explicitement en "nous aimons à penser ce qui nous réjouit (ce qui nous convient, ce qui est adéquat à notre position dans le monde, etc.)".

Nul doute qu’il y a une joie intellectuelle particulière du capitaliste à penser d’après la théorie néoclassique que la réduction du chômage passe par la flexibilisation du marché du travail. Comme il y en a une du financier à croire à la même théorie néoclassique, selon laquelle le libre développement de l’innovation financière est favorable à la croissance. Le durcissement en énoncés à validité tout à fait générale d’idées d’abord manifestement formées au voisinage immédiat des intérêts particuliers les plus grossiers trouve sans doute dans cette tendance de l’esprit son plus puissant renfort.

15:18 Écrit par Boreas dans Crise, Economie, Politique, Propagande, Psychologie, Stratégie | Lien permanent | Tags : frédéric lordon, élites, écroulement, catastrophe, destruction, système, domination, irrationnalité, hybris, capitalisme, etat-providence, néolibéralisme, finance, flexibilité, marché, travail, cynisme, imbéciles, réglementation, dettes, gains, effondrement, oligarchies, interpénétration, confusion, etat, dirigeants, privatisation, médias, économistes, autisme, gouvernements, peuples, exaspération, insurrection | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

16/09/2011

USA : « au moins 46 États sur 50 sont insolvables »

Je vous livre la traduction d'un fort intéressant article trouvé sur un blog anglais par @Acanthe (encore merci à lui) :

--------------------------

Lors d'un exposé aujourd'hui [12 septembre 2011] à l'Adam Smith Institute, l'économiste [britannique] Kevin Dowd, professeur invité au Pensions Institute de la Cass Business School de Londres, a dit à son auditoire :

« La monnaie fiduciaire entre dans sa spirale de mort...

Les banques utilisent des méthodes comptables frauduleuses pour cacher leurs pertes et enrichir leurs employés avec des bonus. C'est une autre forme de pillage...

Au moins 46 des 50 États américains sont insolvables. »

Qu'est-ce qui se cache derrière la pensée de Dowd ? Il a écrit en décembre dernier [extrait d'une intervention de novembre 2010, lors d'un colloque au très influent Cato Institute de Washington] :

« Bientôt, les investisseurs s'apercevront que les bons du Trésor sont surévalués et la confiance dans leur marché se fissurera : une possibilité est que les prévisions de hausse de l'inflation ou des déficits plus élevés feront ensuite monter les taux d'intérêt, causant une baisse, puis une chute des prix des obligations ; une perspective encore plus imminente est qu'une combinaison des assouplissements quantitatifs de la Fed, du déficit abyssal du budget fédéral et de celui de la balance des paiements américaine, entraînera une nouvelle baisse du dollar qui fera que les détenteurs étrangers de bons du Trésor perdront confiance en leurs investissements. Dans les deux cas, il est alors probable qu'il y aura une ruée vers les échappatoires - une fuite massive hors des bons du Trésor - faisant grimper les taux d'intérêt en général et infligeant de lourdes pertes aux porteurs d'obligations, en particulier à ceux qui détiennent des titres à long terme.

• L'effondrement du marché des bons du Trésor forcera les banques, précédemment gagnantes dans l'aventure des spreads, à se débrouiller avec une vengeance : les mêmes positions qui leur ont permis des gains si faciles vont maintenant leur faire subir de considérables pertes en capital. La confiance dans les banques - jamais forte depuis le début de la crise - va (encore) s'effondrer et nous entrerons dans une nouvelle (et sévère) crise bancaire.

• L'implosion des bons du Trésor et l'éclatement des bulles financières se répercuteront ensuite sur la bulle des obligations pourries (junk bonds) : l'effondrement du marché des bons du Trésor et le renouveau de la crise bancaire mèneront à de fortes chutes de la valeur des obligations d'entreprise et à de fortes hausses des spreads de crédit. Les entreprises fortement endettées feront alors faillite en nombre, le marché des junk bonds s'effondrera et l'activité de LBO se tarira.

Nous devons aussi considérer les répercussions non négligeables : l'effondrement des bons du Trésor va déclencher une crise de financement immédiate pour les gouvernements à tous les niveaux, et surtout pour le gouvernement fédéral, ce qui impliquera probablement la dégradation de sa note de crédit AAA, et ainsi intensifiera encore les problèmes déjà chroniques de financement du gouvernement. Nous ne devrions pas non plus oublier que ces tsunamis financiers sont susceptibles de submerger la Réserve fédérale elle-même : la Fed a un bilan très négatif qui ferait la fierté de tout hedge fund agressif, elle aussi subira donc des pertes épouvantables et est susceptible de devenir insolvable. Les événements des trois dernières années ressembleront alors à un pique-nique.

Il y a aussi le problème du regain de l'inflation. Pendant longtemps, les Etats-Unis ont été protégés de nombreux effets inflationnistes des politiques de la Réserve fédérale : les développements en technologies de l'information et les réductions de coûts dues à l'externalisation de la production vers l'Asie orientale ont eu pour effet de comprimer les prix et de masquer l'impact domestique des politiques de la Fed. Ces politiques ont plutôt conduit à une accumulation massive des réserves de change mondiales : celles-ci ont augmenté de 16 % par an depuis 1997-1998 et ont causé la flambée des prix des matières premières, ainsi qu'une inflation galopante dans des pays comme l'Inde (inflation actuelle : 16 %) et la Chine (peut-être 20 %, à en juger par l'inflation salariale, et certainement beaucoup plus élevée que les statistiques officielles ne le reconnaissent), dont les monnaies ont été (plus ou moins) alignées sur le dollar.

L'inflation américaine était déjà en hausse en 2008 (taux annuel : 3,85 %), mais cette hausse a été inversée lorsque les prêts bancaires et les dépenses des consommateurs ont alors fortement chuté. Cependant, il y a de bonnes raisons de penser que l'inflation va bientôt décoller de nouveau :

(1) La combinaison des prix des matières premières en plein boom et d'un dollar en dépréciation (indice pondéré de taux de change du dollar en baisse de 15 % depuis mars 2009) signifie que les importations coûteront plus cher en dollars, ce qui doit inévitablement se répercuter sur l'inflation américaine.

(2) La hausse des coûts du travail dans les économies asiatiques indique que le mouvement d'externalisation arrive à son terme et commence même à s'inverser et, avec lui, les réductions de coûts associées pour les entreprises américaines qui délocalisent vers l'Asie.

(3) Plus important encore, il y a l'énorme surplus monétaire additionnel créé au cours des deux dernières années (ou, plus précisément, les vastes monétisations récentes de la dette publique), dont l'effet a provisoirement été mis en échec par l'atonie de la conjoncture sur la période 2009-2010, mais qui doit finalement déferler - et, quand cela arrivera, l'inflation est susceptible d'augmenter fortement.

Une fois que l'inflation aura fait son retour, un point finira par être atteint où la politique de la Fed devra sévèrement s'inverser - comme à la fin des années 1970, les taux d'intérêt seront relevés pour ralentir la création monétaire. Les conséquences seraient des plus désagréables : les Etats-Unis expérimenteraient les misères renouvelées de la stagflation - et alors une sévère, étant donné le carnage produit par une nouvelle crise financière et les fortes augmentations de la masse monétaire faisant leur oeuvre sur le système. De plus, comme au début des années 1980, les taux d'intérêt plus élevés mèneraient à des chutes importantes des prix des actifs et infligeraient de nouvelles pertes aux institutions financières, anéantissant leurs capitaux dans le processus. Ainsi, le retour de l'inflation et des taux d'intérêt plus élevés porteraient encore un autre coup à un système financier déjà gravement affaibli. »

(Traduction par mes soins. – Reproduction autorisée sous réserve de citer verslarevolution.hautetfort.com en source.)

01:50 Écrit par Boreas dans Crise, Economie | Lien permanent | Tags : kevin dowd, usa, etats, etats-unis, adam smith institute, cato institute, insolvables, cass business school, bons du trésor, marché, inflation, masse monétaire, quantitative easing, stagflation | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

13/07/2011

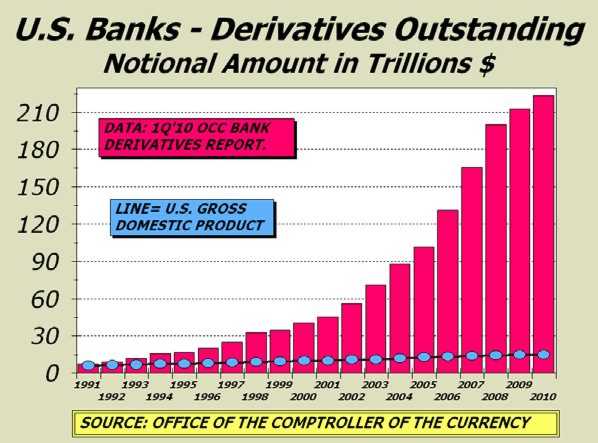

De la bulle des produits dérivés au pouvoir des spéculateurs

En rouge : évolution du montant "notionnel" des produits dérivés détenus par les banques des USA

En bleu : évolution du PIB des USA

(en milliers de milliards de dollars)

Myret Zaki, bien connue des lecteurs de ce blog, a le sens de la formule.

Elle écrit, je cite : « les spéculateurs en dette souveraine sont les vrais patrons des petits pays endettés ». Elle termine son article en évoquant le marché des produits dérivés, pour rappeler qu'il est devenu un « outil redoutable de paris sur la dette souveraine et privée ».

Gilles Bonafi, mieux connu, lui, des lecteurs de Fortune, précise que « 243.991 milliards de dollars de produits dérivés [sont] détenus par 4 banques aux USA (...) à comparer avec les 65.000 milliards du PIB de la planète. (...) ils ont augmenté de 12.810 milliards de dollars au premier trimestre 2011 », soit « 113% d'augmentation [par rapport au trimestre précédent], un chiffre qui a du mal à coller à la réalité économique » !

La Grèce et l'Italie sont en difficultés, nous dit-on partout... Partout ? Ouais, partout où on ne vous parle (pas comme ça, en tout cas) ni de produits dérivés, ni de spéculation. Comme par hasard.

Evoquons juste les gros médias français. Ils sont très largement aux ordres du capital : Libération (Rothschild), Le Monde (Bergé-Pigasse-Niel), Le Figaro (Dassault), Le Nouvel Obs (Perdriel), Le Point (Pinault), Les Echos et La Tribune (LVMH), Le Parisien (Amaury), TF1 (Bouygues), Canal + (Vivendi), M6-RTL (Bertelsmann), Europe 1 (Lagardère), etc.

Conclusion : le discours suit l'intérêt. Donc, il faut aller se renseigner en priorité auprès des médias qui n'ont pas d'intérêts capitalistiques, avant, par recoupements et discrimination, de faire le tri entre les faits et les affabulations.

01:19 Écrit par Boreas dans Crise, Economie, Géopolitique, Politique, Propagande, Stratégie | Lien permanent | Tags : usa, pib, produits dérivés, banques, etats-unis, spéculateurs, pouvoir, myret zaki, dette, marché, gilles bonafi, grèce, italie, médias, spéculation, capital, intérêt | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

11/05/2011

Trucages anglosphériques (suite)

Pas encore...

Je vous ai déjà parlé de la manipulation du marché des dettes souveraines par l'anglosphère, dénoncée par Pierre Jovanovic.

Cette fois, c'est l'excellente Myret Zaki qui vous explique une partie du truc :

__________________

La dette souveraine manipulée par les CDS

Le marché des CDS a le même pouvoir qu’une agence de notation : il peut dégrader de facto la note d’un pays, en dictant son niveau de risque.

Il y a quelques jours, le « marché » (c’est-à-dire les investisseurs) a décidé que le risque de la dette grecque à deux ans méritait un taux d’intérêt astronomique de plus de 25 %. La zone euro n’a d’autre choix que de revoir les conditions de l’aide (de 110 milliards d’euros) accordée à Athènes. On revit la même situation depuis 2010, dans laquelle c’est le marché des CDS (dérivés sur le risque de défaut de crédit) qui définit presque à lui seul la solvabilité des pays périphériques d’Europe, les agences de notation se cantonnant de plus en plus à entériner par une mauvaise note un état de fait que les CDS avaient déjà favorisé en amplifiant le risque de l’obligation souveraine qu’ils ciblent. Ceci est particulièrement vrai dans le cas de la Grèce, où des banques d’affaires comme Goldman Sachs (conseillère financière d’Athènes) et certains hedge funds clients de la banque étaient au courant d’informations dont les agences de rating sont habituellement les premières à disposer.

Un pouvoir démesuré sur le coût de financement des pays

Est-il normal que la qualité de crédit et, in fine, le destin d’une nation de plusieurs millions d’habitants, soient décidés par un marché aussi opaque et dominé par un si petit nombre d’acteurs que celui des CDS ? C’est pourtant bel et bien la tendance révélée par la crise de la dette de l’Europe périphérique. A travers l’attaque ciblée d’une dette souveraine comme celle de la Grèce, de l’Irlande ou du Portugal, qui fait monter en flèche le coût de financement de ces dernières en faisant chuter la valeur des obligations, le marché des CDS a le pouvoir de rétrograder de facto cette même dette, pour lui conférer un statut spéculatif, se substituant ainsi aux agences de notation. Et cette mesure du risque que sont les taux des CDS (ou plus précisément leur écart par rapport aux taux sans risque comme celui du Bund allemand) décidée par un marché privé jouit aujourd’hui de la même crédibilité, aux yeux des investisseurs, que celle des agences de notation. Et pourtant, il existe une différence majeure entre CDS et agences de rating : tandis que les agences - malgré les manquements que l’on sait - prétendent à un travail objectif qui sert à la fois la communauté des investisseurs et le gouvernement du pays concerné, et qu’une rétrogradation n’a pas pour but de permettre à ces agences d’engranger des profits démesurés, il en va tout autrement des spéculateurs du marché.

Les traders de CDS agissent clairement en vue d’un profit, et ont à leur disposition un outil facilitant largement la manipulation des marchés obligataires, en suivant le principe qu’une prophétie (ou rumeur) qu’ils lancent va s’auto-réaliser pour leur plus grand avantage. Malgré cette différence de buts, les protagonistes des marchés de la « spec » ont aujourd’hui autant de pouvoir sur la perception des investisseurs que les agences de notation. En réalité, les spreads des CDS et les notations des agences agissent de concert, et leur effet crée en soi un risque de déstabilisation des marchés financiers, qui sont aujourd’hui très interdépendants, comme l’explique le FMI dans un papier de recherche récent. Et ce n’est pas seulement la solvabilité du pays qui est en jeu. Rétrograder la dette souveraine d’un pays donné peut affecter la rentabilité de banques basées dans d’autres pays, qui la détiennent dans leurs books de négoce et aussi de crédit. C’est encore plus vrai dans le cas spécifique de l’Europe, où les engagements croisés entre banques de différents pays rendent la courroie de transmission bancaire vulnérable à la détérioration de crédit d’un seul de ses pays membres.

Les chercheurs du FMI expliquent dans le papier précité que les CDS jouent un rôle clé dans la propagation du risque systémique posé par l’abaissement d’un rating souverain par une agence de notation. Selon le FMI, « les annonces des agences de notation concernant la dette souveraine de pays comme la Grèce, surtout lorsqu’il s’agit d’un abaissement au statut de dette spéculative, peuvent entraîner des effets domino considérables d’un pays et d’un marché à l’autre et peuvent être elles-mêmes à l’origine d’une instabilité financière de type systémique ». Ainsi, le FMI calcule qu’une rétrogradation de la note de la Grèce provoque un écartement du spread (soit une hausse du risque de la dette) de 17 points de base (pb) pour la Grèce, et que le même abaissement provoque aussi une montée de 5 pb du spread sur la dette irlandaise, et ce même si le rating de l’Irlande est resté inchangé. Une spirale infernale.

Source : Bilan.ch

20:01 Écrit par Boreas dans Crise, Economie, Géopolitique, Politique, Propagande, Psychologie, Stratégie | Lien permanent | Tags : pierre jovanovic, myret zaki, anglosphère, cds, agences de notation, dettes souveraines, manipulation, marché, pays, financement, goldman sachs, intérêts, défaut, crédit, hedge funds, grèce, taux, irlande, portugal, fmi | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|