22/01/2012

La crise économique influe sur l'immigration

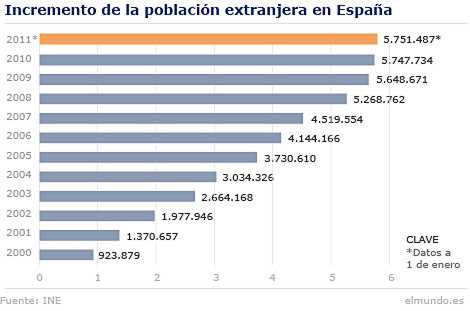

Ce n'est qu'une évidence logique, mais les derniers chiffres espagnols marquent une forte diminution de l'accroissement du nombre d'étrangers au pays de Cervantès (source : El Mundo) :

Le journal suisse Le Temps (*) vient également le confirmer, en écrivant, par la plume d'Emmanuel Garessus (chronique du 18 janvier 2012, intitulé : La catastrophe attendra-t-elle vraiment jusqu’à 2013 ?) :

« En 2011 et pour la première fois depuis 1990, l’Espagne est redevenue un pays d’émigration. 60% des émigrants ont même choisi de quitter l’Europe. Le scénario est identique au Portugal. 70.000 Portugais ont pris la direction de l’Angola depuis 2003, selon le Wall Street Journal. »

Déjà, en novembre 2011, le site Euronews s'était fait l'écho de ce phénomène et avait donné la parole à Antoni Segura, professeur d’histoire contemporaine de l’Université de Barcelone :

Nous avons donc désormais aussi le Wall Street Journal qui en parle (le 14 janvier 2012).

Comme les autres, il souligne que le freinage de l'immigration extra-européenne s'accompagne d'une dénatalité autochtone et d'une croissance de l'émigration européenne (de gens très diplômés, essentiellement), mais la balance, comme le phénomène dans son ensemble, n'en constituent pas moins une excellente nouvelle.

Nous sommes encore largement majoritaires sur nos terres. L'aggravation et la généralisation de la crise à toute l'Europe devraient renforcer prochainement la tendance à la réémigration des allogènes et, même si nous subissons parallèlement, au début, une hémorragie de diplômés (au début seulement, parce qu'ensuite ils manqueront nécessairement de débouchés, eux aussi), le solde migratoire extra-européen ne devrait guère tarder à s'inverser carrément.

------------

(*) Il est peu utile que je donne le lien, dans la mesure où il faut s'inscrire (gratuitement) sur le site du Temps pour avoir accès aux articles, mais le voilà tout de même : http://www.letemps.ch/Page/Uuid/a5627814-4147-11e1-be15-4.... Il facilitera la recherche à ceux qui auront fait la démarche d'inscription.

20:40 Écrit par Boreas dans Crise, Economie, Géopolitique, Identité, Société | Lien permanent | Tags : diminution, immigration, espagne, portugal, antoni segura | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

20/09/2011

Myret Zaki : « Le coup de grâce viendra des États-Unis »

Encore un entretien avec cette épatante journaliste économique suisse (je sais, je sais, d'origine égyptienne ; mais là, franchement, on s'en fout), que je découvre, cette fois, avec presque un mois de retard :

----------------------

Pour la journaliste genevoise, l’effondrement du système financier américain achèvera les économies occidentales. Un krach dont l’Europe sortira renforcée. Etranglée par le franc fort, la Suisse n’aura d’autre choix que rallier l’UE.

Christian Rappaz : « L’Occident est-il en faillite ? » Un titre racoleur ou reflet de la réalité ?

Myret Zaki : Tous les pays du G7 affichent un taux d’endettement équivalent ou supérieur à 100 % de leur PIB, se révèlent incapables de rembourser leurs dettes et de payer les retraites à leur population. Faillite est donc bien le terme approprié.

Va-t-on assister à une cascade de défauts de paiements des Etats, y compris des Etats-Unis ?

Nous allons assister à la faillite des Etats-Unis, pas de l’Europe. Celle-ci, on ne le dit pas assez, reste la première puissance commerciale du monde, devant la Chine. Je sais que cela peut paraître iconoclaste au moment où tous les regards sont braqués sur la Grèce, le Portugal, l’Italie ou l’Espagne, mais contrairement à ce que l’on veut nous faire croire, l’effondrement du système monétaire américain reste le plus grand péril planant sur le monde. A mon avis, celui-ci se produira au plus tôt dans les mois qui viennent, au plus tard en 2014.

Après les pays du sud de l’Europe, c’est pourtant la France qui est dans la tourmente…

Simple manœuvre de diversion de la part de spéculateurs maîtres en manipulation. Un coup classique, déjà éprouvé contre la Grèce : on se positionne à la baisse en Bourse, on fait courir des rumeurs propres à semer la panique sur les marchés puis on encaisse les bénéfices. Autre avantage du stratagème, pendant que le monde est au chevet de la France et de l’Europe, pourtant beaucoup plus solvables que les Etats-Unis, ces derniers continuent à se financer à bon marché et à détourner l’attention de leur désastre financier.

Vous ne croyez pas à l’effondrement de l’Europe ?

Pas une seconde. Quiconque spéculerait sur une faillite de la zone euro perdrait son temps. L’épargne est importante en Europe, qui profite également du soutien des banques centrales asiatiques, chinoise en particulier. Le pari à faire est au contraire une vente à découvert contre tous les marchés en dollars.

Les Américains accusent pourtant l’Europe de tous les maux actuels…

Beaucoup de gens croient naïvement que les deux blocs sont amis et solidaires. C’est une illusion. La guerre économique fait rage et discréditer l’euro au profit du dollar, devenu une monnaie de singe pourtant, fait partie de la stratégie des Etats-Unis, dont dépend leur solvabilité. L’autre consiste à tromper les investisseurs pour cacher la situation désastreuse du pays. Mais ce déni ne durera pas éternellement.

Tromper ?

Les Etats-Unis estiment leur dette souveraine à 14.500 milliards de dollars. Avec l’endettement des ménages, elle culmine en réalité à 60.000 milliards et même à 200.000 milliards en tenant compte du déficit fiscal à long terme. Annoncé à 9,1 %, le chômage dépasse allégrement les 20 % si l’on inclut les chômeurs découragés de longue durée. On estime à 45 millions le nombre d’Américains dont les logements auront été saisis au terme de cinq ans de crise immobilière. Ces gens sont sortis du circuit économique. Enfin, l’inflation est donnée à 1,3 % alors que les économistes critiques l’évaluent autour de 5 %.

Barak Obama se vante pourtant du succès que connaissent les nouvelles émissions de bons du Trésor sur la dette malgré la perte de la note triple A des Etats-Unis…

Que peut faire le président d’un pays en défaut ? Critiquer les agences de notation, mettre en doute leurs calculs, nier les évidences, répéter que son pays reste le meilleur, faire du marketing en somme. Pour moi, c’est une tactique du désespoir. La vérité est moins romantique. Grâce à sa planche à billets, c’est la Réserve fédérale américaine elle-même (Fed), qui se rue sur les bons du Trésor américain. De 800 milliards de dollars en 2006, le passif de la Fed approche 3.000 milliards aujourd’hui. Bientôt, cette machine infernale s’arrêtera et, avec elle, la supercherie. A la seconde même, les taux de la dette souveraine exploseront, provoquant la strangulation financière du pays.

Une banqueroute qui emportera forcément l’Europe avec elle ?

Dans un premier temps. Mais l’Europe sortira grandie de ce krach. Contrairement aux Etats-Unis, qui n’ont aucun plan budgétaire crédible, l’Europe met en vigueur des mesures d’austérité. Elle est aussi beaucoup mieux positionnée sur les marchés des pays émergents, les seuls à créer de la croissance.

A vous entendre, c’est la fin de l’empire américain ?

Un empire qui n’a plus les moyens de préparer une opération militaire d’envergure n’est plus un empire. Les Etats-Unis vont perdre leur statut de super puissance et le dollar, celui de monnaie de référence. Bientôt ramené à la valeur d’un billet de Monopoly, le billet vert ne connaîtra plus d’appréciation durable. N’en déplaise aux économistes genevois, qui n’aiment pas cette idée, les pays dotés de monnaies fortes deviendront la nouvelle référence, dans un monde multipolaire et multimonétaire.

Et la Suisse dans tout ça ?

La hausse structurelle du franc continuera à pénaliser son économie et l’adhésion à l’Union européenne apparaîtra comme la seule façon de résoudre le problème à long terme. Si l’Angleterre, engluée en raison de sa propre crise avec sa livre sterling, franchit le pas, ce ne sera alors qu’une question de temps pour que la Suisse suive.

19:02 Écrit par Boreas dans Crise, Economie, Géopolitique, Propagande, Psychologie, Stratégie | Lien permanent | Tags : myret zaki, etats-unis, europe, faillite, occident, krach, dollar, euro, franc suisse, endettement, chine, usa, grèce, portugal, espagne, italie, spéculateurs, ue | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

12/07/2011

Anagramme hostile

Amérique et... arnaque ; bon, c'est loin d'être une anagramme parfaite, j'en conviens.

Mais à lire Pierre Jovanovic, ça colle, et je partage son avis :

« BUSINESS INSIDER JOUE POUR WALL STREET, PAS POUR LES LECTEURS !!!

du 11 au 15 juillet 2011 : Regardez bien cette page avec des photos qui vous expliquent à quel point les Italiens sont nuls, compliment du Business Insider qui se plaint du fait, entre autres, que le pays n'a pas assez d'immigration, qu'ils ne payent pas leurs impôts, qu'il n'y a pas assez de multinationales, et que leurs services publics sont nuls ! Au moins vous savez pourquoi on [a] autant d'immigration en France et pourquoi la CGT ne fait que des manifs pour les sans-papiers... Lisez, et vous comprendrez tout.

D'ailleurs, depuis le temps que je dis, ici ou à la radio, que je me méfie du Business Insider, eh bien j'ai voulu vérifier à qui il appartient et surprise justement, à un certain Henry Blodget, un ancien... trader de Wall Street (!!! comme quoi, mon radar, ou intuition, fonctionne encore) à qui il a été interdit d'y remettre les pieds, pour cause de fraude financière ! Fabuleux non ?? "US Securites and Exchange Commission (April 28, 2003) The SEC, NASD and the NYSE permanently bar Henry Blodget from the Securities Industry and Require $4 Million Payment". Vous comprenez pourquoi le Business Insider mène la danse contre la Grèce, l'Italie, et bientôt la France ?

LA GRECE SERA MISE EN DEFAUT DE PAIEMENT !!!

du 11 au 15 juillet 2011 : C'est dans le FT de ce matin, et c'est hilarant : il est question de mettre la Grèce en defaut de paiement et/ou de la sortir de la zone euro... Ha ha ha, et dire qu'ils nous ont fait tout ce cirque la semaine passée... Bref, ils ne savent pas quoi faire ! Une chose est sûre, les banques french vont le sentir passer: "EU stance shifts on Greece default ; Possible end to French-backed plan for debt roll-over".

AMBROSE EVANS PRITCHARD : SORTEZ VOS ROSAIRES !!!

du 11 au 15 juillet 2011 : "Italy and Spain must pray for a miracle". Pour son retour à la rédaction du Telegraph, AEP nous confirme aussi que la Grèce n'était qu'un test des vampires pour mettre le reste de l'Europe au pas, et cela avant que les USA ne fassent un défaut de paiement sur leurs bons du Trésor. Donc, la situation empire, les flammes ont quitté la Grèce pour toucher l'Italie, l'Espagne, le Portugal, l'Irlande, et vous allez voir toute la presse anglo-saxonne vous expliquer à quel point les Italiens sont nuls, des paresseux, ils ne payent pas leurs impôts, etc., les même conneries, les mêmes mensonges scandaleux que le Business Insider nous ressort pour l'Italie après nous [les] avoir donné[s] pour la Grèce (le Business Insider regrette qu'il n'y ait pas d'immigrés en Italie, pas assez selon lui ; au moins vous savez pour qui travaille le BI, pour Wall Street).

Pour Evans-Pritchard, la contagion ne peut plus être arrêtée, et les jeux sont faits. Il n'y a pas assez d'argent nulle part pour sauver l'Italie et l'Espagne. Mais la sauver de quoi ? Des mensualités que les municipalités, ruinées, doivent payer à la JP Morgan, à la Deutsche Bank, Dexia, etc. ? La mort financière arrive à pas lents : "Spanish 10-year bond... through the danger line of 5,7%... Italian 10-year... 5,3% on Friday... the Italian treasury has to roll over 69bn € in August and September ; it must tap the markets for 500bn € before the end of 2013"... Clairement le monde financier invisible brûle et les gens ne se rendent compte de rien. De plus, on leur dit que le feu est en Europe alors que les US se sont vendus la corde (assortie d'un credit default swap) avec laquelle ils vont se pendre. C'est beau l'escroquerie planétaire des banques et des agences de notation. Et AEP ajoute, le chômage, le vrai, aux US "est de 16,2% en juin"... Lire Ambrose ici. Lire aussi Zero Hedge sur l'Espagne, parlant d'un default... »

20:40 Écrit par Boreas dans Culture, Economie, Géopolitique, Politique, Propagande, Stratégie | Lien permanent | Tags : etats-unis, europe, pierre jovanovic, business insider, henry blodget, immigration, italie, dette, usa, arnaque, mensonges, grèce, défaut de paiement, ambrose evans pritchard, espagne, portugal, irlande, presse, anglo-saxons, wall street, contagion, banques, chômage | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

11/05/2011

Trucages anglosphériques (suite)

Pas encore...

Je vous ai déjà parlé de la manipulation du marché des dettes souveraines par l'anglosphère, dénoncée par Pierre Jovanovic.

Cette fois, c'est l'excellente Myret Zaki qui vous explique une partie du truc :

__________________

La dette souveraine manipulée par les CDS

Le marché des CDS a le même pouvoir qu’une agence de notation : il peut dégrader de facto la note d’un pays, en dictant son niveau de risque.

Il y a quelques jours, le « marché » (c’est-à-dire les investisseurs) a décidé que le risque de la dette grecque à deux ans méritait un taux d’intérêt astronomique de plus de 25 %. La zone euro n’a d’autre choix que de revoir les conditions de l’aide (de 110 milliards d’euros) accordée à Athènes. On revit la même situation depuis 2010, dans laquelle c’est le marché des CDS (dérivés sur le risque de défaut de crédit) qui définit presque à lui seul la solvabilité des pays périphériques d’Europe, les agences de notation se cantonnant de plus en plus à entériner par une mauvaise note un état de fait que les CDS avaient déjà favorisé en amplifiant le risque de l’obligation souveraine qu’ils ciblent. Ceci est particulièrement vrai dans le cas de la Grèce, où des banques d’affaires comme Goldman Sachs (conseillère financière d’Athènes) et certains hedge funds clients de la banque étaient au courant d’informations dont les agences de rating sont habituellement les premières à disposer.

Un pouvoir démesuré sur le coût de financement des pays

Est-il normal que la qualité de crédit et, in fine, le destin d’une nation de plusieurs millions d’habitants, soient décidés par un marché aussi opaque et dominé par un si petit nombre d’acteurs que celui des CDS ? C’est pourtant bel et bien la tendance révélée par la crise de la dette de l’Europe périphérique. A travers l’attaque ciblée d’une dette souveraine comme celle de la Grèce, de l’Irlande ou du Portugal, qui fait monter en flèche le coût de financement de ces dernières en faisant chuter la valeur des obligations, le marché des CDS a le pouvoir de rétrograder de facto cette même dette, pour lui conférer un statut spéculatif, se substituant ainsi aux agences de notation. Et cette mesure du risque que sont les taux des CDS (ou plus précisément leur écart par rapport aux taux sans risque comme celui du Bund allemand) décidée par un marché privé jouit aujourd’hui de la même crédibilité, aux yeux des investisseurs, que celle des agences de notation. Et pourtant, il existe une différence majeure entre CDS et agences de rating : tandis que les agences - malgré les manquements que l’on sait - prétendent à un travail objectif qui sert à la fois la communauté des investisseurs et le gouvernement du pays concerné, et qu’une rétrogradation n’a pas pour but de permettre à ces agences d’engranger des profits démesurés, il en va tout autrement des spéculateurs du marché.

Les traders de CDS agissent clairement en vue d’un profit, et ont à leur disposition un outil facilitant largement la manipulation des marchés obligataires, en suivant le principe qu’une prophétie (ou rumeur) qu’ils lancent va s’auto-réaliser pour leur plus grand avantage. Malgré cette différence de buts, les protagonistes des marchés de la « spec » ont aujourd’hui autant de pouvoir sur la perception des investisseurs que les agences de notation. En réalité, les spreads des CDS et les notations des agences agissent de concert, et leur effet crée en soi un risque de déstabilisation des marchés financiers, qui sont aujourd’hui très interdépendants, comme l’explique le FMI dans un papier de recherche récent. Et ce n’est pas seulement la solvabilité du pays qui est en jeu. Rétrograder la dette souveraine d’un pays donné peut affecter la rentabilité de banques basées dans d’autres pays, qui la détiennent dans leurs books de négoce et aussi de crédit. C’est encore plus vrai dans le cas spécifique de l’Europe, où les engagements croisés entre banques de différents pays rendent la courroie de transmission bancaire vulnérable à la détérioration de crédit d’un seul de ses pays membres.

Les chercheurs du FMI expliquent dans le papier précité que les CDS jouent un rôle clé dans la propagation du risque systémique posé par l’abaissement d’un rating souverain par une agence de notation. Selon le FMI, « les annonces des agences de notation concernant la dette souveraine de pays comme la Grèce, surtout lorsqu’il s’agit d’un abaissement au statut de dette spéculative, peuvent entraîner des effets domino considérables d’un pays et d’un marché à l’autre et peuvent être elles-mêmes à l’origine d’une instabilité financière de type systémique ». Ainsi, le FMI calcule qu’une rétrogradation de la note de la Grèce provoque un écartement du spread (soit une hausse du risque de la dette) de 17 points de base (pb) pour la Grèce, et que le même abaissement provoque aussi une montée de 5 pb du spread sur la dette irlandaise, et ce même si le rating de l’Irlande est resté inchangé. Une spirale infernale.

Source : Bilan.ch

20:01 Écrit par Boreas dans Crise, Economie, Géopolitique, Politique, Propagande, Psychologie, Stratégie | Lien permanent | Tags : pierre jovanovic, myret zaki, anglosphère, cds, agences de notation, dettes souveraines, manipulation, marché, pays, financement, goldman sachs, intérêts, défaut, crédit, hedge funds, grèce, taux, irlande, portugal, fmi | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|