16/09/2014

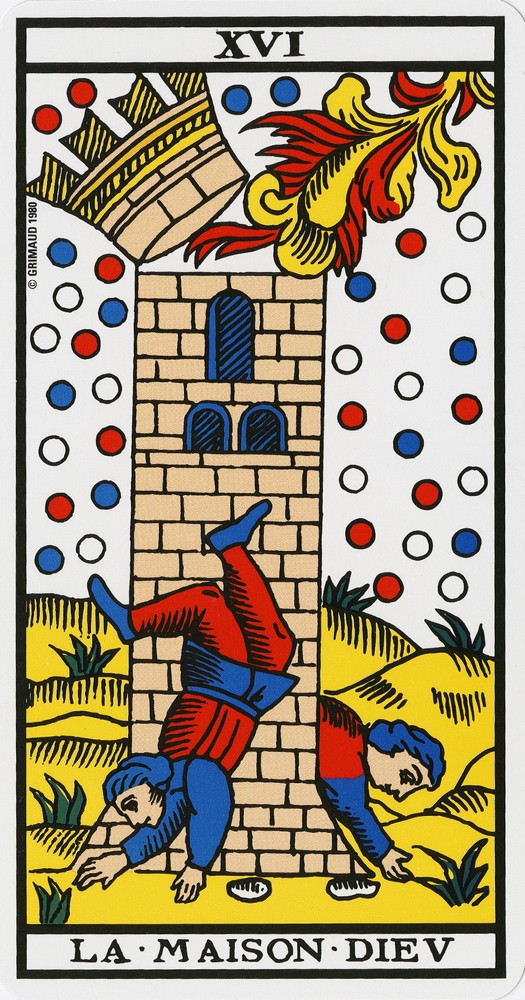

Effondrement ?

Je reproduis ici l'essentiel d'un commentaire que j'avais récemment destiné à l'ami @Eisbär sur Fortune, complété par un autre à l'intention de @polomnic. L'ensemble résume ma position actuelle sur la question, archi-débattue dans les milieux, plus ou moins sérieux, qui espèrent un effondrement des économies occidentales. Celui-ci devant permettre, selon certains, une sortie du consumérisme et de la modernité, destructrice de tout un tas de choses auxquelles tiennent les fossiles comme nous (identités, valeurs morales, qualité culturelle et civilisationnelle, etc.).

L'intention est bonne, même si elle vire parfois à la croyance religieuse, mais outre le fait d'idéaliser voire de fantasmer les alternatives, probablement cette vision catastrophiste prend-elle le problème à l'envers. On ne démolit pas une maison en se contentant d'enlever la toiture. Les fondations de la modernité et du consumérisme sont en nous, pas dans un système extérieur. Nous en sommes tous responsables et tous coupables, nous sommes les briques de l'édifice et la démolition ne peut se faire qu'en nous. La véritable révolution, c'est nécessairement celle-là, d'abord et toujours.

13:13 Écrit par Boreas dans Crise, Economie, Géopolitique, Psychologie, Société | Lien permanent | Tags : effondrement économique, catastrophisme, consumérisme, modernité, révolution, révolution intérieure, occident, performance, économie post-industrielle, économie réelle, multinationales, production, résilience, etats-unis, financiarisation, michel drac, bulle, dettes publiques, produits dérivés, pak everything, effondrement lent, asie, chine | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

29/11/2013

« Vous allez crever »

« (...) Avec la financiarisation de l’économie, les entreprises sont devenues des marchandises qui peuvent se vendre, s’acheter, avec des actionnaires qui exigent toujours plus de dividendes. Selon l’Insee, les entreprises industrielles (non financières) ont versé 196 milliards d’euros de dividendes en 2007 contre 40 milliards en 1993. Vous imaginez à quel niveau nous devons être sept ans plus tard ! Notre livre s’ouvre sur une région particulièrement fracassée des Ardennes, avec l’histoire d’une entreprise de métallurgie, qui était le numéro un mondial des pôles d’alternateur pour automobiles (les usines Thomé-Génot). Une petite entreprise familiale avec 400 salariés, à qui les banques ont arrêté de prêter de l’argent, du jour au lendemain, et demandé des remboursements, parce que cette PME refusait de s’ouvrir à des fonds d’investissement. L’entreprise a été placée en redressement judiciaire. Un fonds de pension l’a récupéré pour un euro symbolique, et, en deux ans, a pillé tous les savoir-faire, tous les actifs immobiliers, puis fermé le site. 400 ouvriers se sont retrouvés au chômage. C’est un exemple parmi tant d’autres ! Si vous vous promenez dans les Ardennes aujourd’hui, c’est un décor de mort. Il n’y a que des friches industrielles, qui disent chaque jour aux ouvriers : "Vous êtes hors-jeu, vous n’êtes plus rien. On ne va même pas prendre la peine de démolir vos usines, pour faire des parcs de loisirs pour vos enfants, ou pour planter des arbres, pour que vous ayez une fin de vie heureuse. Vous allez crever".

(...) nous sommes toujours dans un système oligarchique. Nos dirigeants sont tous formés dans les mêmes écoles. Quelle différence entre Dominique Strauss-Kahn et Nicolas Sarkozy ? Je ne suis pas capable de vous le dire. L’histoire bégaye. Un exemple : le secrétaire général adjoint de l’Élysée est actuellement Emmanuel Macron, qui arrive directement de la banque d’affaires Rothschild. Sous Nicolas Sarkozy, ce poste était occupé par François Pérol, qui venait aussi de chez Rothschild. Les banques Lazard et Rothschild sont comme des ministères bis et conseillent en permanence le ministre de l’Économie et des Finances. La mission de constituer la Banque publique d’investissement (BPI) a été confiée par le gouvernement à la banque Lazard... Et la publicité sur le crédit d’impôt lancé par le gouvernement a été confiée à l’agence Publicis. Qui après avoir conseillé Nicolas Sarkozy conseille maintenant Jean-Marc Ayrault. On se moque de nous !

Pierre Moscovici et François Hollande avait promis une loi pour plafonner les salaires de grands patrons. Ils y ont renoncé. Pierre Moscovici a annoncé, sans rire, qu’il préférait "l’autorégulation exigeante". Des exemples de renoncement, nous en avons à la pelle ! Le taux de rémunération du livret A est passé de 1,75 % à 1,25 %, le 1er août. Le même jour, Henri Emmanuelli, président de la commission qui gère les livrets A, a cédé au lobby bancaire, en donnant accès aux banques à 30 milliards d’euros supplémentaires sur ces dépôts. Alors qu’elles ont déjà reçu des centaines de milliards avec Nicolas Sarkozy ! Elles peuvent prêter à la Grèce, au Portugal, avec un taux d’intérêt de 8 ou 10 %... Avec le crédit d’impôt pour la compétitivité et l’emploi (CICE), entré en vigueur le 1er janvier 2013, c’est encore 20 milliards d’euros de recettes fiscales en moins chaque année, offerts aux entreprises, et qui plombent le déficit public de façon absolument considérable. (...) »

16:34 Écrit par Boreas dans Crise, Economie, Politique, Propagande, Psychologie, Stratégie | Lien permanent | Tags : financiarisation, entreprises, fonds d'investissement, pillage, ouvriers, ardennes, système, oligarchie, banque rothschild, banque lazard, agence publicis, ps, françois hollande, nicolas sarkozy | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

20/07/2013

Pourquoi le système est foutu

La peur

« (...) La crise que nous connaissons n’a pas pour origine un problème d’offre de monnaie. La raréfaction du crédit, si elle est réelle, n’est qu’une conséquence et pas une cause. Ce qui se passe depuis 2008 est simple : on voit s’effondrer un système fondé sur une contradiction. Le néolibéralisme repose sur deux piliers : l’encouragement à la surconsommation et la compression des salaires par la mondialisation. Le capitalisme a besoin d’accumuler, de produire simplement pour produire mais, dans une société d’abondance matérielle, il se heurte à la limitation des besoins, avant de bientôt se heurter à la limitation des ressources. Il lui faut donc créer de faux besoins, fabriquer de nouveaux désirs pour garder cette dynamique. Mais cette logique bute sur celle de la maximisation des profits, qui a besoin que les coûts de production soient les plus faibles possible. La mondialisation permet dans les pays industrialisés de dévaloriser le travail tandis que la financiarisation permet, par le biais du crédit, d’offrir un complément de revenu nécessaire au consommateur. Aux États-Unis, le pays de la consommation de masse, la libéralisation de la finance dans les années 1970-1980 a soutenu artificiellement la consommation et donc la croissance durant des décennies. Mais c’est elle qui a aussi causé la crise des subprimes qui est d’abord une crise de surendettement. Si la situation japonaise est plus singulière, elle n’est pas si différente. L’économie nippone est entrée en situation de crise après une longue période d’euphorie financière qui a débouché sur une bulle spéculative. L’éclatement de cette bulle en 1991, en plus du déclin démographique, explique que le Japon ne connaît plus de croissance, ni de hausse des prix depuis les vingt dernières années. Dans ces conditions, inonder de liquidités pour relancer la machine revient à appliquer toujours les mêmes vieilles mauvaises formules avec un nouveau moule, en espérant que le gâteau devienne meilleur.

Le vieux capitalisme vertueux et modéré de l’après-guerre confronté à une crise de la production a dû inéluctablement se métamorphoser pour survivre. Devenu consumériste, il s’est trop reposé sur les seuls endettements privé et public. Malheureusement ces derniers ne peuvent plus servir de moteur. L’outil budgétaire étant abîmé par les dettes abyssales contractées par les pays développés, les banques centrales ont dû prendre le relai des États en menant des politiques exceptionnellement agressives. Si ces dernières servent encore de béquille à un système qui peine à tenir sur ses jambes, elles ne permettront jamais aux économies de remarcher normalement. Surtout que ces politiques, pour rester efficaces, doivent rester exceptionnelles. C’est pour cela que la Fed pense déjà à stopper progressivement son programme de rachats d’actifs, avec des conséquences qui pourraient se révéler désastreuses. »

« (...) Contrairement à ce que les dirigeants politiques mondiaux, à l'image de leurs banquiers centraux, semblent penser, le problème de liquidité qu'ils essayent de résoudre par des baisses historiques de taux d'intérêts et une création monétaire illimitée, n'est pas une cause mais une conséquence de la crise actuelle. C'est bel et bien un problème de solvabilité qui crée les "trous noirs" dans lesquels disparaissent les liquidités, qu'ils s'appellent bilans des banques, endettements des ménages, faillites d'entreprises ou déficits publics. Avec une estimation conservatrice des "actifs fantômes" mondiaux portée désormais à plus de 30.000 milliards de dollars, notre équipe considère que le monde fait désormais face à une insolvabilité généralisée frappant évidemment en premier lieu les pays et les organisations (publiques ou privées) surendettés et/ou très dépendants des services financiers.

Cette distinction entre crise de liquidité et crise de solvabilité peut paraître très technique et finalement peu déterminante pour l'évolution de la crise en cours. Pourtant, elle n'a rien d'une querelle académique puisque, selon le cas, l'action actuelle des gouvernements et des banques centrales sera utile ou au contraire totalement inutile, voire dangereuse.

Un exemple simple permet de bien saisir l'enjeu. Si vous avez un problème transitoire de trésorerie et que votre banque ou votre famille accepte de vous prêter les fonds nécessaires pour que vous traversiez la passe difficile, leur effort est bénéfique pour tout le monde. En effet, vous continuez votre activité, vous pouvez payer vos employés ou vous-même, votre banque ou votre famille est remboursée (avec un intérêt sans aucun doute pour ce qui est de votre banque), et l'économie en général a bénéficié d'une contribution positive. En revanche, si votre problème n'est pas du à un problème de trésorerie mais au fait que votre activité n'est pas rentable et ne peut pas le devenir dans les conditions économiques du moment, alors l'effort de votre banque ou de votre famille devient d'autant plus dangereux pour tout le monde qu'il a été important. En effet, selon toute probabilité, votre premier appel de fonds sera suivi par d'autres toujours assortis de promesses (honnêtes supposons-le) que la mauvaise passe est bientôt terminée. Votre banque ou votre famille seront d'autant plus incités à continuer à vous aider qu'ils risquent de perdre ce qu'ils vous ont déjà prêtés au cas où vous cesseriez votre activité. Mais si la situation continue à empirer, ce qui est le cas si c'est bien un problème de rentabilité, alors arrive un moment où certaines limites sont atteintes : d'une part, votre banque va décider qu'elle a plus à perdre à continuer de vous soutenir qu'à vous laisser tomber ; et d'autre part, votre famille n'a simplement plus d'argent disponible, car vous lui avez siphonné toute son épargne. Il apparaît à tout le monde que non seulement vous êtes en faillite et insolvable, mais que vous avez probablement entraîné votre famille dans la même situation ou affaibli votre banque. Vous avez porté ainsi un coup terrible à l'économie autour de vous, y compris à vos proches. Il est important de souligner que tout cela a pu se dérouler en toute bonne foi si un changement brutal d'environnement économique a bouleversé les conditions de rentabilité de votre activité sans que vous ayez pris conscience de l'ampleur des conséquences pour votre activité. (...) »

Source (15 janvier 2009)

13:00 Écrit par Boreas dans Crise, Economie, Politique, Propagande, Psychologie, Stratégie | Lien permanent | Tags : système, foutu, crise, solvabilité, liquidité, banques centrales, consumérisme, surconsommation, salaires, surendettement, néolibéralisme, ressources, production, capitalisme, mondialisation, libéralisation, financiarisation | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

12/04/2012

Mondialisation = contagion

« (...) Les partenaires économiques des Etats-Unis tirent la sonnette d’alarme.

Le vrai problème pour les Etats-Unis pourrait provenir non pas de la nervosité des investisseurs (qui s’en remettent presqu’aveuglément à leurs algorithmes), mais de celle de leurs principaux partenaires économiques.

Après le coup de semonce du patron de la banque centrale chinoise le week-end précédent — qui avertissait Ben Bernanke que la mise en oeuvre d’un QE3 serait très mal perçu par Pékin — c’est au tour de Dilma Rousseff, la présidente du Brésil, de fustiger la politique monétaire ultra-accommodante à tendance laxiste des Etats-Unis et de l’Europe.

Elle rappelle sans détour que le recours immodéré à la planche à billets pousse les feux de l’inflation dans les pays émergents par le biais d’un afflux massif de capitaux sans lien avec les perspectives de croissance locale. Cela provoque de fortes tensions sociales en causant la flambée de l’énergie et des produits de première nécessité.

Un phénomène que les autorités chinoises redoutent également — mais Pékin va plus loin en reconnaissant aujourd’hui que la surabondance de crédit et de liquidités a engendré de mauvais investissements à grande échelle. Pensons notamment aux usines sans débouchés… aux forêts de tours sans propriétaires ni occupants… à la corruption à tous les échelons de la société.

Pékin admet que les créances douteuses pourraient atteindre 15% de l’encours des prêts consentis par les principales banques du pays. Mais des experts occidentaux estiment que le montant total se situerait déjà autour de 20% et pourrait atteindre rapidement 25% si la croissance chinoise devait connaître un coup de frein plus brutal que celui annoncé début mars.

La Chine, locomotive de la croissance… ou pas ?

Beaucoup d’économistes commencent à mettre en doute la réalité des chiffres sur lesquels les conjoncturistes s’appuient pour affirmer que la Chine demeure la locomotive de la croissance mondiale. Certes, l’activité et la demande intérieure demeurent soutenues (surtout en matière de produits de luxe) mais grèves, manifestations et fermetures d’usines se multiplient depuis un an, ce qui prouve qu’une crise couve sous un vernis de prospérité.

Enfin, (...) Ben Bernanke s’alarmait la nuit dernière des “risques potentiels” que continue de faire peser le shadow banking sur la stabilité du système financier.

Près de 50% des transactions sur les produits de taux passent par le shadow banking, où les intermédiaires privés s’échangent entre eux des produits dérivés présentant des niveaux de risque inconnus dans la plus parfaite opacité.

Un système totalement dérégulé (et désormais incontrôlable) dont il convient de souligner à quel point Alan Greenspan l’avait appelé de ses voeux et encouragé sans relâche de 1996 à 2006. »

« (...) C’est Ben Bernanke qui a malencontreusement soulevé un coin de la carpette maudite du shadow banking dans la nuit de lundi à mardi.

Le patron de la Fed estime que c’est de là que pourrait venir le danger pour le système bancaire américain. Il s’agit de dizaines de milliers de milliards de dollars de transactions de gré à gré sur des produits volatils (monétaires et obligataires) dont personne ne connaît le degré de risque induit.

Il est déjà assez compliqué de se faire une idée de la solidité des banques américaines avec les actifs complexes figurant dans leurs bilans (leurs ratios de solvabilité sont gonflés à l’hélium lors des stress tests)… Mais allez savoir quels sont les risques embusqués dans le hors bilan, alors que la plupart des contreparties sont immatriculées dans des paradis fiscaux où le pouvoir d’investigation de la Fed est quasi nul.

Ben Bernanke redoute que les dettes souveraines européennes représentent un danger significatif de pertes pour les banques américaines. C’est sûr qu’avec des taux longs espagnols qui flirtent avec les pires niveaux de l’automne 2011 (6,5%), il y a de quoi se montrer raisonnablement inquiet pour les semaines qui nous séparent des élections en France et en Grèce. (...) »

01:31 Écrit par Boreas dans Crise, Economie, Géopolitique | Lien permanent | Tags : mondialisation, contagion, philippe béchade, etats-unis, brésil, chine, europe, monétisation, quantitative easing, planche à billets, capitaux, économie réelle, spéculation, financiarisation, shadow banking, alan greenspan, ben bernanke, système bancaire, banques, hors bilan, dettes souveraines | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

09/03/2012

La mondialisation, une des principales causes de la crise

« (...) la nouvelle grappe technologique allait permettre, non pas de renouer avec un fordisme classique, mais un fordisme par de tout autres moyens : la mondialisation. L’informatisation peut certes développer l’automation, mais elle peut surtout mondialiser la chaîne de fabrication, une chaîne constituée de segments reliés par de l’informatique (logiciels et internet) et des containers, qui assurent la logistique planétaire comme les bandes transporteuses, machines transferts, et autres chariots filoguidés, assuraient naguère la logistique de l’atelier serti dans l’Etat-nation. Les coûts d’information et de transaction devenus proches de zéro, associés à des coûts de transports très abaissés par le fordisme des instruments de déplacement – pensons, à titre d’exemple, à la logistique portuaire entièrement normalisée et fordisée – permettent une chaîne de fabrication mondiale dont chaque segment voit ses coûts optimisés, en fonction des conditions locales d’insertion, et dont l’ensemble n’est que peu pénalisé par l’éloignement des divers éléments, ou celui des lieux de consommation. Avec un fordisme nouveau faisant apparaître de nouvelles divisions du travail et des spécialités nouvelles pour des pays qui vont jouer la carte de ce qu’on appelle la globalisation : modèle "cargo export" pour la Chine, du "workshop" pour les exportateurs de main-d’oeuvre (Philippines, Mexique), de la rente minière pour les exportateurs de matières premières (Russie, Australie), etc. D’où un fordisme complètement renversé qui se met en place : l’ancienne cohérence production/débouché n’est plus recherchée, elle est au contraire combattue puisque ces mêmes débouchés deviennent, par la magie de la mondialisation, indépendants des conditions de la production. Par la recherche des bas salaires, par celle des coûts environnementaux les plus faibles dont bien sûr la fiscalité, l’ancienne cohérence nationale laisse la place à ce qui fut la montée de l’incohérence des années 20 aux USA, cette fois au niveau mondial : les possibilités de la production vont se heurter de façon croissante à l’étroitesse des débouchés.

Mais à ce nouvel ensemble fortement générateur de gains de productivité, il faut associer une autre logistique, celle de la finance qui se doit d'être aussi normalisée que le sont les containers. A la fluidité des moyens logistiques doit correspondre la fluidité des moyens financiers, fluidité reposant sur de communs outils : l’informatique. Cette fluidité est d’abord celle de la monnaie qui devient en quelque sorte aussi normalisée que l’industrie mécanique du début du vingtième siècle : les différentes monnaies doivent être parfaitement convertibles et ce, sans limitation. Tout contrôle des changes serait l’équivalent d’une panne sur la nouvelle chaine fordienne devenue planétaire. Curieusement, le choix du taux de change fixe est repoussé au profit de la libre fixation des prix : il y a tant à gagner pour la finance. Il faut aussi assurer la dérégulation financière, et permettre la complète libre circulation du capital et de tous les outils qui l’accompagnent. Tout manquement en la matière, reviendrait aussi à briser le plein épanouissement de la chaîne fordienne planétaire.

De fait, nous comprenons que cette mondialisation suppose désormais une présence beaucoup plus importante du monde financier, ce qui signifie aussi la mise en concurrence des systèmes financiers nationaux. D’où une très forte demande pour mettre fin, plus particulièrement en France, à la répression financière de jadis. D’où aussi la volonté de pouvoir disposer de cette matière première irremplaçable, qu’est cet actif très liquide appelé dette publique. Nous comprenons par conséquent qu’avec le mondialisme comme solution à la crise du fordisme, les banques centrales ne sauraient être oubliées et vont devenir la clef de voûte du nouveau système fordien : elles doivent garantir la logistique financière, être proches des opérateurs financiers et en contrepartie plus éloignées d’un Etat dont le souci n’est plus le noircissement de la matrice des échanges interindustriels. L’indépendance est au bout du chemin. Quant à l’Etat, il gérera sa dette publique en mode marché.

23:59 Écrit par Boreas dans Crise, Economie, Géopolitique, Histoire | Lien permanent | Tags : jean-claude werrebrouck, mondialisation, fordisme, automatisation, informatisation, grappe technologique, coûts, transport, production, salaires, débouchés, finance, industrie, capital, libre-échange, dette publique, marchés, etats-nations, valeur, actionnaires, financiarisation, travail | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|