21/09/2011

Le parler vrai de Jacques Sapir

... Ou comment tirer la quintessence d'une émission de télé, en isolant les interventions de la seule personne qui sache réellement de quoi elle parle et ne manie pas la langue de bois ou un discours électoral (merci à @Christopher Johnson, pour le lien vers cette vidéo sur fortune.fdesouche.com).

Au-delà du discours clair et percutant de Sapir sur les problèmes de l'heure, voire de nos divergences sur leurs possibles solutions, j'avoue trouver le personnage réellement sympathique (ah, ces ressemblances avec Galabru, ces intonations dignes du docteur Galipeau dans Le viager...).

Et, cerise sur le gâteau, la tête d'Estrosi, l'ex-motocycliste de compétition devenu ministre dans la grande tradition de la République des copains et des non-gouvernants, de l'inaction élevée au rang des vertus civiques... Quand Sapir lui dit qu'il est « en train de révolutionner la science économique », ahahaha ! L'hébétude, la stupeur, l'ahurissement, « mais non, absolument pas », le pouce et l'index joints, « je peux vous poser une question », l'hagarde-meurt-mais-ne-se-rend-pas ! Ahahahahahahaha ! Un régal, un délice... Je ne m'en remets toujours pas.

19:03 Écrit par Boreas dans Crise, Economie, Histoire, Politique | Lien permanent | Tags : jacques sapir, euro, union européenne, dette, grèce, ue, europe, christian estrosi, bce, décision, inflation, déflation, dévaluation, monnaie | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

20/09/2011

Myret Zaki : « Le coup de grâce viendra des États-Unis »

Encore un entretien avec cette épatante journaliste économique suisse (je sais, je sais, d'origine égyptienne ; mais là, franchement, on s'en fout), que je découvre, cette fois, avec presque un mois de retard :

----------------------

Pour la journaliste genevoise, l’effondrement du système financier américain achèvera les économies occidentales. Un krach dont l’Europe sortira renforcée. Etranglée par le franc fort, la Suisse n’aura d’autre choix que rallier l’UE.

Christian Rappaz : « L’Occident est-il en faillite ? » Un titre racoleur ou reflet de la réalité ?

Myret Zaki : Tous les pays du G7 affichent un taux d’endettement équivalent ou supérieur à 100 % de leur PIB, se révèlent incapables de rembourser leurs dettes et de payer les retraites à leur population. Faillite est donc bien le terme approprié.

Va-t-on assister à une cascade de défauts de paiements des Etats, y compris des Etats-Unis ?

Nous allons assister à la faillite des Etats-Unis, pas de l’Europe. Celle-ci, on ne le dit pas assez, reste la première puissance commerciale du monde, devant la Chine. Je sais que cela peut paraître iconoclaste au moment où tous les regards sont braqués sur la Grèce, le Portugal, l’Italie ou l’Espagne, mais contrairement à ce que l’on veut nous faire croire, l’effondrement du système monétaire américain reste le plus grand péril planant sur le monde. A mon avis, celui-ci se produira au plus tôt dans les mois qui viennent, au plus tard en 2014.

Après les pays du sud de l’Europe, c’est pourtant la France qui est dans la tourmente…

Simple manœuvre de diversion de la part de spéculateurs maîtres en manipulation. Un coup classique, déjà éprouvé contre la Grèce : on se positionne à la baisse en Bourse, on fait courir des rumeurs propres à semer la panique sur les marchés puis on encaisse les bénéfices. Autre avantage du stratagème, pendant que le monde est au chevet de la France et de l’Europe, pourtant beaucoup plus solvables que les Etats-Unis, ces derniers continuent à se financer à bon marché et à détourner l’attention de leur désastre financier.

Vous ne croyez pas à l’effondrement de l’Europe ?

Pas une seconde. Quiconque spéculerait sur une faillite de la zone euro perdrait son temps. L’épargne est importante en Europe, qui profite également du soutien des banques centrales asiatiques, chinoise en particulier. Le pari à faire est au contraire une vente à découvert contre tous les marchés en dollars.

Les Américains accusent pourtant l’Europe de tous les maux actuels…

Beaucoup de gens croient naïvement que les deux blocs sont amis et solidaires. C’est une illusion. La guerre économique fait rage et discréditer l’euro au profit du dollar, devenu une monnaie de singe pourtant, fait partie de la stratégie des Etats-Unis, dont dépend leur solvabilité. L’autre consiste à tromper les investisseurs pour cacher la situation désastreuse du pays. Mais ce déni ne durera pas éternellement.

Tromper ?

Les Etats-Unis estiment leur dette souveraine à 14.500 milliards de dollars. Avec l’endettement des ménages, elle culmine en réalité à 60.000 milliards et même à 200.000 milliards en tenant compte du déficit fiscal à long terme. Annoncé à 9,1 %, le chômage dépasse allégrement les 20 % si l’on inclut les chômeurs découragés de longue durée. On estime à 45 millions le nombre d’Américains dont les logements auront été saisis au terme de cinq ans de crise immobilière. Ces gens sont sortis du circuit économique. Enfin, l’inflation est donnée à 1,3 % alors que les économistes critiques l’évaluent autour de 5 %.

Barak Obama se vante pourtant du succès que connaissent les nouvelles émissions de bons du Trésor sur la dette malgré la perte de la note triple A des Etats-Unis…

Que peut faire le président d’un pays en défaut ? Critiquer les agences de notation, mettre en doute leurs calculs, nier les évidences, répéter que son pays reste le meilleur, faire du marketing en somme. Pour moi, c’est une tactique du désespoir. La vérité est moins romantique. Grâce à sa planche à billets, c’est la Réserve fédérale américaine elle-même (Fed), qui se rue sur les bons du Trésor américain. De 800 milliards de dollars en 2006, le passif de la Fed approche 3.000 milliards aujourd’hui. Bientôt, cette machine infernale s’arrêtera et, avec elle, la supercherie. A la seconde même, les taux de la dette souveraine exploseront, provoquant la strangulation financière du pays.

Une banqueroute qui emportera forcément l’Europe avec elle ?

Dans un premier temps. Mais l’Europe sortira grandie de ce krach. Contrairement aux Etats-Unis, qui n’ont aucun plan budgétaire crédible, l’Europe met en vigueur des mesures d’austérité. Elle est aussi beaucoup mieux positionnée sur les marchés des pays émergents, les seuls à créer de la croissance.

A vous entendre, c’est la fin de l’empire américain ?

Un empire qui n’a plus les moyens de préparer une opération militaire d’envergure n’est plus un empire. Les Etats-Unis vont perdre leur statut de super puissance et le dollar, celui de monnaie de référence. Bientôt ramené à la valeur d’un billet de Monopoly, le billet vert ne connaîtra plus d’appréciation durable. N’en déplaise aux économistes genevois, qui n’aiment pas cette idée, les pays dotés de monnaies fortes deviendront la nouvelle référence, dans un monde multipolaire et multimonétaire.

Et la Suisse dans tout ça ?

La hausse structurelle du franc continuera à pénaliser son économie et l’adhésion à l’Union européenne apparaîtra comme la seule façon de résoudre le problème à long terme. Si l’Angleterre, engluée en raison de sa propre crise avec sa livre sterling, franchit le pas, ce ne sera alors qu’une question de temps pour que la Suisse suive.

19:02 Écrit par Boreas dans Crise, Economie, Géopolitique, Propagande, Psychologie, Stratégie | Lien permanent | Tags : myret zaki, etats-unis, europe, faillite, occident, krach, dollar, euro, franc suisse, endettement, chine, usa, grèce, portugal, espagne, italie, spéculateurs, ue | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

14/09/2011

De la France à la Grèce, entre tintamarre médiatique et réalité

J'ai si souvent parlé des manipulations anglo-saxonnes contre l'Europe, que je crains de lasser le lecteur.

Pourtant, c'est le sujet central et crucial de la crise actuelle, dite par les médias crise « de l'Euro », au point que même Jacques Sapir s'y laisse prendre et prédit la fin de la monnaie unique dans un délai de six à dix-huit mois. Nouriel Roubini, agent d'influence du pouvoir américain, prévoit, pour sa part, l'explosion de la zone Euro dans les cinq ans. Comme Emmanuel Todd l'annonçait, quant à lui, pour la fin 2011, nous avons le choix entre plusieurs délais, mais pas entre plusieurs issues. Con-dam-né, l'Euro, on vous dit.

Bon. J'ai déjà dit ce que j'en pense. Certes, je peux toujours me tromper mais, conformément à la description que fait Theodore Kaczynski de la mentalité gauchiste, à base de sentiment d'infériorité et de sur-socialisation, qu'il décèle d'ailleurs plus largement dans la société moderne en général, le matraquage médiatique finit, en abrutissant le public de ses clameurs, par le faire douter de la pertinence de ses propres pensées quand il en a, en pesant sur les faiblesses analysées par le fameux Unabomber :

« Les problèmes du "gauchisme" sont ceux de notre société dans son ensemble. Faible estime de soi, tendances dépressives et défaitisme ne sont pas l’apanage de la gauche. Bien qu’ils soient particulièrement prononcés dans les rangs de la gauche, ils sont omniprésents dans notre société. Et la société actuelle essaie de nous socialiser à un degré jamais atteint par les sociétés précédentes ».

(N.B. : dois-je préciser qu'en citant Kaczynski, je ne cautionne en rien ses crimes ? Par les temps qui courent, cela vaut probablement mieux...)

Eh bien, pour ma part, je persiste à penser que l'Euro ne va pas exploser, malgré la pression incroyable que les grandes banques américaines mettent sur les CDS de la France et des principales banques françaises (tous les records, nous dit l'AFP, sont battus), ainsi que sur les taux d'intérêt des titres de dette publique grecque (quant à ces taux, le terme même de record est devenu un euphémisme ces derniers jours), et malgré la véritable propagande de guerre déversée par les médias anglo-saxons, relayés par la presse française.

En ce qui concerne la France, cible des « marchés » (en réalité, de quelques grands acteurs), qu'est-ce qui a donc tant changé dans les fondamentaux de notre situation, pour que le monde entier, soi-disant, croie devoir estimer subitement que notre dette publique est plus irremboursable qu'il y a quelques mois et que « nos » grandes banques sont sous-capitalisées au dernier degré, justifiant (déclarations de Christine L'Hagarde et Mail on Sunday mis à part) que les agences de notation dégradent leurs notes ? Qu'y a-t-il donc de réellement nouveau ? Ah oui, pardon, je sais, les rumeurs, « l'irrationnalité des marchés »... Ben voyons. JP Morgan Chase, Bank of America, Citigroup et Goldman Sachs irrationnelles. Non mais, on se fout de qui, au juste ?!

Quant à la Grèce, il faut d'abord noter qu'elle vient juste de bénéficier d'un deuxième plan de sauvetage qui met à contribution le secteur privé (même si on peut légitimement douter de sa sincérité et de sa réalité, dans la mesure où, en définitive, les mécanismes de soutien et de mutualisation finiront probablement par absorber les titres pourris détenus par le privé, par voie de rachat à leur terme ou d'échange contre d'autres titres souverains ou du fonds européen...). Quels nouveaux éléments majeurs ont donc bien pu justifier qu'un mois et demi après la prise de cette décision lors du sommet européen du 21 juillet, tout soit désormais irrémédiablement compromis, à en croire les médias mainstream ?

Eh bien, la dette grecque serait soudainement « hors de contrôle », la récession sera supérieure à ce qui était prévue, le déficit aussi sera plus élevé et le plan d'austérité, plus difficile à faire passer... Voyez-vous ça, quelle profonde, étonnante, fantastique surprise ! A force, comme chez nous, toujours pour le plus grand bénéfice des banques, de vouloir faire payer le pékin moyen qui n'arrive pas à boucler ses fins de mois au lieu de taxer le riche qui bénéficie de tous les cadeaux, on finit par arriver à une impasse. Et on voudrait nous faire croire que cette situation n'était pas amplement prévisible depuis des mois, voire des années ? La bonne blague ! Je veux bien croire que le monde soit un joli parterre de crétins mais, décidément, quels naïfs, ces « marchés »...

Tout cela ne tient pas debout. Même Laurence Pari-sot, qui décidément, ces temps-ci, ne brille pas par son intelligence, a été obligée de constater que, en grande partie au moins, la situation découle d'une manipulation. Et pour que la présidente du MEDEF en arrive là, vous vous doutez bien qu'il ne s'agit pas de débilo-complotisme, mais d'une réalité dont la prise de conscience remonte jusqu'aux personnages les plus influents des sphères de pouvoirs. Cela a une signification : la guerre dont Mitterrand disait qu'elle nous oppose aux Etats-Unis (je dirais : à l'anglosphère) est nettement moins confidentielle aujourd'hui, et elle ébranle certaines certitudes, voire certaines allégeances.

Pour en revenir aux raisons qui me font douter d'une explosion de l'Euro, comme d'un défaut de la Grèce sur sa dette publique, d'abord, la volonté des eurocrates de sauver la monnaie unique. Pas étonnant, puisque les banques sont menacées et que les banques, que dénonce ici Nigel Farage, comme les multinationales, sont la clé de voûte de l'eurocratie.

Ensuite, sous l'effet de la propagande ambiante (comme, il est vrai, de sa surévaluation chronique, qui est une réalité), l'Euro devrait chuter de façon importante face au billet vert, ce qui aurait pour effet de rééquilibrer mécaniquement les balances commerciales des pays européens affiliés à la monnaie unique, par rapport aux pays avec lesquels ils échangent en Dollars, et donc, d'accroître les recettes fiscales permettant d'offrir un répit, de limiter un peu les dégâts en matière de dette publique. L'obstacle principal est la fragilité du Dollar lui-même, qui freine cette dépréciation attendue de l'Euro (les Etats-Unis n'arrivant pas non plus à faire baisser leur monnaie) et l'obstacle secondaire, la baisse du commerce international.

Puis, le scénario d'un défaut grec, suivi d'une sortie de l'Euro avec une contagion aux autres pays du sud de la zone, est loin d'être le seul. A ce sujet, faut-il d'ailleurs rappeler que le PIB de la Grèce ne représente que 2,5 % du total de la zone Euro, ce qui remet à sa juste place l'ampleur financière réelle de la crise grecque ? Par ailleurs, un défaut ne serait pour les créanciers, en définitive, qu'une restructuration forcée : par conséquent, pourquoi ne pas accepter une telle restructuration sans attendre ? Jacques Delpla, pourtant libéral et membre de la Commission Attali, l'avait également proposé, quitte à « tordre les bras des banquiers ». Angela Merkel, en tout cas, vient de déclarer vouloir éviter un défaut grec.

Toujours dans le même sens, les monétaristes allemands qui démissionnent en cascade de la Bundesbank (Axel Weber) et de la BCE (Jürgen Stark) sont le signe de ce que cette dernière institution et les dirigeants de l'Union Européenne qui, en réalité, la pilotent (Trichet n'étant qu'un porte-parole), ont l'intention de s'entêter dans le fédéralisme financier. Une bonne chose ? A priori, non, évidemment. En principe, comme dans la fable de la grenouille et du scorpion, une fois au milieu du gué, le scorpion (fédéralisme) doit piquer la grenouille (UE), causant leur fin à tous deux. Sauf que les dirigeants politiques européens, aussi sots et entêtés soient-ils, ne sont pas suicidaires.

Comme je l'ai déjà dit, dans l'urgence et la nécessité, le souci de leurs intérêts et une inévitable réorientation clientéliste par le populisme devraient tôt ou tard, logiquement, les conduire, de gré ou de force, à réviser leur idéologie, voire à l'échanger contre une série de mesures taboues aujourd'hui : dévaluation compétitive de l'Euro, fin de l'indépendance de la BCE en vue d'une monétisation des dettes, instauration d'un protectionnisme européen, transformation progressive de l'Euro en véritable monnaie commune, etc. Peu importent les auteurs et l'esthétique, peu importe le cadre s'il est celui de l'UE (je ne vois pas comment il pourrait en être autrement, on ne démantèle pas d'avance une structure qui n'a pas d'autre alternative que d'opérer sa révolution ou de disparaître : on s'en sert si cela est possible, et c'est tout). Ce qui compte, c'est la prise de ces mesures. Demain, après-demain ou plus tard.

Et qu'on ne me dise pas que l'Union Européenne est une machine trop lourde à dix-sept (zone Euro) et à vingt-sept (UE) pour permettre de telles décisions dans l'urgence. Quand on veut, on peut et, que je sache, il n'a pas été difficile, à l'automne 2008, de prendre au plan national des décisions convergentes pour sauver les banques allemandes, françaises et britanniques. On ne me fera pas croire qu'il ne pourrait en être de même collectivement au sein de la zone Euro, quitte à piétiner les sacro-saints traités, si les dirigeants français et allemands le voulaient...

Dernier point : la Chine soutient la zone Euro et ce soutien, encore très marginal mais appelé à croître, devrait lui permettre de se débarrasser d'une partie de ses réserves en Dollars, ce qui est un de ses objectifs. Quant aux BRICS, ils réfléchissent, mais pourraient s'impliquer, comme la Russie le fait déjà (voir les déclarations de Vladimir Poutine données en liens dans mon précédent billet sur le sujet). Même le Trésor américain, par la voix de Timothy Geithner, vient de faire part de son avis favorable au fédéralisme européen (tu m'étonnes, d'abord l'UE sous sa forme actuelle est l'outil d'affaiblissement de l'Europe préféré des Américains, qui ont très fortement contribué à sa création, et ensuite, le Dollar sans l'Euro pour lui servir de bouclier contre les attaques spéculatives, aïe aïe aïe ! On n'en fait pas la publicité, mais la situation des Etats-Unis est bien pire que la nôtre : par exemple, 46 Etats de l'Union sur 50 sont en faillite, selon les déclarations, le 12 septembre 2011, d'un économiste anglais, Kevin Dowd, intervenu dans des termes très durs, en novembre 2010, lors d'un colloque au très influent Cato Institute de Washington - merci à @Acanthe, sur fortune.fdesouche.com, pour cette info.).

Bref, pour diverses raisons, en dépit de la violence des attaques spéculatives de la haute finance anglo-saxonne et malgré les beuglements médiatiques dont on sait bien qui les rétribue, personne ne veut la fin de l'Euro, sauf quelques politiciens intéressés, suivis de leurs électeurs souverainistes et nationalistes nostalgiques des Trente Glorieuses, de toute façon impossibles à retrouver sans une véritable révolution politique et économique.

A ce sujet, je déplore vraiment qu'il soit si ardu de débattre sereinement du sujet avec certains membres de la « droite nationale », tant il semble qu'il leur soit difficile de dissocier le constructivisme européiste et fédéraliste (pléonasme) ainsi que les méfaits de l'Euro actuel, objets de leurs légitimes critiques, d'une part, de la donne géopolitique et géoéconomique ainsi que des impératifs de la puissance européenne et du « sens de l'Histoire », d'autre part ; qu'il leur soit difficile, aussi, de penser l'avenir sans le revêtir des cadres, des facilités et des contraintes du présent ; qu'il leur soit difficile, encore, d'accepter l'évolution des choses à court terme et notamment, à cet égard, l'impuissance immédiate des dissidents que nous sommes, à influer sur le cours des événements autrement que par le lobbying populiste ; qu'il leur soit difficile, enfin, de reconnaître que cette évolution pourrait, à moyen terme, tourner à notre avantage, même si son apparence déplairait peut-être encore à leur nationalisme exclusif et sentimental.

Cela dit, je vais terminer ce billet en revenant à son objet premier, en citant un économiste dont on ne parle quasiment jamais dans les grands médias, et qui est néanmoins, très probablement, un des types les plus fins et les plus pertinents qu'il soit possible de lire sur le sujet de la crise (limité aux aspects économiques et financiers ; pour le reste, je ne connais pas ses idées). Et pourtant, il officie sur un site réputé libéral ; comme quoi, je suis beaucoup moins sectaire que d'aucuns ne veulent le croire... J'ai nommé Philippe Béchade qui, sur La Chronique Agora, a pondu, le 9 de ce mois, un article dont je retiens surtout ces quelques paragraphes, que je lis et relis pour tenter de m'imprégner de la profonde intelligence de leur auteur, ainsi que de celle de ses sous-entendus, comme négligemment semés au hasard d'un style narquois et léger :

« La prospérité ou la disgrâce d’un pays ne sont jamais fixés pour l’éternité. Si l’on découvrait qu’une certaine variété d’oliviers qui ne pousse que dans le Péloponnèse fournit des composés chimiques uniques au monde qui favorisent la guérison de nombreux types de cancers, la Grèce deviendrait le pays le plus riche d’Europe, avec des excédents colossaux.

L’Allemagne la supplierait de voler au secours de ses banques qui n’en finissent pas de souffrir des dettes toxiques héritées de la crise des subprimes. Athènes ne manquerait pas de leur faire la leçon : “a-t-on l’idée d’être aussi bête de se fier à un pays qui imprime de faux dollars avec la même détermination que nous extrayons notre huile miracle”.

J’avoue qu’en ce qui concerne la Grèce, je ne connais pas l’avenir. En revanche, je connais bien les marchés financiers. Certains opérateurs ont pris un grand plaisir à noircir exagérément le tableau pour faire exploser les profits sur leurs positions de vente à découvert (via des ETF notamment) et leurs contrats à terme sur les métaux précieux. D’une pierre deux coups, elle est pas belle la vie ?

En d’autres termes, l’essentiel du jus du citron de la crise grecque a été extrait. Désormais, il va falloir trouver autre chose pour justifier le niveau de valorisation ridiculement bas des actions, non seulement des entreprises tournées vers les services aux collectivités mais également des banques.

Prenez par exemple la BNP Paribas : 1 500 milliards d’euros de conservation, 12 millions de clients au sein de la seule Zone euro (17 millions dans le monde entier) et des milliards de profits cumulés en dix ans. Mettez en balance la Grèce : 300 milliards d’euros de PIB pour 11,5 millions d’habitants.

En le présentant autrement, les 50 plus grandes banques européennes affichent 2 000 milliards d’euros de fonds propres. Certaines sont “un peu justes” (l’OCDE et Christine Lagarde ont raison sur ce point), d’autres en ont en excédent. Globalement, cela représente 10 fois les 200 milliards d’euros de pertes qu’elles pourraient encourir en prenant la pire hypothèse en matière de défaut de la Grèce (60% de dépréciation sur l’ensemble des instruments de dette émises).

La faillite de la Grèce absorberait 10% des fonds propres des banques. Celles qui se trouveraient en difficulté se tourneraient vers la BCE (qui a promis ce jeudi de continuer à les aider) ou le Trésor Public de leur pays d’origine, faisant du contribuable le garant en dernier ressort.

C’est désagréable à entendre mais c’est comme ça. La France vient de voter une enveloppe de 15 milliards d’euros en faveur de la Grèce. Cela représente la moitié du trou de la Sécurité sociale (que nous comblerons une fois encore à coup de hausse de CSG et de RDS).

S’il faut mettre 15 milliards d’euros sur la table (1% de notre PIB, amortissable sur 15 ans, soit 100 millions par an) pour sauver l’Europe, c’est un prix qui n’apparaît pas exorbitant et nos banques, comme nos ministres des Finances, sauront où trouver l’argent : dans nos poches probablement !

Pour résumer mon sentiment et vous éclairer définitivement sur ma stratégie à court et moyen terme, je pense que la Grèce ne fera pas faillite d’ici octobre (le mois des krachs boursiers). Les marchés ont donc de bonnes chance de rebondir de 10% ou plus — et les banques de 25 ou 30% voire davantage — avant la fin du mois de septembre.

Les placements défensifs (OAT, Bunds, T-Bonds, or, argent métal…) pourraient alors subir des arbitrages en faveur des actions, ce qui occasionnerait un repli temporaire.

Mais il impossible de se désendetter en s’endettant. De la Grèce à l’Espagne en passant par la Californie, l’Etat de New York, les fins de mois difficiles de la France ou encore le financement des guerres impériales des Etats-Unis… les pays occidentaux pourraient décider que l’inflation — une inflation demeurant sous contrôle dans un monde idéal — est la seule issue possible.

Ce qui signifie à moyen terme “l’euthanasie des rentiers” si la créature échappe à ses inventeurs, ce qui est toujours le cas dans les films d’horreur. Qui pourrait nier que nous vivons un film d’horreur économique depuis l’été 2008 ? Certainement pas moi ! »

18:45 Écrit par Boreas dans Crise, Economie, Géopolitique, Propagande, Psychologie, Stratégie | Lien permanent | Tags : médias, etats-unis, grèce, france, dette, manipulations, jacques sapir, emmanuel todd, nouriel roubini, euro, zone, theodore kaczynski, unabomber, cds, obligations, taux, marchés, banques, ue, chine, russie, brics, laurence parisot, medef, françois mitterrand, guerre, usa, allemagne, bce, fédéralisme, européisme, défaut, faillite, puissance, europe, philippe béchade | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

11/08/2011

Collapse - L'effondrement

Je remercie @Eisbär, pour m'avoir fait découvrir ce film par un commentaire sur fortune.fdesouche.com.

18:50 Écrit par Boreas dans Crise, Economie, Géopolitique, Politique, Société | Lien permanent | Tags : usa, etats-unis, révolution, élites, drogue, cia, irak, grèce, contrôle, michael ruppert, prétrole, consumérisme, agriculture, alimentation, peak oil, guerre, démographie, crédit, finance, énergie, transition, infrastructures, chômage, faillite, argent, matérialisme | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

13/07/2011

De la bulle des produits dérivés au pouvoir des spéculateurs

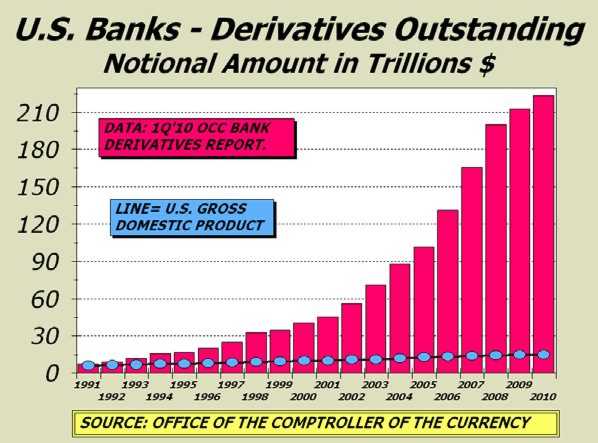

En rouge : évolution du montant "notionnel" des produits dérivés détenus par les banques des USA

En bleu : évolution du PIB des USA

(en milliers de milliards de dollars)

Myret Zaki, bien connue des lecteurs de ce blog, a le sens de la formule.

Elle écrit, je cite : « les spéculateurs en dette souveraine sont les vrais patrons des petits pays endettés ». Elle termine son article en évoquant le marché des produits dérivés, pour rappeler qu'il est devenu un « outil redoutable de paris sur la dette souveraine et privée ».

Gilles Bonafi, mieux connu, lui, des lecteurs de Fortune, précise que « 243.991 milliards de dollars de produits dérivés [sont] détenus par 4 banques aux USA (...) à comparer avec les 65.000 milliards du PIB de la planète. (...) ils ont augmenté de 12.810 milliards de dollars au premier trimestre 2011 », soit « 113% d'augmentation [par rapport au trimestre précédent], un chiffre qui a du mal à coller à la réalité économique » !

La Grèce et l'Italie sont en difficultés, nous dit-on partout... Partout ? Ouais, partout où on ne vous parle (pas comme ça, en tout cas) ni de produits dérivés, ni de spéculation. Comme par hasard.

Evoquons juste les gros médias français. Ils sont très largement aux ordres du capital : Libération (Rothschild), Le Monde (Bergé-Pigasse-Niel), Le Figaro (Dassault), Le Nouvel Obs (Perdriel), Le Point (Pinault), Les Echos et La Tribune (LVMH), Le Parisien (Amaury), TF1 (Bouygues), Canal + (Vivendi), M6-RTL (Bertelsmann), Europe 1 (Lagardère), etc.

Conclusion : le discours suit l'intérêt. Donc, il faut aller se renseigner en priorité auprès des médias qui n'ont pas d'intérêts capitalistiques, avant, par recoupements et discrimination, de faire le tri entre les faits et les affabulations.

01:19 Écrit par Boreas dans Crise, Economie, Géopolitique, Politique, Propagande, Stratégie | Lien permanent | Tags : usa, pib, produits dérivés, banques, etats-unis, spéculateurs, pouvoir, myret zaki, dette, marché, gilles bonafi, grèce, italie, médias, spéculation, capital, intérêt | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

12/07/2011

Anagramme hostile

Amérique et... arnaque ; bon, c'est loin d'être une anagramme parfaite, j'en conviens.

Mais à lire Pierre Jovanovic, ça colle, et je partage son avis :

« BUSINESS INSIDER JOUE POUR WALL STREET, PAS POUR LES LECTEURS !!!

du 11 au 15 juillet 2011 : Regardez bien cette page avec des photos qui vous expliquent à quel point les Italiens sont nuls, compliment du Business Insider qui se plaint du fait, entre autres, que le pays n'a pas assez d'immigration, qu'ils ne payent pas leurs impôts, qu'il n'y a pas assez de multinationales, et que leurs services publics sont nuls ! Au moins vous savez pourquoi on [a] autant d'immigration en France et pourquoi la CGT ne fait que des manifs pour les sans-papiers... Lisez, et vous comprendrez tout.

D'ailleurs, depuis le temps que je dis, ici ou à la radio, que je me méfie du Business Insider, eh bien j'ai voulu vérifier à qui il appartient et surprise justement, à un certain Henry Blodget, un ancien... trader de Wall Street (!!! comme quoi, mon radar, ou intuition, fonctionne encore) à qui il a été interdit d'y remettre les pieds, pour cause de fraude financière ! Fabuleux non ?? "US Securites and Exchange Commission (April 28, 2003) The SEC, NASD and the NYSE permanently bar Henry Blodget from the Securities Industry and Require $4 Million Payment". Vous comprenez pourquoi le Business Insider mène la danse contre la Grèce, l'Italie, et bientôt la France ?

LA GRECE SERA MISE EN DEFAUT DE PAIEMENT !!!

du 11 au 15 juillet 2011 : C'est dans le FT de ce matin, et c'est hilarant : il est question de mettre la Grèce en defaut de paiement et/ou de la sortir de la zone euro... Ha ha ha, et dire qu'ils nous ont fait tout ce cirque la semaine passée... Bref, ils ne savent pas quoi faire ! Une chose est sûre, les banques french vont le sentir passer: "EU stance shifts on Greece default ; Possible end to French-backed plan for debt roll-over".

AMBROSE EVANS PRITCHARD : SORTEZ VOS ROSAIRES !!!

du 11 au 15 juillet 2011 : "Italy and Spain must pray for a miracle". Pour son retour à la rédaction du Telegraph, AEP nous confirme aussi que la Grèce n'était qu'un test des vampires pour mettre le reste de l'Europe au pas, et cela avant que les USA ne fassent un défaut de paiement sur leurs bons du Trésor. Donc, la situation empire, les flammes ont quitté la Grèce pour toucher l'Italie, l'Espagne, le Portugal, l'Irlande, et vous allez voir toute la presse anglo-saxonne vous expliquer à quel point les Italiens sont nuls, des paresseux, ils ne payent pas leurs impôts, etc., les même conneries, les mêmes mensonges scandaleux que le Business Insider nous ressort pour l'Italie après nous [les] avoir donné[s] pour la Grèce (le Business Insider regrette qu'il n'y ait pas d'immigrés en Italie, pas assez selon lui ; au moins vous savez pour qui travaille le BI, pour Wall Street).

Pour Evans-Pritchard, la contagion ne peut plus être arrêtée, et les jeux sont faits. Il n'y a pas assez d'argent nulle part pour sauver l'Italie et l'Espagne. Mais la sauver de quoi ? Des mensualités que les municipalités, ruinées, doivent payer à la JP Morgan, à la Deutsche Bank, Dexia, etc. ? La mort financière arrive à pas lents : "Spanish 10-year bond... through the danger line of 5,7%... Italian 10-year... 5,3% on Friday... the Italian treasury has to roll over 69bn € in August and September ; it must tap the markets for 500bn € before the end of 2013"... Clairement le monde financier invisible brûle et les gens ne se rendent compte de rien. De plus, on leur dit que le feu est en Europe alors que les US se sont vendus la corde (assortie d'un credit default swap) avec laquelle ils vont se pendre. C'est beau l'escroquerie planétaire des banques et des agences de notation. Et AEP ajoute, le chômage, le vrai, aux US "est de 16,2% en juin"... Lire Ambrose ici. Lire aussi Zero Hedge sur l'Espagne, parlant d'un default... »

20:40 Écrit par Boreas dans Culture, Economie, Géopolitique, Politique, Propagande, Stratégie | Lien permanent | Tags : etats-unis, europe, pierre jovanovic, business insider, henry blodget, immigration, italie, dette, usa, arnaque, mensonges, grèce, défaut de paiement, ambrose evans pritchard, espagne, portugal, irlande, presse, anglo-saxons, wall street, contagion, banques, chômage | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

11/06/2011

« Debtocracy »

Pour bénéficier de sous-titres en français, cliquez sur le bouton "CC" en haut à droite, puis sur "FR".

Plus d'informations ici.

21:43 Écrit par Boreas dans Crise, Economie | Lien permanent | Tags : grèce, euro, dette, spéculation, union européenne, monnaie, unique, commune | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

11/05/2011

Trucages anglosphériques (suite)

Pas encore...

Je vous ai déjà parlé de la manipulation du marché des dettes souveraines par l'anglosphère, dénoncée par Pierre Jovanovic.

Cette fois, c'est l'excellente Myret Zaki qui vous explique une partie du truc :

__________________

La dette souveraine manipulée par les CDS

Le marché des CDS a le même pouvoir qu’une agence de notation : il peut dégrader de facto la note d’un pays, en dictant son niveau de risque.

Il y a quelques jours, le « marché » (c’est-à-dire les investisseurs) a décidé que le risque de la dette grecque à deux ans méritait un taux d’intérêt astronomique de plus de 25 %. La zone euro n’a d’autre choix que de revoir les conditions de l’aide (de 110 milliards d’euros) accordée à Athènes. On revit la même situation depuis 2010, dans laquelle c’est le marché des CDS (dérivés sur le risque de défaut de crédit) qui définit presque à lui seul la solvabilité des pays périphériques d’Europe, les agences de notation se cantonnant de plus en plus à entériner par une mauvaise note un état de fait que les CDS avaient déjà favorisé en amplifiant le risque de l’obligation souveraine qu’ils ciblent. Ceci est particulièrement vrai dans le cas de la Grèce, où des banques d’affaires comme Goldman Sachs (conseillère financière d’Athènes) et certains hedge funds clients de la banque étaient au courant d’informations dont les agences de rating sont habituellement les premières à disposer.

Un pouvoir démesuré sur le coût de financement des pays

Est-il normal que la qualité de crédit et, in fine, le destin d’une nation de plusieurs millions d’habitants, soient décidés par un marché aussi opaque et dominé par un si petit nombre d’acteurs que celui des CDS ? C’est pourtant bel et bien la tendance révélée par la crise de la dette de l’Europe périphérique. A travers l’attaque ciblée d’une dette souveraine comme celle de la Grèce, de l’Irlande ou du Portugal, qui fait monter en flèche le coût de financement de ces dernières en faisant chuter la valeur des obligations, le marché des CDS a le pouvoir de rétrograder de facto cette même dette, pour lui conférer un statut spéculatif, se substituant ainsi aux agences de notation. Et cette mesure du risque que sont les taux des CDS (ou plus précisément leur écart par rapport aux taux sans risque comme celui du Bund allemand) décidée par un marché privé jouit aujourd’hui de la même crédibilité, aux yeux des investisseurs, que celle des agences de notation. Et pourtant, il existe une différence majeure entre CDS et agences de rating : tandis que les agences - malgré les manquements que l’on sait - prétendent à un travail objectif qui sert à la fois la communauté des investisseurs et le gouvernement du pays concerné, et qu’une rétrogradation n’a pas pour but de permettre à ces agences d’engranger des profits démesurés, il en va tout autrement des spéculateurs du marché.

Les traders de CDS agissent clairement en vue d’un profit, et ont à leur disposition un outil facilitant largement la manipulation des marchés obligataires, en suivant le principe qu’une prophétie (ou rumeur) qu’ils lancent va s’auto-réaliser pour leur plus grand avantage. Malgré cette différence de buts, les protagonistes des marchés de la « spec » ont aujourd’hui autant de pouvoir sur la perception des investisseurs que les agences de notation. En réalité, les spreads des CDS et les notations des agences agissent de concert, et leur effet crée en soi un risque de déstabilisation des marchés financiers, qui sont aujourd’hui très interdépendants, comme l’explique le FMI dans un papier de recherche récent. Et ce n’est pas seulement la solvabilité du pays qui est en jeu. Rétrograder la dette souveraine d’un pays donné peut affecter la rentabilité de banques basées dans d’autres pays, qui la détiennent dans leurs books de négoce et aussi de crédit. C’est encore plus vrai dans le cas spécifique de l’Europe, où les engagements croisés entre banques de différents pays rendent la courroie de transmission bancaire vulnérable à la détérioration de crédit d’un seul de ses pays membres.

Les chercheurs du FMI expliquent dans le papier précité que les CDS jouent un rôle clé dans la propagation du risque systémique posé par l’abaissement d’un rating souverain par une agence de notation. Selon le FMI, « les annonces des agences de notation concernant la dette souveraine de pays comme la Grèce, surtout lorsqu’il s’agit d’un abaissement au statut de dette spéculative, peuvent entraîner des effets domino considérables d’un pays et d’un marché à l’autre et peuvent être elles-mêmes à l’origine d’une instabilité financière de type systémique ». Ainsi, le FMI calcule qu’une rétrogradation de la note de la Grèce provoque un écartement du spread (soit une hausse du risque de la dette) de 17 points de base (pb) pour la Grèce, et que le même abaissement provoque aussi une montée de 5 pb du spread sur la dette irlandaise, et ce même si le rating de l’Irlande est resté inchangé. Une spirale infernale.

Source : Bilan.ch

20:01 Écrit par Boreas dans Crise, Economie, Géopolitique, Politique, Propagande, Psychologie, Stratégie | Lien permanent | Tags : pierre jovanovic, myret zaki, anglosphère, cds, agences de notation, dettes souveraines, manipulation, marché, pays, financement, goldman sachs, intérêts, défaut, crédit, hedge funds, grèce, taux, irlande, portugal, fmi | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

19/04/2011

Signes avant-coureurs...

Albrecht Dürer : Le chevalier, la mort et le diable

Standard & Poor's vient d'abaisser "la perspective de la note des Etats-Unis de stable à négative", ce qui a un peu effrayé les marchés.

La veille, le directeur de la Banque Mondiale avait averti : "le monde est à un choc d'une véritable crise".

Nouriel Roubini, pour sa part, annonçait, un peu plus tôt, la fin de la croissance en Chine.

Même DSK, qui il y a un an clamait que tout allait bien, nous annonce carrément un risque de guerre.

Quant au LEAP, il prédit pour cet automne une triple crise aux USA, celle du dollar, celle des bons du Trésor et celle du budget fédéral.

Le prix du pétrole repart vers les cimes de l'été 2008, celui des denrées alimentaires atteint lui aussi des sommets, l'Angleterre plonge vers les bas-fonds de l'austérité improductive, l'Irlande s'est ruinée pour sauver ses banques, le Portugal et l'Espagne sont au bord du gouffre, les taux d'intérêts octroyés à la Grèce explosent, la crise japonaise sombre dans le cauchemar, personne ne sait où l'absurde conflit libyen va entraîner une France aux mains d'un gouvernement en pleine psychose néo-conne à retardement, les saisies immobilières aux Etats-Unis vont crever tous les plafonds et, pour couronner le tout, les dettes privées et les produits dérivés (surtout aux USA), dont personne ou presque ne parle jamais, restent à des niveaux apocalyptiques.

Je ne prétends pas savoir quand débutera le Grand Effondrement (à mon avis, il a déjà commencé, avec la démondialisation et le basculement de l'économie productive vers l'Asie, mais 1/ la résistance du Système, qui repose sur le virtualisme, la communication et la confiance des marchés, est assez étonnante au regard de l'immense fragilité de l'édifice, certes fondé sur la psychologie de la crédulité - la monnaie fiduciaire, les titres, le crédit - mais pas conçu pour résister à des déséquilibres aussi grands et 2/ l'écroulement ne peut pas être totalement soudain, il est global et donc, par définition, obéit à des séries de phases, de convergences de catastrophes, de fluctuations ressemblant parfois, surtout avec l'aide de la propagande médiatique, à des rémissions, puis de rechutes, toujours plus loin et plus profond...).

Ce qui me paraît évident, c'est qu'il est inévitable et qu'il fonce sur nous à une vitesse de plus en plus folle.

Vous ne trouvez pas, vous, que le temps accélère son cours ?

En tout cas, pronostic numéro 1 : effondrement d'un grand pays anglo-saxon.

Ensuite, effondrement des périphéries (Europe de l'Ouest surtout).

Puis, effondrement des périphéries de ces périphéries, à commencer par l'Afrique du Nord (le Maghreb, périphérie de la France, notamment).

Enfin, contagion globale, avec une souffrance particulière pour les continents et pays surpeuplés et non autarciques dans le domaine alimentaire, ou seulement avec une énergie fossile à bas coût (Afrique noire surtout, mais aussi Chine et Inde).

Bref, l'inconnu, le Big bang, mais offrant à l'Europe et à la France autant de chances de libération et de régénération que de dangers et de menaces.

Pas le choix, tout le monde y aura droit.

"Tremble, carcasse !"

23:59 Écrit par Boreas dans Crise, Economie, Géopolitique, Politique, Psychologie | Lien permanent | Tags : etats-unis, usa, standard & poor's, banque mondiale, nouriel roubini, dsk, leap, dollar, prix, angleterre, grèce, irlande, dettes, produits dérivés, effondrement, démondialisation, virtualisme, confiance, marchés | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|