02/05/2012

États surendettés : quelles conséquences ?

Un débat avec Myret Zaki, Piero San Giorgio, Philippe Manière (dont vous pouvez zapper les interventions ultra-conformistes, bien dignes d'un ancien directeur de l'Institut Montaigne...) et Laurent Artur du Plessis.

22:18 Écrit par Boreas dans Crise, Economie, Géopolitique | Lien permanent | Tags : dette, etats, surendettés, conséquences, laurent artur du plessis, philippe manière, piero san giorgio, myret zaki | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

Myret Zaki nous en dit plus...

... par rapport à sa conférence du 03 décembre 2011 avec Etienne Chouard...

... dont voici une version « compactée » et « enrichie » de la première partie :

22:02 Écrit par Boreas dans Crise, Economie, Géopolitique, Stratégie | Lien permanent | Tags : grèce, george soros, goldman sachs, spéculation, spéculateurs, marchés, connivence, hedge funds, dollar, euro, finance, dettes publiques, europe, france, etats-unis, asie, banques, titrisation, notation, subprimes | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

01/05/2012

La nation et son futur retour

Le sens moderne et politique du terme « nation » est récent. Sur ce blog, on est réfractaire à la modernité et, par conséquent, loin de s’enflammer pour l'idée d'une nation désormais prétendument républicaine, en réalité anomique et omni-assimilationniste, ou encore pour sa décalcomanie technocratique pseudo-européenne et purement mercantile…

Il me semble au contraire que le sens traditionnel du mot (nation = ceux qui sont nés dans un même lieu et y vivent, nation = peuple) conserve, à supposer bien sûr qu’on lui garde son sens qui exclut une immigration allogène massive, toute sa valeur de référence et son potentiel attractif.

En ce sens, loin de se référer à une simple idée désincarnée et administrative comme le voudraient les utopistes idéologues du vivre-ensemble, l’existence d’une nation est ainsi grandement dépendante de l'origine, de la mentalité et du comportement de ses habitants, mais aussi des communications et donc, de la technologie et de l’énergie.

Le passé l'a amplement démontré. La nation, en ce sens traditionnel, est une constante de l'Histoire. Et de la France.

Pendant le Haut Moyen Age, un mode de vie centré sur la spiritualité et l’autosuffisance, des communications réduites, la vassalité, a préludé à la féodalité ; tout cela favorisant l’émergence de royaumes, voire d’empires, superstructures finalement assez légères (voir les fameux rois « faits néant », comme je préfère les appeler, parmi les Mérovingiens), même sous les Carolingiens ; superstructures, au sein desquelles prospéraient une foule de petites principautés (comtés et duchés) assez libres de leurs choix.

Pas de pétrole (!), des techniques éprouvées, essentiellement agricoles et domestiques, pas d’ambition expansionniste, une vie somme toute harmonieuse, à mille lieues des caricatures à la Michelet…

Peu à peu, les Capétiens, puis les Valois, remettent tout cela en question, après, en fait, le début du XIIIe siècle qui voit, avec les succès de Philippe Auguste, la véritable naissance du royaume de France, par réelle identification du peuple à cette entité plus grande.

Avec Saint Louis démarre la véritable centralisation, le véritable « absolutisme » tant caricaturé et décrié depuis deux siècles, mais en réalité indissociable de la « révolution technique du Moyen Age », qui a permis l’essor démographique et celui des grandes villes, ainsi que le developpement du commerce et des communications (composantes de cette révolution : la charrue, le cheval de trait, l’assolement triennal).

Les moulins, les progrès de la marine à voile, l’industrialisation depuis la Renaissance, complètent progressivement le tableau et signent l’ancrage des « pays » dans le royaume, avant que ce développement ne bascule entre les mains des marchands, des bourgeois qui renversent la donne politique et économique au profit des « spéculatifs » : commerçants, financiers et intellectuels divers, au détriment des « réels » : producteurs, guerriers et prêtres.

Avec les mythes du progrès et de la croissance infinie, promus par la nouvelle élite bourgeoise mais peu intégrés par le peuple au XIXe siècle, c’est le triomphe du matérialisme « scientifique » sur la vision traditionnelle du monde, du vagabondage lucratif sur l’enracinement spirituel, de l’intérêt individuel sur la solidarité collective.

Ce n’est qu’au XXe siècle que le peuple, travaillé au corps par la propagande et ébloui par la fée électricité, le chemin de fer, l’automobile, l’aviation, etc., commence à se détacher réellement de l’Ancien Monde et à plonger, souvent à reculons, dans ce que ses nouveaux maîtres appellent la Modernité.

Pendant ce temps, le royaume de France, travesti en nation française, n’a néanmoins cessé d’exister que sous sa forme politique et sociale pré-révolutionnaire.

Le peuple français, malgré la Terreur, les horreurs génocidaires de la Vendée, les saignées napoléoniennes, l’écoeurante société louis-philipparde, le désastre de Sedan, la Commune, reste patriote au plus haut degré.

23:00 Écrit par Boreas dans Crise, Culture, Economie, Géopolitique, Histoire, Identité, Société | Lien permanent | Tags : nation, peuple, modernité, france, europe, immigration, centralisation, absolutisme, énergie, communications, technologie, moyen age, renaissance, démographie, marchands, bourgeoisie, matérialisme, solidarité, autosuffisance, spiritualité, localisme, royauté, révolution française, patriotisme, décadence, fin de cycle, pétrole, jeunesse, classe dominante, mythes, progrès, croissance infinie, empire | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

30/04/2012

Albatros consuméristes

En complément, jetez donc un oeil à l'album photo de l'auteur.

11:18 Écrit par Boreas dans Crise, Economie, Nature, Psychologie, Société | Lien permanent | Tags : pollution, occidentalisme, consumérisme, océan pacifique, atoll de midway, chris jordan, albatros | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

22/04/2012

Merci à l'ARSIN

Je reproduis ici le commentaire que j'ai rédigé sur le site de l'ARSIN (Association Républicaine pour le Socialisme et l'Indépendance Nationale), à l'occasion d'un billet publié par celle-ci hier, sous forme d'un tour d'horizon de ses partenaires, dont mon blog :

-------------------

Avant tout, le clivage droite-gauche me paraît obsolète, sauf dans le cadre imposé de la comédie électorale.

S'il faut absolument se situer dans une telle distinction, revenons à une classification historique et non propagandique.

A nouveau, comme avant l'affaire Dreyfus, ceux qui se veulent « de gauche » aujourd'hui, du PS jusqu'au NPA et à LO, n'ont en réalité rien à voir avec les Rouges, avec le mouvement ouvrier historique, auquel pourtant ils ne cessent de se référer mensongèrement en parlant à tort et à travers de « travailleurs », sans jamais distinguer, notamment, travail productif et rente sociale.

Jean-Claude Michéa, en plus de décrypter cette évolution, a plus ou moins fait justice de la classification trop conformiste des droites par René Rémond.

A partir de, disons, 1791, sont schématiquement en présence les Blancs, les Bleus et les Rouges (rien à voir avec les couleurs de notre drapeau national).

Contrairement à un réflexe mental courant, dûment conditionné, les ancêtres de la droite et de la gauche actuelles et, avec elles, de l' « extrême droite » et de l' « extrême gauche », se trouvent essentiellement parmi les Bleus (petit rappel, l'Assemblée législative de 1791 et les Conventions postérieures ont été élues avec une très faible participation populaire, d'abord au suffrage censitaire puis au suffrage universel masculin, et les Blancs et les Rouges n'ont pas été représentés en leur sein, dans la mesure où la Révolution française a été d'essence bourgeoise et libérale).

La pseudo-droite des Blancs et la pseudo-gauche des Rouges, avec lesquelles on nous bassine pour effrayer les foules avec des épouvantails « fascistes » et « soviétiques » (alors que non seulement elles ne sont pas à l'origine des dictatures du XXe siècle, mais qu'elles ont par ailleurs quasiment disparu du champ politique, voire idéologique), n'ont en fait rien à voir avec la droite et la gauche, ni avec l' « extrême droite » et l' « extrême gauche » des Bleus.

15:33 Écrit par Boreas dans Crise, Economie, Histoire, Identité, Politique, Propagande, Stratégie | Lien permanent | Tags : arsin, jean-claude michéa, révolution française, clivage, classification, gauche, droite, blancs, bleus, rouges, libéraux, extrême, socialisme, solidarisme, justice sociale, ancien régime, marx, marxisme, bourgeois, libéralisme, libertaires, mouvement ouvrier, travail productif, rente sociale, michel drac, alain de benoist, europe, bloc identitaire, souveraineté, république, royalistes, bien commun, révolution, révolutionnaire, michel clouscard, jack london, george orwell, common decency, dissidence, sens, basculement, effondrement, mentalités, matérialisme, occidentalisme, système, convengences | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

21/04/2012

La mort est dans le pré

Documentaire diffusé sur France 2 le mardi 17 avril 2012 à 22 H 40.

13:26 Écrit par Boreas dans Crise, Economie, Nature | Lien permanent | Tags : agriculture, agriculteurs, pesticides, monsanto, bayer, agrochimie, mort, cancer, empoisonnement, pollution, mondialisation, dictature, union européenne, lobbies, cupidité | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

20/04/2012

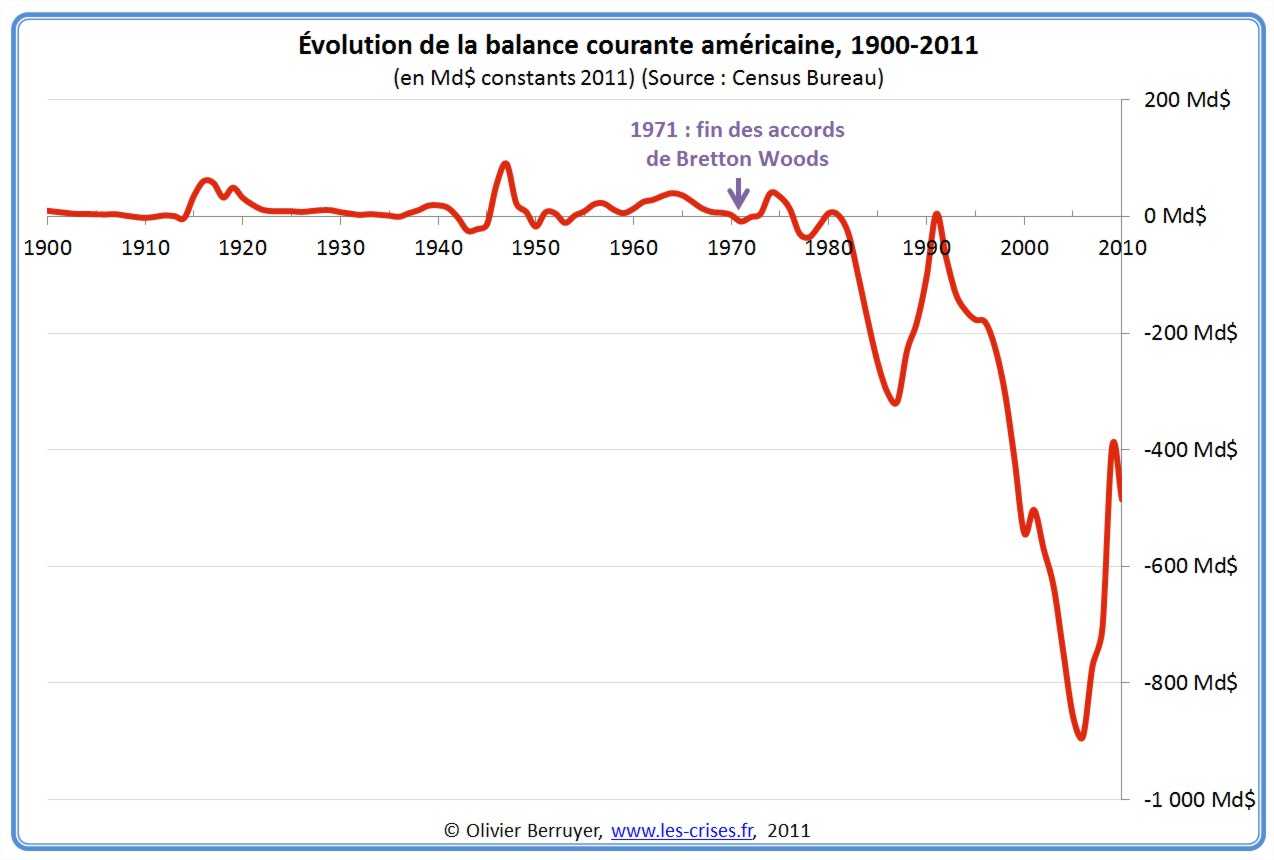

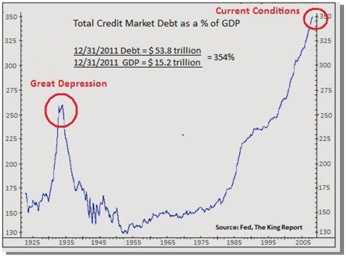

American Titanic

Limitée aux chiffres officiels (la réalité est bien pire), l'évolution, en pourcentage du PIB, de la dette totale (publique et privée) des Etats-Unis de 1920 à 2011. Son niveau actuel est plus élevé que pendant la Grande Dépression. Et presque le double de celui de la zone euro.

« Le déficit budgétaire de l’année fiscale qui se termine le 30/09/2012 devrait encore augmenter à 1.330 milliards de dollars (8,5% du BIP) et ensuite diminuer régulièrement d’année en année (2013 : 5,5% ; 2014 : 3,9% ; 2015 : 3,4% ; 2016 : 3,4%). Le déficit en 2013 sera aggravé, pour la quatrième année consécutive, par un nouvel endettement de plus d’1.000 milliards de dollars.

Le gouvernement promet une baisse de l’endettement public mais, dans les faits, la dette publique totale continuera d’augmenter.

Aux Etats-Unis, l’endettement grimpe plus vite que le PIB – et ce depuis des décennies. Le danger que fait peser cette situation sur l’économie du pays est très largement discuté. C’est un thème imposé pour chaque candidat à la présidentielle mais personne ne souligne vraiment la nécessité d’une réduction de la dette.

Pendant ce temps, la Fed achète la totalité des nouveaux endettements publics (1.378 milliards de dollars en 12 mois) avec des dollars dont l’encre n’est pas encore sèche. Or au même moment, la Banque populaire de Chine, le plus gros détenteur de bons du Trésor, allège ses positions.

Secteur financier et non financier (gouvernement, entreprises, ménages et les banques) confondus, l’endettement total américain à fin 2011 atteignait 53.800 milliards de dollars soit 354% du PIB. Une hausse des taux d’intérêt d’un point de pourcentage entraînerait une charge supplémentaire de 538 milliards de dollars… impossible à financer !

Année après année, la charge des intérêts à payer s’alourdit et amputera de plus en plus la richesse produite par le pays. Selon les calculs de la BRI, d’ici 2040, le paiement des intérêts confisquera 25% du PIB aux Etats-Unis, 15% en Allemagne et 18% en France. Et ces prévisions ne tiennent pas compte du vieillissement de la population qui sera une charge de plus en plus lourde pour les budgets publics. L’agitation sociale est inévitable.

Pendant la crise économique mondiale de 1930, la dette s’établissait à “seulement” 250% du PIB. Il avait fallu alors tout une série d’ajustements douloureux pour ramener la dette totale à environ 100% du PIB. Cet assainissement de l’économie, sans que l’on sache jusqu’où il pourrait aller, est imminent aux Etats-Unis. Ce serait rien moins qu’une illusion de croire que la ligne bleue du graphe ci-dessus puisse poursuivre sa hausse tranquillement jusqu’à atteindre les 450% du PIB en 2040 : l’inflation se manifestera avant. »

« De plus, il n’y a également plus eu aucun stabilisateur commercial, visant à faire cesser les déficits. Ceux des Etats-Unis ont alors atteint des abysses incroyables (les chiffres sont exprimés en dollars constants afin de les corriger de l’inflation). »

23:36 Écrit par Boreas dans Crise, Economie, Géopolitique | Lien permanent | Tags : etats-unis, dette totale, privée, publique, titanic, balance commerciale, déficits, endettement, pib, fed, bons du trésor | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

Claude Bourguignon sur la mort des sols

Claude Bourguignon à l'Assemblée Nationale, le 10 décembre 2010.

00:49 Écrit par Boreas dans Crise, Economie, Nature | Lien permanent | Tags : claude bourguignon, terre, sols, mort, pollution, agrochimie, agriculture, engrais, pesticides, déforestation, bétonnage, alimentation | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

17/04/2012

L'Allemagne n'a pas intérêt à sortir de l'euro

Pas le choix, Madame Merkel...

J'ai déjà dit qu'à mon avis, l'Allemagne n'avait pas intérêt à sortir de l'euro.

Une confirmation comptable supplémentaire vient d'être apportée à cette thèse, par Patrick Artus pour Natixis :

« L'explosion de l'euro aurait pour l'Allemagne deux sources de coûts considérables :

- la perte de compétitivité-coût due à l'appréciation du "mark" ;

- les pertes en capital sur les actifs accumulés par l'Allemagne dans les autres pays de la zone euro, et dans le Reste du Monde (si le mark s'apprécie par rapport à toutes les monnaies).

On considère le plus souvent que ces coûts sont tellement élevés que l'Allemagne devra accepter toutes les politiques, quelles qu'elles soient, nécessaires pour assurer la stabilité de la zone euro. Mais on voit aussi grandir en Allemagne le sentiment qu'assurer la stabilité de la zone euro va être durablement extrêmement coûteux pour l'Allemagne ; si les pays du Sud de la zone euro ne parviennent pas à équilibrer leurs balances courantes, la seule solution pour éviter l'éclatement de l'euro serait des transferts de l'Allemagne vers ces pays couvrant leur déficit extérieur ; il ne pourrait plus s'agir de prêts, puisque la dette extérieure de ces pays est excessive.

La question est donc de savoir si l'Allemagne ne finira pas par préférer le coût de la rupture de l'euro au coût du "fédéralisme forcé". Notre réponse est négative : le coût de l'explosion de l'euro est beaucoup plus important, pour l'Allemagne, que celui de transferts fédéraux forcés.

Les coûts de l'explosion de l'euro pour l'Allemagne

L'explosion de la zone euro aurait deux types de coûts pour l'Allemagne :

1 - L'appréciation induite du "mark" conduirait à une forte dégradation de la compétitivité-prix de l'Allemagne, comme lors de l'explosion du Système Monétaire Européen en 1992-93. Le taux de change réel de l'Allemagne s'était alors apprécié de 30%, ce qu'il a fallu 20 ans à l'Allemagne pour corriger.

Les exportations de l'Allemagne vers la zone euro représentent 17% du PIB de l'Allemagne, les exportations totales de l'Allemagne 42% du PIB de l'Allemagne.

Une appréciation effective réelle de 30% de l'Allemagne (du "mark") comme en 1992-93 [lui] coûterait donc 5 points de PIB (chaque année) (...). Ce calcul tient compte du poids de la zone euro dans les exportations de l'Allemagne et de la concurrence entre l'Allemagne et les autres pays de la zone euro sur les marchés non européens.

2 - L'appréciation induite du mark conduirait à une perte en capital sur les actifs extérieurs bruts de l'Allemagne.

L'Allemagne a accumulé, avec ses excédents extérieurs des actifs extérieurs nets vis-à-vis des autres pays de la zone euro mais aussi vis-à-vis du Reste du Monde. S'il y a appréciation effective réelle de 30% de l'Allemagne, la perte en capital, sur les actifs extérieurs bruts de l'Allemagne, serait de 65 points de PIB.

Mais stabiliser la zone euro pourrait se révéler extrêmement coûteux pour l'Allemagne

Le problème fondamental de la zone euro est connu : les pays du Sud de la zone euro (France, Espagne, Italie, Portugal, Grèce) ont un déficit extérieur chronique qui est dû à leur forte désindustrialisation par rapport aux pays du Nord de la zone euro (Allemagne, Pays-Bas, Belgique, Autriche, Finlande).

La désindustrialisation est elle-même due à la perte de compétitivité, à l'insuffisance d'effort d'innovation, au positionnement trop bas en gamme.

Dans une Union Monétaire sans fédéralisme, et où les solutions de court terme (prêts du FESF, du FMI, repos de la BCE) ne peuvent pas être prolongées dans le long terme, les pays ne peuvent pas conserver un déficit extérieur permanent (ils sont confrontés à une contrainte de solvabilité extérieure).

Ce déficit extérieur ayant des causes structurelles (désindustrialisation, perte de compétitivité, positionnement bas en gamme), il ne peut pas être réduit facilement ou rapidement, surtout si les pays finissent par rejeter la hausse du chômage qui vient de la baisse de la demande intérieure, seul moyen pour réduire à court terme le déficit extérieur.

Ceci veut dire que les pays du Sud de la zone euro vont conserver un déficit extérieur :

- puisqu'à court terme ils ne peuvent pas modifier leur structure productive ;

- puisque la hausse du chômage qui correspondrait à une baisse de la demande intérieure suffisante pour faire disparaître le commerce extérieur, est insupportable socialement.

Mais, pour éviter l'explosion de l'euro, il faudra alors que l'Allemagne (les pays du Nord de la zone euro) finance le déficit extérieur qui subsiste des pays du Sud de la zone euro. Si ce déficit n'est pas financé, il y a inévitablement crise de balance des paiements et explosion de l'euro. Il ne peut pas s'agir de financements par des prêts, puisque les pays du Sud de la zone euro ont déjà une dette extérieure excessive.

Il ne peut donc s'agir que de transferts publics, liés à la mise en place du fédéralisme, allant des pays du Nord de la zone euro vers les pays du Sud de la zone euro. La taille de ces transferts fédéraux est celle du déficit qui subsistera de la balance courante des pays du Sud de la zone euro, soit probablement 4 points environ de PIB de l'Allemagne par an.

Synthèse : le choix que devra faire l'Allemagne

L'Allemagne devra choisir entre :

- les coûts associés à l'explosion de l'euro : perte de compétitivité, perte en capital sur les actifs étrangers détenus. Si l'explosion de l'euro conduit à une appréciation de 30% du taux de change effectif du mark, il s'agit d'un coût de 65 points de PIB de l'Allemagne immédiatement puis de 5 points de PIB chaque année ;

- le coût lié à la mise en place d'un "fédéralisme contraint", visant à financer les déficits extérieurs des pays du Sud de la zone euro pour qu'ils puissent rester dans l'euro. Nous estimons ce coût pour l'Allemagne à 4 points de PIB chaque année.

Au total, la comparaison est claire : le coût pour l'Allemagne de l'explosion de l'euro est beaucoup plus grand que le coût du fédéralisme forcé. »

Source (comprenant de nombreux graphiques)

15:56 Écrit par Boreas dans Crise, Economie, Géopolitique, Stratégie | Lien permanent | Tags : allemagne, intérêt, sortir, euro, patrick artus, natixis, coûts, pertes, compétitivité, capital, mark, zone euro, fédéralisme forcé, déficit, piigs, sud, balance des paiements, choix | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

15/04/2012

Coût pour la France d'un « crash » brutal de l'euro : 500 à 700 milliards d’euros

« Depuis des mois, on peut entendre des inepties sur les coûts exorbitants de la sortie de l’euro. Mais personne ne nous parle des coûts des différents plans de sauvetage de l’euro, et en particulier ceux dans le cas d’un « crash brutal » de la monnaie unique.

Nous estimons qu’en cas de « crash brutal » de l’euro et au regard de tous les plans d’aides mis en place, les coûts pour la France, seraient entre 500 et 700 milliards d’euros.

Ces sommes ne pourraient pas être prises ailleurs que dans l’épargne (les économies) des français, car il serait alors impossible d’emprunter à qui que se soit, et l’Etat serait donc obligé de réquisitionner l’épargne des français pour éviter la faillite. (...)

Pour bien comprendre nos estimations, il est nécessaire de faire l’inventaire des différents plans d’aides, ainsi que des mécanismes et prêts / garanties mis en place.

Plans d’aides : (...) 900 à 1.570 Mia € (milliards d'euros).

Mécanismes et prêts / garanties mis en place : (...) 194 à 396 Mia €. (...)

Afin de compléter nos estimations, il faut aussi considérer les 1.200 Mia € de dépôts (économies des français, hors livrets A et Bleu) détenus par les épargnants français et dont 30%, au moins, des montants pourraient disparaître en cas de « crash brutal » de l’euro : soit une perte potentielle de 360 Mia €.

Les 360 Mia € de pertes pour les épargnants français sont estimés sur la base de faillites partielles de plusieurs grandes banques (les trois principales banques françaises détiennent environ 49% des dépôts) et dont certains actifs spéculatifs (immobiliers et financiers) perdraient jusqu’à 50% de leur valeur. Les dépôts étant garantis par l’Etat in fine, alors notre estimation de 360 Mia € est bien un risque pour la France.

Il faut savoir que les médias nous ont expliqué que l’Etat garantissait jusqu’à 100.000 euros par client et par banque en cas de faillite bancaire. C’est vrai, mais la garantie est assurée par le Fonds de Garantie des Dépôts lequel ne dispose que de 2 Mia € en caisse pour garantir les 1.200 Mia € d’économies des français.

Autant dire qu’en cas de faillite d’une grande banque, ce sera à l’Etat d’agir, mais avec quel argent ? Qui prêtera à l’Etat dans une telle situation. De plus, si plusieurs banques rencontrent des problèmes alors l’Etat ne pourra que réquisitionner l’épargne des français pour éviter la faillite de la France, et beaucoup d’épargnants verront leurs économies disparaître.

Nous arrivons donc à une estimation entre 500 et 700 Mia € de coûts pour la France en cas de « crash brutal » de l’euro. (...) »

Mise à jour du 12 mars 2014 : je supprime la mention de la source de cet article et son identité dans les commentaires, leur auteur m'ayant recontacté pour m'informer de ses ennuis professionnels dus à la reprise de son texte par mon sulfureux blog. Je ne souhaite vraiment pas causer d'ennuis à cette personne qui ne fait pas de politique.