05/05/2012

La nouvelle impuissance américaine, d’Olivier Zajec

12:47 Écrit par Boreas dans Crise, Géopolitique, Identité, Propagande, Psychologie, Stratégie | Lien permanent | Tags : etats-unis, impuissance, hégémonie, hyperpuissance, multipolarité, olivier zajec, philippe conrad | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

04/05/2012

Crise généralisée aux Etats-Unis à partir de décembre 2012 ?

« Le “rendez-vous de décembre” ou le “rendez-vous du destin” ? Tout se passe en effet comme si les éléments constitutifs d’une crise insurrectionnelle massive convergeaient pour être rassemblés sous la forme d’un détonateur de cette crise, en décembre 2012, aux USA. Il s’agit en effet des USA, qui sont le centre et le moteur du Système, qui semblent se préparer à une crise du gouvernement, une crise budgétaire et une crise d'austérité, sans aucun doute par conséquent une crise sociale, – et d’ores et déjà, assurée, précédant tout le reste, une crise psychologique massive, reflétant la “psychologie terrorisée” commune à tous les dirigeants. Plus encore, dans ce cas, – tout se passe comme si une sorte de planification assumée, répondant autant à des échéances assurées qu’à des pressions supérieures, se mettait en place pour terminer cette années 2012 conformément aux prévisions. (On admettra que les Mayas, du haut de leur séjour parmi leurs divinités, doivent montrer une certaine satisfaction de voir leur calendrier si bien respecté, au moins dans l’esprit de la chose.)

Voyons quelques éléments qui substantivent cet horizon fort assombri. (On notera, sans surprise, qu’il n’y a pas que l’horizon d’assombri. Le 1er mai, aux USA, a été marqué par diverses actions de protestation, d’une façon très inhabituelle pour ce pays qui sait cultiver l’harmonie entre les classes au profit des plus méritantes.) D’abord, le 24 avril 2012, devant le Council of Foreign Relations, à New York, une intervention de Erksine Bowles, co-directeur de la Commission sur le déficit budgétaire du président Obama. Il est venu prendre date, et le rendez-vous est effectivement à la fin de 2012, en décembre. Il s’agit d’un rendez-vous de type catastrophique puisqu’on y observera, dans le meilleur des cas, celui où les autorités politiques prennent leurs responsabilités, des réductions budgétaires forcées ou automatiques de l’ordre de $7.000 milliards, – selon les calculs de Bowles, – qu’il faudra commencer à installer dans les activités du gouvernement. Comme suggéré plus haut avec la date de décembre 2012, il faut noter que tout cela se passe après l’élection présidentielle du début novembre. (...)

Bowles explique qu’en 2011, tous les dollars qui sont entrés dans le trésor fédéral ont été intégralement absorbés par les dépenses fixes (Medicare, Medicaid, sécurité sociale, – et le service de la monstrueuse dette, $250 milliards par an parce que les intérêts sont au plus bas, en fait qui devrait atteindre $600 milliards l’an (...)

En résumé, Bowles annonce implicitement la nécessité d’un programme massif d’“austérité” après l’élection présidentielle, – ce qui permettra aux candidats de ne pas trop en débattre. On notera tout de même que l’optimisme de Bowles concerne un accord qui se ferait au Congrès, plus ou moins avec le président (ré)élu, sur la répartition des réductions budgétaires qui découleraient nécessairement de toutes ces mesures automatiques. Cela impliquerait que le Congrès serait parvenu à une certaine harmonie, mais nullement que les USA échapperaient à un très, très rude programme d’austérité. La perception pessimiste, – qui n’est nullement sollicitée, quand on a à l’esprit les trois dernières années de guerre ouverte entre le Congrès et le président et à l’intérieur du Congrès, – concernerait l’absence d’accord, c’est-à-dire le désordre apocalyptique dans la planification de l’inévitable “austérité”. Quoi qu’il en soit, dans les deux cas il s’agit bien d’austérité, et l’optimisme ne porte que sur la bonne organisation de la chose.

Trois jours plus tôt, le 26 avril 2012, sur le site The Liberty Bell, Ron Holland, économiste, auteur, consultant, etc., annonçait un séminaire important, le Freedom Festival, les 11-14 juillet à Las Vegas, où l’on trouvera, parmi 150 intervenants, le sénateur Rand Paul et le juge Andrew Napolitano, célèbre pour avoir été le seul chroniqueur de Fox.News à soutenir Ron Paul (on l’a remercié pour cela et il ne travaille plus à la station). Le thème du grand rassemblement est "Crisis in America: A Call to Action" [Crise en Amérique : un appel à l'action] (...)

Holland se réfère à l’arsenal que se constituent les autorités fédérales US, – arsenal au propre et dans le sens législatif. Il s’agit de quantités considérables de munitions acquises ou en cours d’acquisition par le DHS (Department of Homeland Security) ces dernières semaines, notamment 450 millions de balles à charge creuse très puissantes de calibre .40 (10mm), qui est le calibre utilisé en général par la police US, et un marché de 175 millions de balles de calibre .223 (5.56mm), qui est la calibre standard des fusils d’assaut de l’OTAN. Il s’agit également de l’arsenal juridique de mesures coercitives qui relèvent de l’état de siège, qui s’est constitué ces dernières années et apparentent les USA à un “État policier”… Holland donne ces quelques précisions, qui renvoient à l’aspect le plus spectaculaire de l’arsenal législatif. (Il renvoie par ailleurs aux pratiques juridiques et policières de plus en plus tatillonnes, discrétionnaires et contraignantes, dont nous donnions nous-mêmes certains exemples dans notre texte du 16 avril 2012.) (...)

Pourquoi toutes ces dispositions ? La réponse est sans ambiguïté. Le gouvernement des États-Unis se prépare à ce qu’il croit être une insurrection massive, suite au programme d’austérité sans précédent qu’il devra appliquer à la suite des formidables contraintes budgétaires dont nous parlait plus haut Erskine Bowles… Le “rendez-vous de décembre” 2012, où des dispositions législatives imposent effectivement ces énormes réductions budgétaires, dont les répercussions sur les dépenses publiques seront massives. Logiquement, les esprits enfiévrés par leurs “psychologies terrorisées” des dirigeants au service du Système prévoient le pire, en fait de réactions populaires. (...)

La chose, – l’affrontement, l’insurrection, – se fera-t-elle ? (...)

19:56 Écrit par Boreas dans Crise, Economie, Géopolitique, Psychologie, Société, Stratégie | Lien permanent | Tags : etats-unis, décembre 2012, gouvernement, budget, social, austérité, dirigeants, protestations, élection présidentielle, dépenses, dette, erksine bowles, ron holland, obama, ron paul, munitions, arsenal, homeland security, insurrection, affrontement, préparation, système, paranoïa, brutalité policière, peuple, tea party, occupy, désespoir, colère, autodestruction | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

03/05/2012

Les subprimes dans le texte

Médaille pour les uns (la Maison Blanche, 09 novembre 2005)...

« J’étais conscient que le relâchement des garanties demandées aux souscripteurs de prêts subprimes augmentait le risque financier et que les aides à l’accession à la propriété faussaient le marché. Mais je croyais à l’époque, et je le crois toujours, que les bénéfices de l’extension de la propriété immobilière valaient la peine de prendre ce risque. »

(Alan Greenspan, The Age of Turbulence, 2007, p. 228)

« Nous sommes en train de créer une société de propriétaires dans ce pays, dans laquelle toujours plus d’Américains auront la possibilité d’ouvrir la porte de l’endroit où ils vivent, et diront : "Bienvenue dans ma maison", "Bienvenue dans ce que je possède". »

(George W. Bush, 2 octobre 2004, « Remarks at the National Association of Home Builders », Columbus, Ohio)

« Si vous possédez quelque chose, vous participez de manière vitale au futur de ce pays. Plus il y a de propriété en Amérique, plus il y a de vitalité en Amérique, et plus les gens ont une part vitale dans le futur de notre pays. »

(George W. Bush, 17 juin 2004, « Remarks at the National Federation of Independent Businesses », Washington DC)

A lire en complément, ce papier de Paul Jorion, de mars 2010.

... Pancartes (Occupy Cincinnati, 24 mars 2012)...

... Et embrassades, pour les autres (Occupy Wall Street, 1er mai 2012)...

A suivre...

15:25 Écrit par Boreas dans Crise, Economie, Géopolitique, Propagande | Lien permanent | Tags : subprimes, etats-unis, george w. bush, alan greenspan, paul jorion | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

02/05/2012

Myret Zaki nous en dit plus...

... par rapport à sa conférence du 03 décembre 2011 avec Etienne Chouard...

... dont voici une version « compactée » et « enrichie » de la première partie :

22:02 Écrit par Boreas dans Crise, Economie, Géopolitique, Stratégie | Lien permanent | Tags : grèce, george soros, goldman sachs, spéculation, spéculateurs, marchés, connivence, hedge funds, dollar, euro, finance, dettes publiques, europe, france, etats-unis, asie, banques, titrisation, notation, subprimes | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

20/04/2012

American Titanic

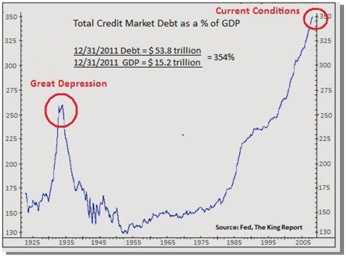

Limitée aux chiffres officiels (la réalité est bien pire), l'évolution, en pourcentage du PIB, de la dette totale (publique et privée) des Etats-Unis de 1920 à 2011. Son niveau actuel est plus élevé que pendant la Grande Dépression. Et presque le double de celui de la zone euro.

« Le déficit budgétaire de l’année fiscale qui se termine le 30/09/2012 devrait encore augmenter à 1.330 milliards de dollars (8,5% du BIP) et ensuite diminuer régulièrement d’année en année (2013 : 5,5% ; 2014 : 3,9% ; 2015 : 3,4% ; 2016 : 3,4%). Le déficit en 2013 sera aggravé, pour la quatrième année consécutive, par un nouvel endettement de plus d’1.000 milliards de dollars.

Le gouvernement promet une baisse de l’endettement public mais, dans les faits, la dette publique totale continuera d’augmenter.

Aux Etats-Unis, l’endettement grimpe plus vite que le PIB – et ce depuis des décennies. Le danger que fait peser cette situation sur l’économie du pays est très largement discuté. C’est un thème imposé pour chaque candidat à la présidentielle mais personne ne souligne vraiment la nécessité d’une réduction de la dette.

Pendant ce temps, la Fed achète la totalité des nouveaux endettements publics (1.378 milliards de dollars en 12 mois) avec des dollars dont l’encre n’est pas encore sèche. Or au même moment, la Banque populaire de Chine, le plus gros détenteur de bons du Trésor, allège ses positions.

Secteur financier et non financier (gouvernement, entreprises, ménages et les banques) confondus, l’endettement total américain à fin 2011 atteignait 53.800 milliards de dollars soit 354% du PIB. Une hausse des taux d’intérêt d’un point de pourcentage entraînerait une charge supplémentaire de 538 milliards de dollars… impossible à financer !

Année après année, la charge des intérêts à payer s’alourdit et amputera de plus en plus la richesse produite par le pays. Selon les calculs de la BRI, d’ici 2040, le paiement des intérêts confisquera 25% du PIB aux Etats-Unis, 15% en Allemagne et 18% en France. Et ces prévisions ne tiennent pas compte du vieillissement de la population qui sera une charge de plus en plus lourde pour les budgets publics. L’agitation sociale est inévitable.

Pendant la crise économique mondiale de 1930, la dette s’établissait à “seulement” 250% du PIB. Il avait fallu alors tout une série d’ajustements douloureux pour ramener la dette totale à environ 100% du PIB. Cet assainissement de l’économie, sans que l’on sache jusqu’où il pourrait aller, est imminent aux Etats-Unis. Ce serait rien moins qu’une illusion de croire que la ligne bleue du graphe ci-dessus puisse poursuivre sa hausse tranquillement jusqu’à atteindre les 450% du PIB en 2040 : l’inflation se manifestera avant. »

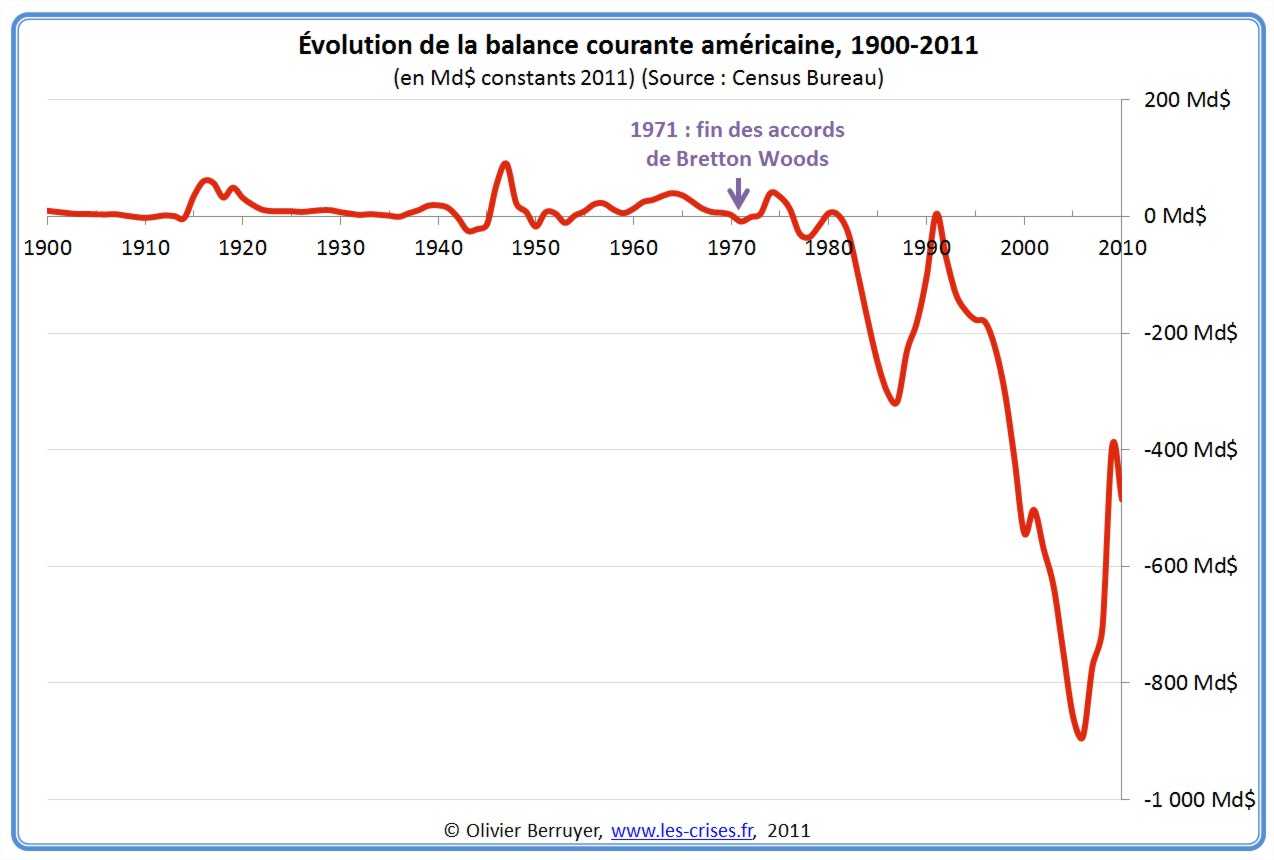

« De plus, il n’y a également plus eu aucun stabilisateur commercial, visant à faire cesser les déficits. Ceux des Etats-Unis ont alors atteint des abysses incroyables (les chiffres sont exprimés en dollars constants afin de les corriger de l’inflation). »

23:36 Écrit par Boreas dans Crise, Economie, Géopolitique | Lien permanent | Tags : etats-unis, dette totale, privée, publique, titanic, balance commerciale, déficits, endettement, pib, fed, bons du trésor | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

12/04/2012

Mondialisation = contagion

« (...) Les partenaires économiques des Etats-Unis tirent la sonnette d’alarme.

Le vrai problème pour les Etats-Unis pourrait provenir non pas de la nervosité des investisseurs (qui s’en remettent presqu’aveuglément à leurs algorithmes), mais de celle de leurs principaux partenaires économiques.

Après le coup de semonce du patron de la banque centrale chinoise le week-end précédent — qui avertissait Ben Bernanke que la mise en oeuvre d’un QE3 serait très mal perçu par Pékin — c’est au tour de Dilma Rousseff, la présidente du Brésil, de fustiger la politique monétaire ultra-accommodante à tendance laxiste des Etats-Unis et de l’Europe.

Elle rappelle sans détour que le recours immodéré à la planche à billets pousse les feux de l’inflation dans les pays émergents par le biais d’un afflux massif de capitaux sans lien avec les perspectives de croissance locale. Cela provoque de fortes tensions sociales en causant la flambée de l’énergie et des produits de première nécessité.

Un phénomène que les autorités chinoises redoutent également — mais Pékin va plus loin en reconnaissant aujourd’hui que la surabondance de crédit et de liquidités a engendré de mauvais investissements à grande échelle. Pensons notamment aux usines sans débouchés… aux forêts de tours sans propriétaires ni occupants… à la corruption à tous les échelons de la société.

Pékin admet que les créances douteuses pourraient atteindre 15% de l’encours des prêts consentis par les principales banques du pays. Mais des experts occidentaux estiment que le montant total se situerait déjà autour de 20% et pourrait atteindre rapidement 25% si la croissance chinoise devait connaître un coup de frein plus brutal que celui annoncé début mars.

La Chine, locomotive de la croissance… ou pas ?

Beaucoup d’économistes commencent à mettre en doute la réalité des chiffres sur lesquels les conjoncturistes s’appuient pour affirmer que la Chine demeure la locomotive de la croissance mondiale. Certes, l’activité et la demande intérieure demeurent soutenues (surtout en matière de produits de luxe) mais grèves, manifestations et fermetures d’usines se multiplient depuis un an, ce qui prouve qu’une crise couve sous un vernis de prospérité.

Enfin, (...) Ben Bernanke s’alarmait la nuit dernière des “risques potentiels” que continue de faire peser le shadow banking sur la stabilité du système financier.

Près de 50% des transactions sur les produits de taux passent par le shadow banking, où les intermédiaires privés s’échangent entre eux des produits dérivés présentant des niveaux de risque inconnus dans la plus parfaite opacité.

Un système totalement dérégulé (et désormais incontrôlable) dont il convient de souligner à quel point Alan Greenspan l’avait appelé de ses voeux et encouragé sans relâche de 1996 à 2006. »

« (...) C’est Ben Bernanke qui a malencontreusement soulevé un coin de la carpette maudite du shadow banking dans la nuit de lundi à mardi.

Le patron de la Fed estime que c’est de là que pourrait venir le danger pour le système bancaire américain. Il s’agit de dizaines de milliers de milliards de dollars de transactions de gré à gré sur des produits volatils (monétaires et obligataires) dont personne ne connaît le degré de risque induit.

Il est déjà assez compliqué de se faire une idée de la solidité des banques américaines avec les actifs complexes figurant dans leurs bilans (leurs ratios de solvabilité sont gonflés à l’hélium lors des stress tests)… Mais allez savoir quels sont les risques embusqués dans le hors bilan, alors que la plupart des contreparties sont immatriculées dans des paradis fiscaux où le pouvoir d’investigation de la Fed est quasi nul.

Ben Bernanke redoute que les dettes souveraines européennes représentent un danger significatif de pertes pour les banques américaines. C’est sûr qu’avec des taux longs espagnols qui flirtent avec les pires niveaux de l’automne 2011 (6,5%), il y a de quoi se montrer raisonnablement inquiet pour les semaines qui nous séparent des élections en France et en Grèce. (...) »

01:31 Écrit par Boreas dans Crise, Economie, Géopolitique | Lien permanent | Tags : mondialisation, contagion, philippe béchade, etats-unis, brésil, chine, europe, monétisation, quantitative easing, planche à billets, capitaux, économie réelle, spéculation, financiarisation, shadow banking, alan greenspan, ben bernanke, système bancaire, banques, hors bilan, dettes souveraines | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

08/04/2012

Basculement de l'économie-monde

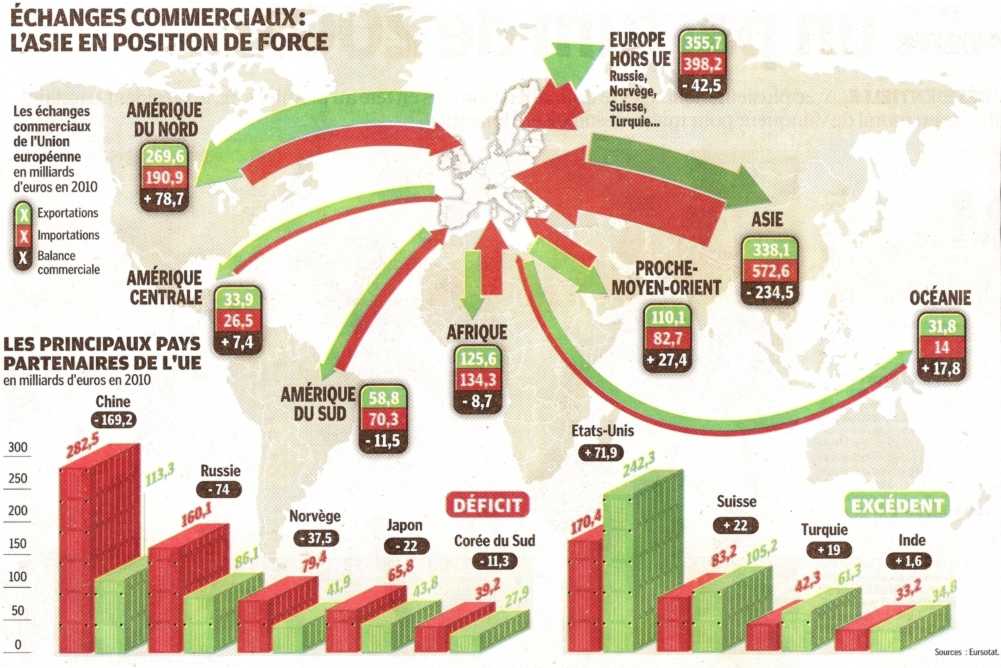

(cliquez pour agrandir)

Source : Eurostat (graphique publié par Le Parisien Aujourd'hui en France du 30 mars 2012, p. 3)

Bien sûr, ce premier graphique ne concerne que les échanges commerciaux de l'Union européenne.

Pour une représentation (presque) complète, voyons la balance commerciale Chine - Etats-Unis, mais alors là, accrochez-vous bien, parce que l'illustration ne porte pas sur une année, mais sur... un seul mois !

Depuis 2009, ça n'a pas vraiment changé.

Il y a comme une dynamique. Ou plutôt, un tsunami.

21:23 Écrit par Boreas dans Crise, Economie, Géopolitique | Lien permanent | Tags : basculement, économie, monde, échanges commerciaux, commerce internaational, asie, union européenne, chine, etats-unis | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

06/04/2012

Chômage U.S. : les graphiques qui tuent

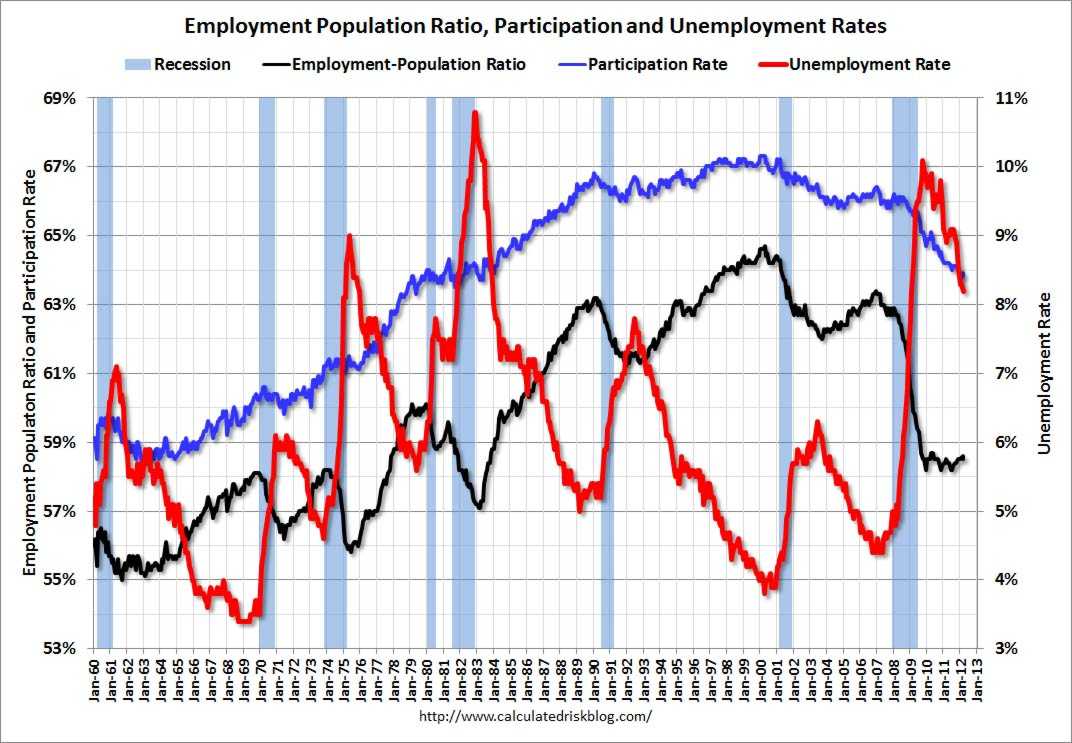

Trouvés sur le site américain Calculated Risk, ces deux graphiques éloquents.

Le premier, c'est le Labor Force Participation Rate (Taux d'Occupation de la Force de Travail - courbe bleue), c'est-à-dire le pourcentage de la population en âge de travailler (dite population active) qui occupe réellement un emploi : 63,8 % seulement en mars 2012, au lieu de 66 à 67 % en moyenne sur les vingt dernières années.

On voit bien, s'agissant uniquement de chiffres officiels, que la baisse concomitante du taux de chômage (courbe rouge) ne peut résulter que d'une manipulation des statistiques, ce que démontre le site Shadowstats en restituant le taux réel suivant son mode de calcul vers 1930. La différence est énorme (plus de 22 % au lieu des 8,2 % officiels).

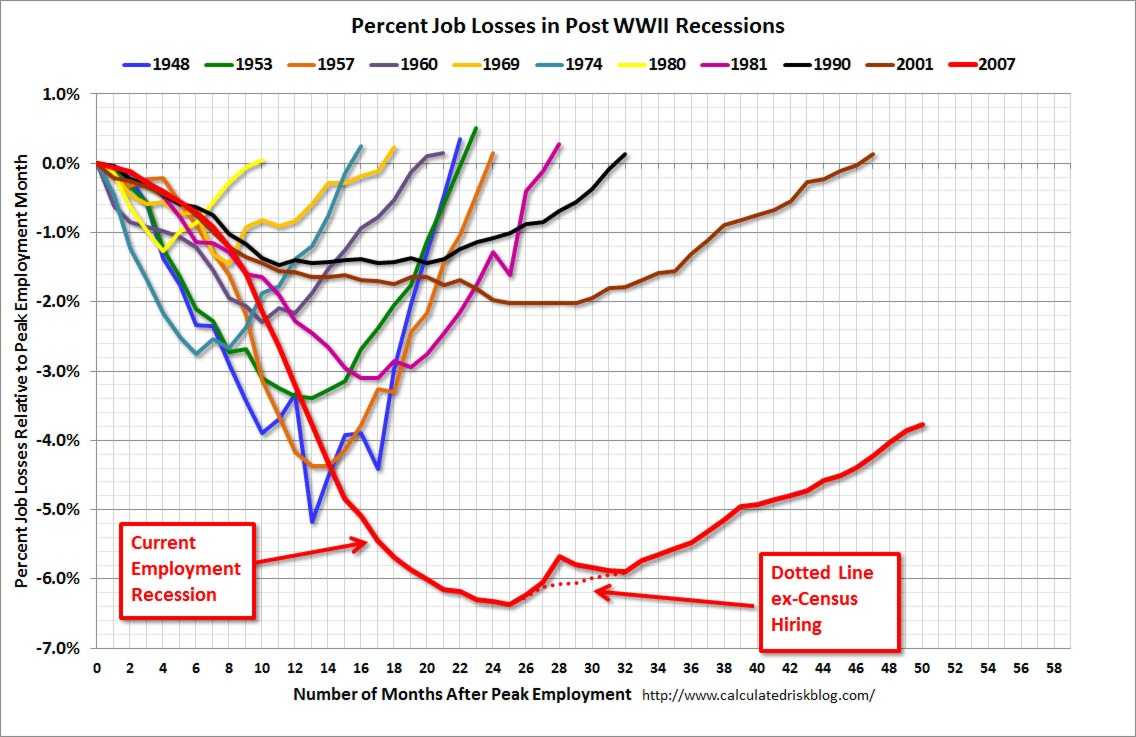

Le deuxième graphique, ce sont les Job Losses in Post WW2 Recessions (Pertes d'emplois au cours des récessions depuis la deuxième guerre mondiale), c'est-à-dire, pour chaque période de récession, en ordonnée, le pourcentage d'emplois perdus depuis le début de chaque crise et, en abscisse, la durée du chômage en nombre de mois à partir de ce moment.

Vous pouvez constater que la crise actuelle, qui dure depuis 2007 (courbe rouge) est de loin la plus grave depuis 1945.

Alors, on peut toujours souligner qu'en Grèce et en Espagne, le taux de chômage des jeunes est dramatique (il est même un ferment de révolution, comme je l'ai écrit en juillet dernier), la situation générale de l'emploi est pire aux Etats-Unis qu'en Europe, où existe généralement un filet social bien plus protecteur.

Preuves supplémentaires, le taux d'emploi des jeunes américains (54 %) est à son plus bas depuis 60 ans (taux de chômage officiel des 18-24 ans : 16,3 %, ce qui signifie, si on fait un parallèle de type Shadowstats, que le taux réel dépasse largement les 30 %) et la dette estudiantine, sujet qui sature les médias US, s'élève à 1.000 milliards de dollars.

23:41 Écrit par Boreas dans Crise, Economie, Géopolitique | Lien permanent | Tags : chômage, etats-unis, taux, graphiques, emploi, manipulation, statistiques, shadowstats, perte, europe, jeunes, grèce, espagne, révolution, dette, étudiants | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

01/04/2012

« Le pire n’est pas à craindre… il est certain »

... Et ce n'est pas un poisson d'avril :

« (...) La crise n’est pas finie parce qu’elle ne peut pas finir tant que le processus de désendettement est en cours et encore moins tant que l’on s’acharne à faire croire que le désendettement ne peut se faire que par remboursement des dettes. J’admets qu’il peut vous sembler logique que le désendettement résulte du remboursement, n’est-ce pas du pur bon sens ? Mais le bon sens est très piégeux, car n’est-il pas aussi de pur bon sens de dire que des dettes non remboursables ne sont jamais remboursées et finissent toujours par être effacées, d’une manière ou d’une autre ? Le jour où l’on admettra que la décote de plus de 50% sur la dette grecque n’est pas l’acte unique et ultime de défaut partiel mais le début d’un long processus dont le plus gros morceau sera le reformatage de la dette américaine, alors le travail de deuil sera bien engagé et les économies pourront commencer à se reconstruire sur une nouvelle base. Mais en attendant ce jour, les phases d’optimisme relatif et de pessimisme destructeur se succéderont, au rythme, d’une part, des injections de liquidité des banques centrales qui, sans embrayer sur l’économie réelle, financent les spéculations sordides des bouffons de la finance (lire Goldman Sachs sur la Chronique Agora) et, d’autre part, des coups de menton austères des femmes et hommes politiques qui pensent qu’une bonne cure d’austérité, de démantèlement des services publics éducatifs et de santé constitue la recette miracle du désendettement alors qu’elle n’est que le premier cercle de la descente dans l’enfer de la dépression. Nous sommes dans un douloureux processus de transition entre l’ancien monde post Deuxième Guerre mondiale et un nouveau monde aux contours encore imprécis : ce qui est certain, c’est que les dettes de l’ancien monde n’auront plus nécessairement valeur légale dans le nouveau, et que de nombreux pays seront amenés à s’interroger sur l’opportunité d’un défaut raisonné, comme je l’ai évoqué fin décembre dans une tribune sur Atlantico. (...)

En attendant l’éclaircissement et la concrétisation des perspectives à moyen et long terme sur la dette évoquées en introduction, où en sommes-nous d’un point de vue de court terme ? Derrière deux ou trois statistiques américaines plus ou moins souriantes pour enjoliver le bilan du candidat sortant Obama et fort opportunes pour doper les indices boursiers (en attendant la rechute), la réalité de l’économie mondiale n’est guère brillante : une bonne part de l’Europe est en récession, en croissance zéro ou très faible ; les pays émergents ou émergés patinent et voient pâlir leurs perspectives de croissance ; la Chine est en zone trouble avec des incertitudes économiques fortes (éclatement ou non des bulles immobilières et financières, en interaction) et, en cette année de renouvellement des instances dirigeantes, doute vertigineux qui s’empare des dirigeants les plus lucides sur la pérennité d’un capitalisme sauvage très inégalitaire, appuyé sur des structures politiques autoritaires et corrompues jusqu’à la moelle, de la base au sommet.

La meilleure synthèse des perspectives économiques mondiales est sans doute donnée par le graphique ci-dessous du Baltic Dry Index (BDI), qui constitue un indicateur avancé des perspectives du commerce mondial de vrac (et pas de conteneurs, comme on peut parfois le lire).

12:44 Écrit par Boreas dans Crise, Economie, Géopolitique, Politique, Propagande, Psychologie | Lien permanent | Tags : henri regnault, dettes, désendettement, décote, grèce, etats-unis, goldman sachs, transition, défaut, europe, récession, pays émergents, chine, baltic dry index, trafic maritime, commerce international, banques, finance, prêts interbancaires, cds, bce, économie réelle, guerre, pire | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|

14/03/2012

La monnaie américaine en bout de course

« (...) L’utilisation du dollar dans le commerce mondial baisse brutalement. La part du dollar dans les échanges mondiaux, indicateur plus fiable et plus dynamique que celui de la part du billet vert dans les réserves des banques centrales, se réduit à toute vitesse au profit des monnaies des BRICS (Chine, Brésil, Inde, Russie, Afrique du Sud). (...) A l’heure actuelle, environ 50% des exportations mondiales sont libellées en dollars, 30% en euros et le reste principalement en yens.

La demande internationale pour le dollar est en train de se réduire au profit de l’euro en Europe et du yuan en Asie, accélérant la dépréciation du billet vert face aux monnaies commerciales fortes. Cette projection n’est que la conséquence logique d’évolutions majeures en 2011 : la Chine a multiplié les accords bilatéraux permettant, comme avec le Japon, la Russie et le Brésil, de commercer dans les monnaies nationales de ces pays, sans plus passer par le dollar. L’accord avec le Japon en particulier, signé fin 2011, signifie que la deuxième et la troisième puissance commerciale du monde se passent du dollar dans leurs échanges bilatéraux. HSBC estime que la moitié du commerce chinois pourrait se faire en yuans d’ici à deux ou trois ans, alors que 70% était effectué en dollars en 2009. Ces flux supplémentaires de yuans créent une forte demande mondiale pour la monnaie chinoise; tous ceux qui veulent faire affaire avec la Chine devront, à terme, travailler en yuans. Dans le domaine du crédit aussi, le yuan fait d’importantes avancées. Début mars, la Chine a signé des accords avec les autres BRICS pour leur rendre disponibles des prêts internationaux en yuans. Ces pays prêteront aussi à l’international dans leur monnaie propre. Autant de flux qui contourneront le billet vert. Les BRICS représentent le cinquième du commerce mondial.

Autre élément qui accélère le déclin de la demande pour le dollar : la politique étrangère américaine. Les sanctions économiques et le bannissement de certains pays (Irak, Libye, Iran) du circuit dollar, ainsi que le refus des banques américaines en septembre 2011 de prêter des dollars aux banques européennes en difficulté, ont incité ces acteurs à trouver d’autres solutions, à réduire leur dépendance envers le Greenback. "Dans des contextes certes différents, on peut affirmer en ce début 2012 que les banquiers de l’Euroland, les dirigeants communistes chinois, les maîtres du Kremlin et les bureaucrates indiens ont tout au moins une analyse en commun : il est dangereux désormais de dépendre du dollar pour ses transactions commerciales et financières", écrit le Laboratoire Européen d’Anticipation Politique. Ainsi, les banques de la zone euro ont-elles dû compter davantage sur l’euro. L’Iran, qui a lancé sa bourse de pétrole hors dollar en 2011, accepte de facturer ses barils en or, et de régler en roupies indiennes ses importations d’Inde. Quant à la Chine, principale cliente du brut du Golfe, elle achète désormais l’or noir des Emirats arabes unis en yuans, et veut généraliser cette pratique à tous les pays producteurs. Pour ces derniers, il n’y a plus de logique à être payés en dollars, devise qui se déprécie face au yuan et à l’euro, quand ils dépensent principalement leurs excédents sur des achats en Europe et en Chine. La baisse à long terme du dollar sera à la fois cause et effet de ces évolutions. Depuis janvier 2006, le billet vert a perdu 21% par rapport au panier vraiment représentatif du commerce mondial : l’euro, le yen, le yuan et le real. Le Dollar Index traditionnel, qui mesure la valeur face à un panier archaïque car peu représentatif (couronne suédoise, franc suisse, livre sterling, dollar canadien, euro et yen), n’indique qu’une baisse de 12,5%, trompeuse, sur la même période. En observant les flux commerciaux, on sait sur quelle devise miser. »

10:21 Écrit par Boreas dans Crise, Economie, Géopolitique | Lien permanent | Tags : myret zaki, etats-unis, déclin, dollar, monnaie, échanges, brics, yuan, chine, commerce, euro, europe | ![]() Facebook | |

Facebook | |  Imprimer |

Imprimer |  |

|